ترأس محافظ البنك المركزي المصري الوفد المصري الرسمي في الإجتماع الأول 2025

محافظ «المركزي المصري» حسن عبد الله يرأس وفد مصر

في إجتماع مجموعة العشرين في جنوب أفريقيا

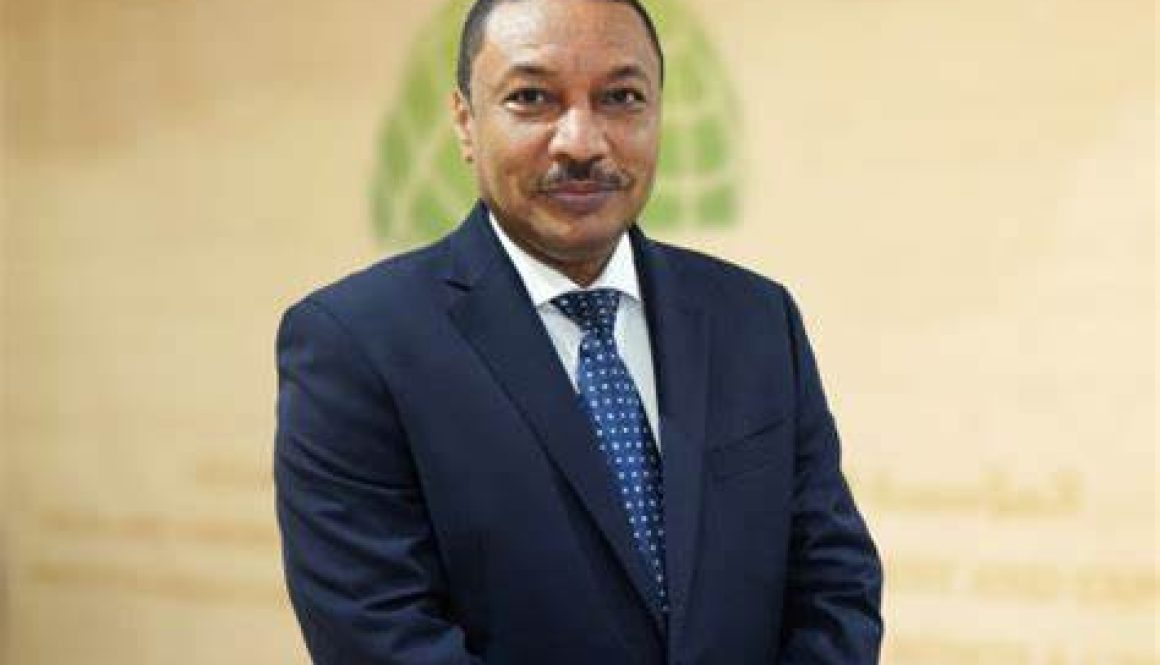

محافظ البنك المركزي المصري حسن عبد الله

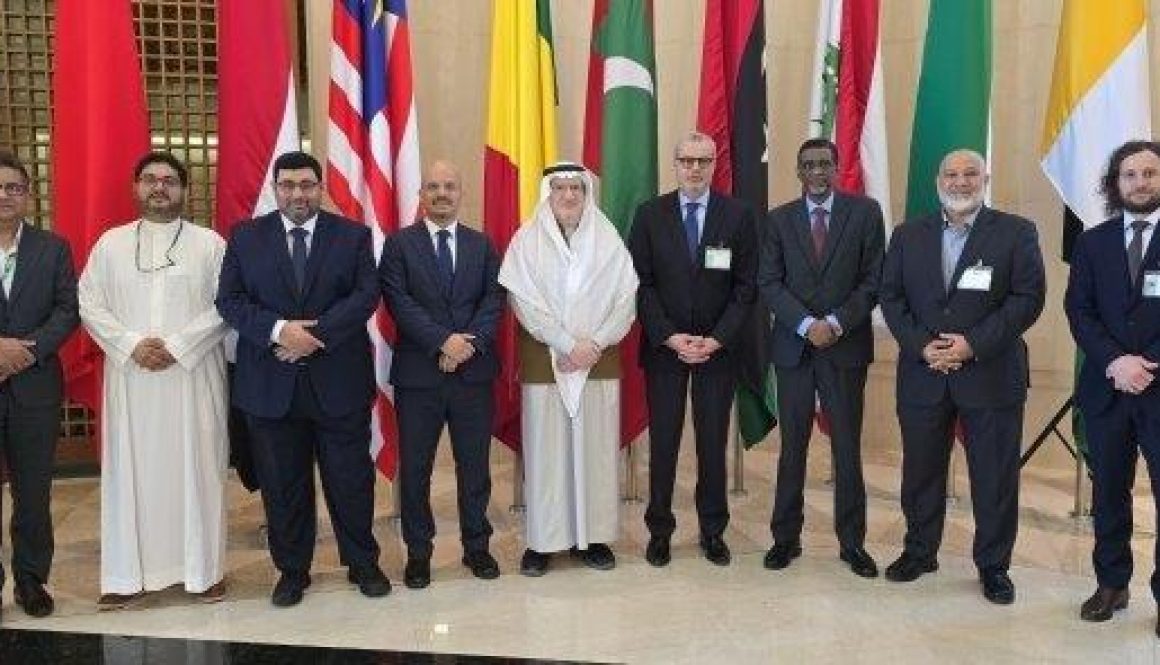

ترأس حسن عبد الله محافظ البنك المركزي المصري الوفد المصري الرسمي، في الإجتماع الأول خلال العام 2025 لوزراء المالية ومحافظي البنوك المركزية لمجموعة العشرين G20، الذي إستضافته دولة جنوب أفريقيا مؤخراً، وإستمرت فعّالياته يومين، حيث ضمّ الوفد رامي أبو النجا نائب محافظ البنك المركزي المصري للإستقرار النقدي، وياسر صبحي نائب وزير المالية للسياسات المالية.

وقد تناولت الإجتماعات أولويات رئاسة جنوب أفريقيا للمجموعة والرؤية المستقبلية خلال العام 2025، حيث تطرّقت إلى تعزيز التعاون الإقتصادي لمواجهة التحدّيات المرتبطة بقضايا النمو والإستفادة من كافة الفرص المتاحة، فضلاً عن مناقشة التطوُّرات الخاصة بالهيكل المالي العالمي، وقضايا القطاع المالي والتمويل المستدام.

وخلال مشاركة محافظ البنك المركزي المصري حسن عبد الله في الإجتماعات، أكد «أن الإجتماع يمثل فرصة جيدة للمشاركين لمناقشة القضايا الإقتصادية والمالية الراهنة، كذلك تبادل الخبرات، وإقتراح حلول تمويلية مبتكرة تعزّز جهود التنمية على المستوى العالمي»، لافتاً إلى «الدور المحوري الذي تستطيع أن تقوم به المؤسسات التنموية متعدّدة الأطراف في هذا الإطار».

وأكد عبد الله «أهمية دور مجموعة العشرين في تعزيز الحوار مع وكالات التصنيف الائتماني حيال المفاهيم الخاصة بمؤسسات التنمية متعدّدة الأطراف»، مشيراً إلى «ضرورة التركيز على كيفية الإستفادة من التطوّرات التكنولوجية في تسوية المدفوعات عبر الحدود، مع توفير كافة التدابير اللازمة لحماية خصوصية البيانات وأمنها».

وتطرّق عبد الله إلى سبل وآليات تعزيز التمويل المستدام، مع الأخذ في الإعتبار المخاطر المرتبطة بالتأثيرات السلبية للتغيُّرات المناخية، مشيراً إلى «أهمية دعم الشراكات بين القطاعين العام والخاص، وتوفير التمويل المستدام كالسندات الخضراء، مع تعزيز آليات تقاسم المخاطر كالتمويل المختلط وضمان الإئتمان».

وفي السياق نفسه، أكد ياسر صبحي نائب وزير المالية «ضرورة إتباع نهج متوازن وتدريجي في الإصلاحات الضريبية، لضمان دعم النمو الإقتصادي من جهة، والحدّ من الضغوط التضخمية من جهة أخرى، بما يُسهم في تحقيق الإستقرار الإقتصادي»، مشدّداً على «أهمية تعزيز دور الرقمنة في تحسين كفاءة السياسات الضريبية وضمان الإمتثال لها»، معتبراً «أن هناك حاجة ماسة لبذل المزيد من الجهد لضمان نظام ضريبي دولي أكثر عدالة، يضمن لكل دولة حصتها العادلة من التدفقات المالية وفق إحتياجاتها وأولوياتها التنموية».

يُذكر أن رامي أبو النجا نائب محافظ البنك المركزي المصري قد شارك في الإجتماع الثاني لنواب وزراء المالية ونواب محافظي البنوك المركزية لمجموعة العشرين G20، ومن أهم القضايا التي تناولها الإجتماع مراجعة وتقييم إجراءات عمل المسار المالي للمجموعة، كما شارك في الإجتماع الأول لنواب وزراء المالية ونواب محافظي البنوك المركزية لتجمّع البريكس – BRICS الذي عُقد على هامش تلك الإجتماعات، حيث تم عرض أولويات الرئاسة البرازيلية خلال فترة رئاستها للتجمُّع وخصوصاً القضايا المتعلقة بالبنوك المركزية.

وتجدر الإشارة إلى أن مشاركة مصر في إجتماعات مجموعة العشرين لعام 2025 تأتي بعد دعوة من دولة جنوب أفريقيا، التي تتولى رئاسة المجموعة خلال العام الممتد من الأول من ديسمبر/ كانون الأول 2024 وحتى نوفمبر/ تشرين الثاني 2025، وذلك تحت شعار «التضامن والمساواة والإستدامة»، وتشارك مصر في هذه الإجتماعات للمرة الخامسة منذ إنشاء المجموعة، والثالثة توالياً.

كشفت لجنة الأمم المتحدة الاقتصادية والاجتماعية لغربي آسيا ، (الإسكوا) في تقرير، لمناسبة اليوم العالمي للعدالة الإجتماعية، عن واقع قاتم في المنطقة العربية، وعن تفاوتات عميقة في الوصول إلى الفرص والإحتياجات الأساسية، حيث يجد 187 مليون شخص أنفسهم مهمّشين في مجالات الصحة والتعليم والأمن الغذائي والتكنولوجيا والحماية الإجتماعية والفرص الإقتصادية، في حين يفتقر حوالي 292 مليون شخص إلى التغطية بإستحقاق واحد على الأقل من إستحقاقات الحماية الإجتماعية.

كشفت لجنة الأمم المتحدة الاقتصادية والاجتماعية لغربي آسيا ، (الإسكوا) في تقرير، لمناسبة اليوم العالمي للعدالة الإجتماعية، عن واقع قاتم في المنطقة العربية، وعن تفاوتات عميقة في الوصول إلى الفرص والإحتياجات الأساسية، حيث يجد 187 مليون شخص أنفسهم مهمّشين في مجالات الصحة والتعليم والأمن الغذائي والتكنولوجيا والحماية الإجتماعية والفرص الإقتصادية، في حين يفتقر حوالي 292 مليون شخص إلى التغطية بإستحقاق واحد على الأقل من إستحقاقات الحماية الإجتماعية.

ورأى سميرات «أنّ المنتدى يعكس الرؤية الطموحة التي تتبنّاها الإسكوا وجامعة الدول العربية لتعزيز التعاون الرقمي وتمكين المجتمعات من الإستفادة القصوى من التكنولوجيا والإبتكار لتحقيق التنمية الإقتصادية والإجتماعية المستدامة»، موضحاً «أنّ الأردن يعمل بشكل وثيق مع الإسكوا على تطوير بيئة الإبتكار، وتطوير السياسات الرقمية، وبناء القدرات الوطنية التي تمكّن الأفراد والشركات من الإستفادة من الثورة الرقمية».

ورأى سميرات «أنّ المنتدى يعكس الرؤية الطموحة التي تتبنّاها الإسكوا وجامعة الدول العربية لتعزيز التعاون الرقمي وتمكين المجتمعات من الإستفادة القصوى من التكنولوجيا والإبتكار لتحقيق التنمية الإقتصادية والإجتماعية المستدامة»، موضحاً «أنّ الأردن يعمل بشكل وثيق مع الإسكوا على تطوير بيئة الإبتكار، وتطوير السياسات الرقمية، وبناء القدرات الوطنية التي تمكّن الأفراد والشركات من الإستفادة من الثورة الرقمية».

أكد الدكتور محمود محيي الدين، المبعوث الخاص للأمم المتحدة لتمويل أجندة 2030 للتنمية المستدامة والمكلّف من الأمين العام للأمم المتحدة بقيادة مجموعة الخبراء رفيعة المستوى حيال التقدم في حلول لأزمة الدين، «أهمية إيجاد مشروعات تنموية في الدول النامية تكون قابلة للإستثمار وجذب التمويل»، لكنه أوضح «أن تمويل مثل هذه المشروعات لا يزال يواجه الكثير من التحدّيات التي يجب معالجتها».

أكد الدكتور محمود محيي الدين، المبعوث الخاص للأمم المتحدة لتمويل أجندة 2030 للتنمية المستدامة والمكلّف من الأمين العام للأمم المتحدة بقيادة مجموعة الخبراء رفيعة المستوى حيال التقدم في حلول لأزمة الدين، «أهمية إيجاد مشروعات تنموية في الدول النامية تكون قابلة للإستثمار وجذب التمويل»، لكنه أوضح «أن تمويل مثل هذه المشروعات لا يزال يواجه الكثير من التحدّيات التي يجب معالجتها».

أشار الأمين العام لجمعية مصارف لبنان فادي خلف، في إفتتاحية التقرير الشهري للجمعية، إلى أنّه «مع دخول لبنان مرحلة جديدة من التغيير السياسي والإقتصادي، تبرز مسألة معالجة الفجوة المالية كأحد أهم التحدّيات التي تواجه الحكومة، وقد نتجت هذه الفجوة عن تراكم سنوات من السياسات الإقتصادية غير المستدامة وسوء إدارة الموارد من قبل الدولة ومصرف لبنان»

أشار الأمين العام لجمعية مصارف لبنان فادي خلف، في إفتتاحية التقرير الشهري للجمعية، إلى أنّه «مع دخول لبنان مرحلة جديدة من التغيير السياسي والإقتصادي، تبرز مسألة معالجة الفجوة المالية كأحد أهم التحدّيات التي تواجه الحكومة، وقد نتجت هذه الفجوة عن تراكم سنوات من السياسات الإقتصادية غير المستدامة وسوء إدارة الموارد من قبل الدولة ومصرف لبنان»

التمويل الأخضـر ضـرورة إستراتيجية للمستقبل المصـرفي

التمويل الأخضـر ضـرورة إستراتيجية للمستقبل المصـرفي

طموحات الرئيس الأميركي دونالد ترامب لم تنته فصولاً بعد، وفترة حكمه الثانية من أربع سنوات ستكون حُبلى بالمفاجآت.

طموحات الرئيس الأميركي دونالد ترامب لم تنته فصولاً بعد، وفترة حكمه الثانية من أربع سنوات ستكون حُبلى بالمفاجآت.

باتت قدرة الدول على جذب الإستثمارات الأجنبية إليها، إحدى المفاتيح الأساسية لتعزيز مكانتها الإقليمية والدولية، ليس فقط من الناحية الإقتصادية بل أيضاً من الناحية السياسية والحضارية. ولعلّ أبرز الأمثلة على ما تقدّم في وطننا العربي، المشاريعُ الإستثمارية التي تُطلقها كل من المملكة العربية السعودية والامارات العربية المتحدة ودولة قطر ومصر. فالقاعدة الأساسية التي ينطلق منها أصحاب رؤوس الأموال المغامرة، الرغبةُ في الإستثمار في الشركات التي يُمكنها توسيع نطاق إستثماراتها وتحقيق عوائد كبيرة عليها. لذلك تُقدم هذه الدول في الرؤى الإستثمارية التي تُطلقها، نماذج عمل واضحة وقابلة للتطوير بما يُمكّن المستثمر من تحقيق إيرادات وأرباح بمرور الوقت.

باتت قدرة الدول على جذب الإستثمارات الأجنبية إليها، إحدى المفاتيح الأساسية لتعزيز مكانتها الإقليمية والدولية، ليس فقط من الناحية الإقتصادية بل أيضاً من الناحية السياسية والحضارية. ولعلّ أبرز الأمثلة على ما تقدّم في وطننا العربي، المشاريعُ الإستثمارية التي تُطلقها كل من المملكة العربية السعودية والامارات العربية المتحدة ودولة قطر ومصر. فالقاعدة الأساسية التي ينطلق منها أصحاب رؤوس الأموال المغامرة، الرغبةُ في الإستثمار في الشركات التي يُمكنها توسيع نطاق إستثماراتها وتحقيق عوائد كبيرة عليها. لذلك تُقدم هذه الدول في الرؤى الإستثمارية التي تُطلقها، نماذج عمل واضحة وقابلة للتطوير بما يُمكّن المستثمر من تحقيق إيرادات وأرباح بمرور الوقت.

وقد إختار إتحاد المصارف العربية موضوع الأمن السيبراني عنواناً للورشة نظراً إلى ما له من أهمية في الوقت الراهن، حيث يشهد العالم مزيداً من التعقيد والتشعُّب في الأعمال المصرفية والمالية، ولا سيما في ظل تزايد إستخدام حلول الذكاء الإصطناعي والتحوُّل الرقمي لتنفيذ عمليات تحويل الأموال عبر العالم، حيث إن القراصنة يلجأون إلى إستخدام الذكاء الإصطناعي في تنفيذ عملياتهم الاجرامية، مما يستوجب التصدّي لهذه الجرائم، وإبتكار الحلول التقنية الحديثة لإحباطها والحماية منها وتقليص الفجوة المتنامية بين القراصنة والمهنيين.

وقد إختار إتحاد المصارف العربية موضوع الأمن السيبراني عنواناً للورشة نظراً إلى ما له من أهمية في الوقت الراهن، حيث يشهد العالم مزيداً من التعقيد والتشعُّب في الأعمال المصرفية والمالية، ولا سيما في ظل تزايد إستخدام حلول الذكاء الإصطناعي والتحوُّل الرقمي لتنفيذ عمليات تحويل الأموال عبر العالم، حيث إن القراصنة يلجأون إلى إستخدام الذكاء الإصطناعي في تنفيذ عملياتهم الاجرامية، مما يستوجب التصدّي لهذه الجرائم، وإبتكار الحلول التقنية الحديثة لإحباطها والحماية منها وتقليص الفجوة المتنامية بين القراصنة والمهنيين.

كما نظّم الإتحاد ورشة عمل تدريبية لمدة ثلاثة أيام (ما بين 24 شباط/ فبراير و26 منه 2025)، في العاصمة الأردنية عمّان – المملكة الأردنية الهاشمية، بعنوان: «قياس مخاطر الإئتمان: التوجُّه في أطر مخاطر الإئتمان وفق بازل – 3»، في حضور 25 مشاركاً من الأردن، فلسطين، مصر والعراق. وقد حاضر في هذه الورشة كل من رنا غانم، رئيس قسم المخاطر المالية، بيبلوس بنك، والمحاضر فادي الفقيه، (خبير مصرفي).

كما نظّم الإتحاد ورشة عمل تدريبية لمدة ثلاثة أيام (ما بين 24 شباط/ فبراير و26 منه 2025)، في العاصمة الأردنية عمّان – المملكة الأردنية الهاشمية، بعنوان: «قياس مخاطر الإئتمان: التوجُّه في أطر مخاطر الإئتمان وفق بازل – 3»، في حضور 25 مشاركاً من الأردن، فلسطين، مصر والعراق. وقد حاضر في هذه الورشة كل من رنا غانم، رئيس قسم المخاطر المالية، بيبلوس بنك، والمحاضر فادي الفقيه، (خبير مصرفي).

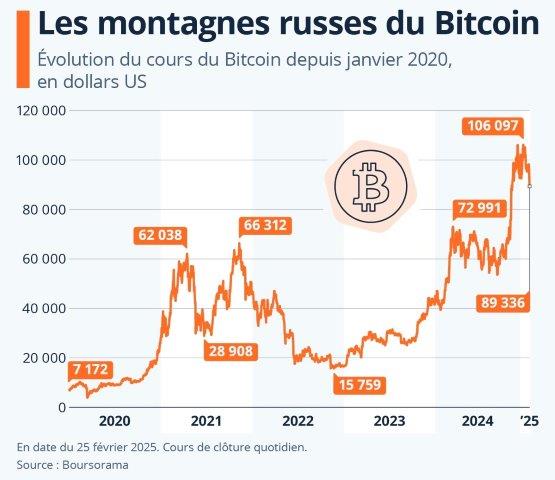

شهد العالم في السنوات الأخيرة تطوُّراً هائلاً في التكنولوجيا الرقمية، مما أدّى إلى ظهور أنظمة تشفير متقدمة قائمة على مبادئ الرياضيات وهندسة الكومبيوتر. وقد مكّنت هذه «البروتوكولات التشفيرية» المعقّدة من إنشاء العملات المشفّرة، التي تعتمد على أنظمة تكويد متطوّرة لتأمين عمليات تبادلها وإخفاء هوية مستخدميها، مما يُعزّز من مبدأ الخصوصية في التعاملات المالية.

شهد العالم في السنوات الأخيرة تطوُّراً هائلاً في التكنولوجيا الرقمية، مما أدّى إلى ظهور أنظمة تشفير متقدمة قائمة على مبادئ الرياضيات وهندسة الكومبيوتر. وقد مكّنت هذه «البروتوكولات التشفيرية» المعقّدة من إنشاء العملات المشفّرة، التي تعتمد على أنظمة تكويد متطوّرة لتأمين عمليات تبادلها وإخفاء هوية مستخدميها، مما يُعزّز من مبدأ الخصوصية في التعاملات المالية.

مع تزايد التعقيدات الاقتصادية والمالية العالمية، أصبحت إدارة المخاطر مسألة حيوية ليس فقط للمصارف الكبرى ولكن أيضاً للمؤسسات المالية الأصغر، وتلعب الإدارة الجيدة للمخاطر دوراً كبيراً في تعزيز استقرار النظام المالي وتوجيه القرارات الإستثمارية بشكل صحيح، وأصبحت جزءاً لا يتجزأ من إستراتيجية أي مؤسسة مالية لضمان إستدامتها وحمايتها من الخسائر المالية المفاجئة، كما أنها عملية تحديد وتقييم المخاطر التي قد تؤثر على الأداء المالي للمؤسسة المالية، ثم إتخاذ القرارات المناسبة للتقليل من هذه المخاطر أو السيطرة عليها.

مع تزايد التعقيدات الاقتصادية والمالية العالمية، أصبحت إدارة المخاطر مسألة حيوية ليس فقط للمصارف الكبرى ولكن أيضاً للمؤسسات المالية الأصغر، وتلعب الإدارة الجيدة للمخاطر دوراً كبيراً في تعزيز استقرار النظام المالي وتوجيه القرارات الإستثمارية بشكل صحيح، وأصبحت جزءاً لا يتجزأ من إستراتيجية أي مؤسسة مالية لضمان إستدامتها وحمايتها من الخسائر المالية المفاجئة، كما أنها عملية تحديد وتقييم المخاطر التي قد تؤثر على الأداء المالي للمؤسسة المالية، ثم إتخاذ القرارات المناسبة للتقليل من هذه المخاطر أو السيطرة عليها.

عيّن لبنان كريم سعيد حاكماً جديداً لمصرف لبنان المركزي، في خطوة مهمة لإعادة بناء الإقتصاد المدمّر. ويُتوقع أن يعيد سعيد، الخبير في مجال إدارة الثروات، هيكلة القطاع المصرفي، وأن يعمل على توزيع الخسائر المقدرة الناجمة عن الإنهيار المالي في لبنان في العام 2019، الذي قضى على مدّخرات اللبنانيين ودمّر العملة المحلية وأثار أزمة إقتصادية لا تزال آثارها قائمة حتى اليوم.

عيّن لبنان كريم سعيد حاكماً جديداً لمصرف لبنان المركزي، في خطوة مهمة لإعادة بناء الإقتصاد المدمّر. ويُتوقع أن يعيد سعيد، الخبير في مجال إدارة الثروات، هيكلة القطاع المصرفي، وأن يعمل على توزيع الخسائر المقدرة الناجمة عن الإنهيار المالي في لبنان في العام 2019، الذي قضى على مدّخرات اللبنانيين ودمّر العملة المحلية وأثار أزمة إقتصادية لا تزال آثارها قائمة حتى اليوم.

شدّد الأمين العام لإتحاد المصارف العربية الدكتور وسام فتوح على «أن القطاع المصرفي الأردني يُدرك أهمية العوامل البيئية والإجتماعية والحوكمة»، موضحاً «أن هذه العوامل إلى جانب إعتبارات المخاطر المناخية، قد أصبحت ركيزة أساسية في صناعة الخدمات المصرفية الأردنية، وتؤثر على قرارات الإستثمار وإدارة المخاطر والإمتثال التنظيمي».

شدّد الأمين العام لإتحاد المصارف العربية الدكتور وسام فتوح على «أن القطاع المصرفي الأردني يُدرك أهمية العوامل البيئية والإجتماعية والحوكمة»، موضحاً «أن هذه العوامل إلى جانب إعتبارات المخاطر المناخية، قد أصبحت ركيزة أساسية في صناعة الخدمات المصرفية الأردنية، وتؤثر على قرارات الإستثمار وإدارة المخاطر والإمتثال التنظيمي».

Dr. Wissam Hassan Fattouh

Dr. Wissam Hassan Fattouh

ترفض المصارف والمؤسسات المالية تقديم الخدمات المصرفية بالعملات المشفّرة، ويُمكن أن يشمل ذلك إغلاق حسابات أو رفض معالجة المدفوعات أو منع الوصول إلى الخدمات المصرفية، وقد أثارت هذه القضية إهتمامات الهيئات التنظيمية، معتبرة أنها تستهدف بشكل غير عادل صناعة العملات المشفّرة وتعوّق نمو وتطوّر صناعة العملات المشفّرة، وهي، بحسب رأي هذه الهيئات، شكل من أشكال التمييز ويجب معالجتها بعناية من قبل المصارف والسلطات المالية، لأنها تفرض مخاطر وتخلّف تأثيراً خطيراً على المستثمرين وصناعة العملات المشفّرة.

ترفض المصارف والمؤسسات المالية تقديم الخدمات المصرفية بالعملات المشفّرة، ويُمكن أن يشمل ذلك إغلاق حسابات أو رفض معالجة المدفوعات أو منع الوصول إلى الخدمات المصرفية، وقد أثارت هذه القضية إهتمامات الهيئات التنظيمية، معتبرة أنها تستهدف بشكل غير عادل صناعة العملات المشفّرة وتعوّق نمو وتطوّر صناعة العملات المشفّرة، وهي، بحسب رأي هذه الهيئات، شكل من أشكال التمييز ويجب معالجتها بعناية من قبل المصارف والسلطات المالية، لأنها تفرض مخاطر وتخلّف تأثيراً خطيراً على المستثمرين وصناعة العملات المشفّرة.

ا

ا

يسر المؤسسة الإسلامية لتأمين الاستثمار وائتمان الصادرات، عضو مجموعة البنك الإسلامي للتنمية والتي تُعنى بتقديم خدمات التأمين المتوافقة مع الشريعة الاسلامية، أن تعلن عن حصول مشروع الطرق السريعة في السنغال، بدعم من المؤسسة الإسلامية لتأمين الاستثمار وائتمان الصادرات، على جائزتين مرموقتين من جوائز أخبار المالية الإسلامية (IFN) لعام 2024:

يسر المؤسسة الإسلامية لتأمين الاستثمار وائتمان الصادرات، عضو مجموعة البنك الإسلامي للتنمية والتي تُعنى بتقديم خدمات التأمين المتوافقة مع الشريعة الاسلامية، أن تعلن عن حصول مشروع الطرق السريعة في السنغال، بدعم من المؤسسة الإسلامية لتأمين الاستثمار وائتمان الصادرات، على جائزتين مرموقتين من جوائز أخبار المالية الإسلامية (IFN) لعام 2024:

LuLu Exchange, one of GCC’s biggest names in cross-border payments, has announced a partnership with Fintech Galaxy, a leader in Open Banking and financial innovation, in Bahrain. The partnership will see LuLu Exchange leverage Fintech Galaxy’s Open Banking Solutions to make cross-border payments faster and more convenient in Bahrain.

LuLu Exchange, one of GCC’s biggest names in cross-border payments, has announced a partnership with Fintech Galaxy, a leader in Open Banking and financial innovation, in Bahrain. The partnership will see LuLu Exchange leverage Fintech Galaxy’s Open Banking Solutions to make cross-border payments faster and more convenient in Bahrain.

بلغت الموجودات المجمعة للقطاع المصرفي القطري في نهاية الربع الثالث من العام 2024 قرابة 557 مليار دولار، بزيادة 2.9 % عن نهاية العام 2023، وبلغ مجموع ودائع القطاع المصرفي القطري نحو 288 مليار دولار في نهاية الربع الثالث من العام 2024. أما مجموع الإئتمان المحلي فبلغ نحو 371 مليار دولار، فيما بلغت حسابات رأسمال المصارف نحو 55 مليار دولار.

بلغت الموجودات المجمعة للقطاع المصرفي القطري في نهاية الربع الثالث من العام 2024 قرابة 557 مليار دولار، بزيادة 2.9 % عن نهاية العام 2023، وبلغ مجموع ودائع القطاع المصرفي القطري نحو 288 مليار دولار في نهاية الربع الثالث من العام 2024. أما مجموع الإئتمان المحلي فبلغ نحو 371 مليار دولار، فيما بلغت حسابات رأسمال المصارف نحو 55 مليار دولار.

فهد الغانم، حاصل على بكالوريوس في الهندسة المدنية من جامعة الكويت، هو رئيس مجلس إدارة شركة أولاد علي الغانم للسيارات، دولة الكويت، ونائب رئيس مجلس إدارة شركة أولاد علي الغانم القابضة، وشركة أعيان للإجارة والإستثمار، وعضو مجلس إدارة شركة بيت التمويل الكويتي «بيتك» منذ العام 2014، وعضو مجلس إدارة وأمين صندوق «نادي الكويت الرياضي» منذ العام 2001، وعضو «جمعية المهندسين الكويتية».

فهد الغانم، حاصل على بكالوريوس في الهندسة المدنية من جامعة الكويت، هو رئيس مجلس إدارة شركة أولاد علي الغانم للسيارات، دولة الكويت، ونائب رئيس مجلس إدارة شركة أولاد علي الغانم القابضة، وشركة أعيان للإجارة والإستثمار، وعضو مجلس إدارة شركة بيت التمويل الكويتي «بيتك» منذ العام 2014، وعضو مجلس إدارة وأمين صندوق «نادي الكويت الرياضي» منذ العام 2001، وعضو «جمعية المهندسين الكويتية».