Qui dirigera l’économie mondiale dans les trente prochaines années?

Qui dirigera l’économie mondiale

dans les trente prochaines années?

Mazen Hammoud

Analyste économique et financier / Paris

Il est aujourd’hui certain que les États-Unis demeurent la locomotive de l’économie mondiale. Mais cette locomotive avance sur des rails semés de risques, de surprises et de crises. Son rythme est inégal : parfois rapide, parfois ralenti, parfois même à l’arrêt. L’économie américaine enregistre depuis des années un produit national brut élevé, ayant dépassé les 27 000 milliards de dollars en 2023. Son seul véritable concurrent, capable de représenter une menace crédible, est la Chine, dont le PIB a frôlé les 20 000 milliards de dollars la même année – avec une différence de fond entre les deux modèles : l’un capitaliste, l’autre d’inspiration communiste.

Si cette bipolarité sino-américaine s’impose aujourd’hui dans les faits, elle est loin d’être figée. D’autres acteurs pourraient bientôt entrer dans la course au leadership économique mondial. L’Europe bien sûr, certaines puissances asiatiques émergentes, ou encore les pays du groupe BRICS, parmi lesquels l’Inde, figurent parmi les prétendants sérieux.

Car la domination économique ne repose pas uniquement sur les performances économiques. Elle dépend aussi – et surtout – de l’influence géopolitique. À ce titre, la Chine ne dispose pas encore de tous les leviers nécessaires pour rivaliser avec les États-Unis, qui conservent un avantage stratégique majeur : le dollar, monnaie de référence pour le commerce mondial, le pétrole et l’or.

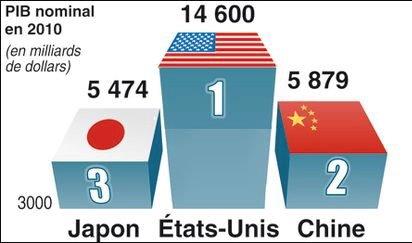

La Chine n’est pas moins ambitieuse que les États-Unis. Elle avance lentement, mais avec assurance, sur la voie du leadership mondial, même si elle ne semble pas encore prête, dans les prochaines années, à prendre les commandes de l’économie mondiale en termes de croissance et de puissance globale.Tout dépendra de sa capacité à surmonter une crise immobilière majeure, qui pèse lourdement sur son marché intérieur. Plusieurs grands promoteurs sont aujourd’hui incapables de rembourser des dettes s’élevant à plusieurs centaines de milliards de dollars. Ce choc intervient dans un contexte de transition économique amorcée après 2010, lorsque Pékin a décidé de rompre avec son modèle d’économie tournée vers l’exportation pour miser sur la consommation intérieure. Un changement stratégique risqué, qui n’a pas pris en compte la stagnation du pouvoir d’achat des ménages, pourtant déterminant pour la dynamique de consommation — et donc pour la croissance. Résultat : le taux de croissance, autrefois à deux chiffres, est retombé sous la barre des 10 %.À cela s’ajoutent d’autres défis structurels, notamment le vieillissement accéléré de la population et la diminution de la main-d’œuvre active, qui affectent directement la productivité économique.Mais ce constat ne signifie pas que la Chine a renoncé à ses ambitions. Bien au contraire. Fidèle à sa stratégie silencieuse mais déterminée, Pékin continue d’avancer ses pions. Ce modèle discret, mais redoutablement efficace, lui a déjà permis de dépasser le Royaume-Uni de justesse en 2006, devenant ainsi la quatrième économie mondiale, avant de doubler l’Allemagne, puis le Japon, pour se positionner solidement à la deuxième place, juste derrière les États-Unis.

En 2010, l’économie chinoise a dépassé successivement l’Allemagne puis le Japon, s’imposant comme la deuxième puissance économique mondiale. Depuis cette date, avec des taux de croissance dépassant régulièrement les 10 %, la Chine est devenue un véritable sujet d’inquiétude pour les États-Unis.Mais les choses sont loin d’être aussi simples, et la question ne se limite pas aux seuls chiffres de croissance. Une progression de plus de 5 % ne signifie pas nécessairement que la Chine a supplanté les États-Unis. En réalité, la domination économique mondiale ne repose ni sur la seule structure de l’économie ni sur son environnement, mais sur la maîtrise des leviers fondamentaux de l’ordre économique global.Or, les États-Unis conservent un avantage stratégique majeur : le dollar, qui reste la principale monnaie d’échange pour le commerce international, le pétrole et l’or ; la première infrastructure bancaire au monde ; et les plus grandes places boursières de la planète, qui dictent encore aujourd’hui le rythme de l’économie mondiale.Cela dit, un ralentissement de l’économie chinoise aurait des répercussions considérables à l’échelle internationale. Une baisse du tourisme chinois ou des importations pèserait lourdement sur de nombreux marchés, car la Chine est l’un des principaux acheteurs de matières premières au monde. Elle occupe par ailleurs une place centrale dans les dynamiques géopolitiques actuelles, ce qui renforce l’impact global de sa trajectoire économique.

Et si le spectre d’un affrontement entre les deux puissances militaires que sont les États-Unis et la Chine demeure présent, l’étroite interdépendance économique entre ces deux géants rend un tel scénario hautement improbable. Un conflit direct ne servirait les intérêts d’aucun des deux pays.

D’autant plus que notre monde est aujourd’hui en mutation rapide et constante. Ce ne sont plus les calculs économiques traditionnels qui tracent la trajectoire des économies, mais bien la vitesse des transformations qui détermine le cours des choses et façonne l’avenir. La révolution numérique et les avancées technologiques ont profondément bouleversé les équilibres établis. L’intelligence artificielle, en particulier, est désormais en mesure de renverser tous les modèles classiques. Elle s’impose comme un acteur stratégique, au point de devenir le conseiller attitré des plus hautes sphères de décision à travers le monde.

Les droits de douane américains et la menace sur la carte économique mondiale

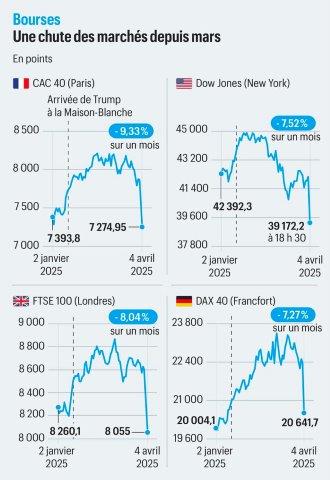

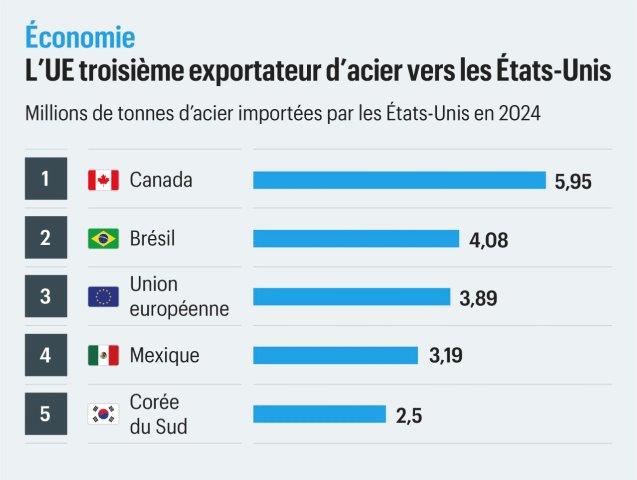

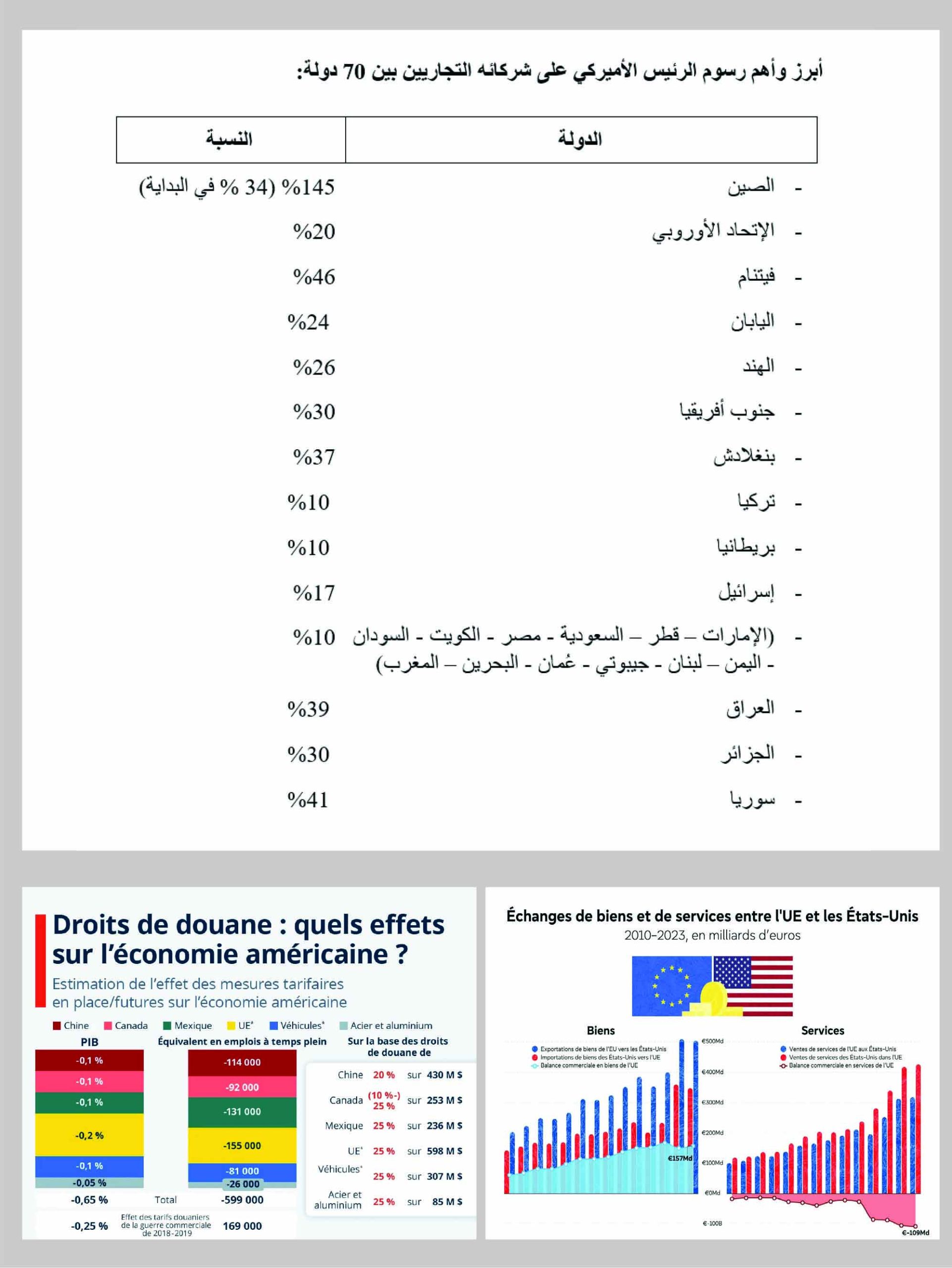

Au début de son second mandat, le président américain Donald Trump a voulu redéfinir les règles du commerce mondial avec son pays. Partant du principe que les balances commerciales des États-Unis affichaient un déficit chronique avec la plupart de leurs partenaires – notamment la Chine et l’Europe — il a décidé d’imposer une hausse généralisée des droits de douane, n’épargnant même pas les grandes puissances économiques.

Au début de son second mandat, le président américain Donald Trump a voulu redéfinir les règles du commerce mondial avec son pays. Partant du principe que les balances commerciales des États-Unis affichaient un déficit chronique avec la plupart de leurs partenaires – notamment la Chine et l’Europe — il a décidé d’imposer une hausse généralisée des droits de douane, n’épargnant même pas les grandes puissances économiques.

La Chine a été particulièrement ciblée, avec des droits américains atteignant 145 %, auxquels Pékin a répliqué par des taxes équivalentes à 125 % sur les produits américains. Ce bras de fer s’est temporairement apaisé grâce à un accord transitoire de trois mois conclu entre les deux pays, valable jusqu’à la mi-août 2025. Les deux parties ont convenu d’un allègement partiel des droits, ramenés à 30 % côté américain et 10 % côté chinois, afin de rééquilibrer, dans une certaine mesure, leur balance commerciale bilatérale.

Avant même cet accord avec Pékin, Washington avait scellé un compromis similaire avec l’Union européenne, également pour une période de trois mois — jusqu’en juillet 2025. Cet intervalle doit permettre de parvenir à un accord plus durable, visant à réduire l’excédent commercial européen et à rétablir un certain équilibre dans les échanges transatlantiques.

Donald Trump entend également ouvrir des négociations avec la majorité des autres partenaires commerciaux des États-Unis. Il a notamment conclu un accord qualifié d’historique avec le Royaume-Uni — considéré comme la première percée majeure dans une guerre des tarifs douaniers qui a fortement secoué l’économie mondiale.

Il ne fait aucun doute que la tension liée aux droits de douane s’est atténuée grâce aux accords provisoires et aux rounds de négociation successifs. Pourtant, sans ces compromis, le libre-échange aurait pu être profondément remis en question, au point de faire reculer la mondialisation à ses premières étapes. Dans un tel scénario, toute tentative de répondre à la question « Qui dirigera l’économie mondiale dans les prochaines années? » deviendrait d’autant plus complexe, tant le paysage économique serait bouleversé.

Dans sa quête de puissance économique mondiale, la Chine ne cherche pas à imposer une idéologie communiste. Elle privilégie plutôt une stratégie d’insertion subtile au sein de l’ordre économique mondial, consolidant pas à pas sa présence et son influence.

Dès 2020, Pékin a tenté d’affirmer sa position au sein des grandes instances internationales, en particulier à l’ONU. Ce mouvement a été perçu par plusieurs États membres comme une volonté chinoise de dominer l’Asie et d’y imposer son influence, notamment face à des poids lourds comme l’Inde, l’Indonésie ou le Pakistan.

Aujourd’hui, de nombreux analystes estiment que la Chine vise un objectif clair : devenir la première puissance économique mondiale à l’horizon 2049, à l’occasion du centenaire de l’arrivée au pouvoir de Mao Zedong.

Il ne faut pas sous-estimer non plus l’impact qu’ont eu les droits de douane imposés par Donald Trump. Ces mesures ont poussé plusieurs partenaires commerciaux des États-Unis à reconsidérer leurs alliances, dans un contexte où Pékin intensifie ses relations avec l’Union européenne. Une stratégie de séduction qui, selon certains observateurs, pourrait permettre à l’Europe — si elle parvient à résoudre ses problèmes d’endettement et de déséquilibres budgétaires — de jouer elle aussi un rôle de premier plan dans l’économie mondiale.

Il ne faut pas sous-estimer non plus l’impact qu’ont eu les droits de douane imposés par Donald Trump. Ces mesures ont poussé plusieurs partenaires commerciaux des États-Unis à reconsidérer leurs alliances, dans un contexte où Pékin intensifie ses relations avec l’Union européenne. Une stratégie de séduction qui, selon certains observateurs, pourrait permettre à l’Europe — si elle parvient à résoudre ses problèmes d’endettement et de déséquilibres budgétaires — de jouer elle aussi un rôle de premier plan dans l’économie mondiale.

De son côté, Washington est pleinement consciente des ambitions de la Chine. Les États-Unis ont réagi en renforçant leurs alliances stratégiques, notamment avec l’Inde, l’Australie, le Japon et le Royaume-Uni, dans le but évident de contenir l’expansion chinoise. Une démarche préventive, qui vise aussi à limiter les velléités d’autres puissances émergentes cherchant à gravir les échelons de la hiérarchie économique mondiale.

Classement des dix plus grandes économies mondiales à l’horizon 2024

Dans cette étude, nous mettons en lumière les principaux critères ayant servi à établir ce classement, en tête desquels figure le produit intérieur brut (PIB), indicateur clé de la performance économique.

- 10e – Canada

L’économie canadienne se classe en dixième position. Elle repose en grande partie sur l’exploitation des ressources naturelles, notamment le gaz, le pétrole, les minerais et les forêts. À cela s’ajoute un secteur des services dynamique, axé sur les technologies et les industries artisanales. Ces composantes permettent au Canada d’afficher une croissance du PIB estimée à 1,2 % en 2024, consolidant ainsi sa position parmi les grandes puissances économiques.

- 9e – Brésil

Neuvième au classement, le Brésil s’affirme comme une puissance émergente au sein du groupe des BRICS. Son économie est diversifiée, dominée par l’agriculture, l’exploitation minière et les industries artisanales. Le pays est considéré comme l’un des principaux pôles agricoles de la planète. Le moteur principal de son économie reste cependant la consommation intérieure, appuyée par des progrès en matière d’infrastructures. En 2024, son PIB a progressé de 2,2 %, réparti entre les services (70 %), l’industrie (20 %) et l’agriculture (10 %).

Neuvième au classement, le Brésil s’affirme comme une puissance émergente au sein du groupe des BRICS. Son économie est diversifiée, dominée par l’agriculture, l’exploitation minière et les industries artisanales. Le pays est considéré comme l’un des principaux pôles agricoles de la planète. Le moteur principal de son économie reste cependant la consommation intérieure, appuyée par des progrès en matière d’infrastructures. En 2024, son PIB a progressé de 2,2 %, réparti entre les services (70 %), l’industrie (20 %) et l’agriculture (10 %).

- 8e – Italie

L’Italie occupe la huitième place mondiale et la troisième au sein de la zone euro. Elle dispose d’un marché financier développé, d’un secteur des services de haut niveau et d’une industrie touristique qui rivalise avec celle de la France. L’Italie est également réputée pour la compétitivité de ses industries agroalimentaires à l’échelle européenne et internationale. Malgré ces atouts, elle n’a enregistré qu’un taux de croissance modeste de 0,7 % en 2024, en raison d’une dette publique élevée et d’un déséquilibre budgétaire persistant.

7e – France

L’économie française se classe au septième rang mondial et occupe la deuxième place au sein de la zone euro. En 2024, le produit intérieur brut de la France a dépassé les 3 000 milliards d’euros, avec un taux de croissance modeste de 0,7 %. L’un des atouts majeurs de l’économie française réside dans sa diversification. Le pays se distingue par la performance de son industrie, notamment dans les secteurs aéronautique et spatial (avions, fusées, satellites), ainsi que par son rayonnement international en matière de tourisme et de produits de luxe. La France bénéficie également d’un système de protection sociale robuste, d’infrastructures modernes et d’investissements constants en recherche et développement.

- 6e – Royaume-Uni

À la sixième position mondiale figure le Royaume-Uni, qui a officiellement quitté l’Union européenne. Son économie repose sur un équilibre entre services, industries artisanales et un secteur financier stratégique, tant à l’échelle européenne que mondiale. Londres conserve son statut de place financière majeure, connectée aux marchés internationaux, et continue d’attirer les investissements étrangers. Le commerce extérieur reste soutenu par des partenariats dynamiques avec les pays voisins, ainsi qu’un réseau logistique dense. En 2024, la croissance économique britannique a atteint 0,5 %, un taux timide comparable à celui de la France et de l’Italie. Comme nombre d’économies occidentales, le pays continue de ressentir les effets des crises successives, notamment celle du Covid-19, qui a paralysé la planète à partir de 2019. Néanmoins, certains pays ont su faire preuve d’une résilience plus marquée face aux turbulences.

5e – Inde

L’Inde occupe en 2024 la cinquième place au classement des plus grandes économies mondiales. Membre du groupe des BRICS, son économie se distingue par sa diversité et son rythme de croissance soutenu. Les secteurs clés incluent les technologies de l’information — avec New Delhi en tête des capitales mondiales du numérique — ainsi que les services, l’agriculture et l’industrie artisanale. L’économie indienne repose en grande partie sur son vaste marché intérieur, soutenu par une main-d’œuvre jeune, qualifiée et compétitive, notamment dans le domaine technologique. À cela s’ajoute une classe moyenne en pleine expansion, moteur essentiel de la demande locale. Autant de facteurs qui ont permis à l’Inde d’enregistrer une croissance impressionnante de 6,8 % en 2024, dépassant celle des deux premières puissances économiques mondiales. Un chiffre qui illustre bien que le PIB, à lui seul, ne suffit pas à définir le leadership économique futur.

- 4e – Japon

Ancienne dauphine des États-Unis pendant près de quinze ans, l’économie japonaise occupe désormais la quatrième place. Son dynamisme repose principalement sur la technologie, les services et les industries de pointe. L’électronique et l’automobile restent les secteurs les plus compétitifs, tandis que la Bourse de Tokyo continue de jouer un rôle central dans la finance mondiale. Le Japon bénéficie également d’une main-d’œuvre hautement qualifiée et de technologies avancées dans la banque, la finance et les échanges commerciaux de produits à forte valeur ajoutée. En dépit de ces atouts, la croissance nippone est restée modérée, atteignant 0,9 % en 2024.

Ancienne dauphine des États-Unis pendant près de quinze ans, l’économie japonaise occupe désormais la quatrième place. Son dynamisme repose principalement sur la technologie, les services et les industries de pointe. L’électronique et l’automobile restent les secteurs les plus compétitifs, tandis que la Bourse de Tokyo continue de jouer un rôle central dans la finance mondiale. Le Japon bénéficie également d’une main-d’œuvre hautement qualifiée et de technologies avancées dans la banque, la finance et les échanges commerciaux de produits à forte valeur ajoutée. En dépit de ces atouts, la croissance nippone est restée modérée, atteignant 0,9 % en 2024.

- 3e – Allemagne

Leader économique de la zone euro, l’Allemagne accède à la troisième place mondiale en 2024, devant le Japon. Sa croissance, cependant, reste extrêmement faible, limitée à 0,2 %. Ce rang s’explique par la puissance industrielle du pays : exportations, ingénierie de précision, construction automobile, chimie, et pharmacie figurent parmi ses piliers. L’économie allemande est reconnue pour la qualité de sa production, l’efficacité de sa main-d’œuvre, et son investissement continu dans la recherche et le développement, vecteurs d’innovation à l’échelle européenne.

- 2e – Chine

L’économie chinoise, toujours en seconde position mondiale, continue d’incarner la principale menace stratégique pour les États-Unis. Longtemps portée par les exportations, l’industrie et l’investissement, la Chine a progressivement misé sur le secteur immobilier — gratte-ciels d’habitation et sièges de multinationales — mais ce virage s’est soldé par une profonde crise. Le secteur immobilier chinois souffre aujourd’hui d’un surendettement massif, estimé à plusieurs centaines de milliards de dollars, fragilisant l’ensemble de l’économie nationale. Ce climat d’incertitude contraste avec la vigueur de ses autres atouts : main-d’œuvre jeune, abondante et peu coûteuse, capacité industrielle exceptionnelle, marchés financiers en expansion, soutien étatique aux secteurs stratégiques, infrastructures solides et marché intérieur prometteur — bien que ce dernier reste moins déterminant que le commerce extérieur. En 2024, la Chine a enregistré une croissance de 5 %, confirmant sa résilience malgré les turbulences.

- 1re – États-Unis

En première position, comme depuis plusieurs décennies, figure l’économie américaine – toujours incontestée. Elle représente non seulement la plus grande puissance économique mondiale, mais également un centre d’influence politique global, qui confère au dollar le statut d’indicateur principal pour de nombreuses économies, quelles que soient leurs structures ou leurs secteurs d’activité.

L’économie des États-Unis se distingue par sa remarquable diversité. Elle repose principalement sur les services, l’industrie, la finance et la technologie. Le pays bénéficie également d’un marché intérieur extrêmement dynamique, d’un écosystème d’innovation florissant, soutenu par des entreprises de pointe et des infrastructures robustes. À cela s’ajoutent des budgets publics conséquents qui renforcent sa compétitivité et consolident sa position de leader sur la scène économique mondiale.

Les États-Unis profitent également d’une grande liberté commerciale et d’une capacité à imposer des conditions préférentielles dans leurs échanges. Cette dynamique pourrait encore s’accentuer si le président Donald Trump, lors de son second mandat, parvient à conclure de nouveaux accords commerciaux avec ses partenaires, après les avoir contraints à la table des négociations via l’instauration de droits de douane supplémentaires sur leurs exportations.

Grâce à cette stratégie et à la solidité de ses fondamentaux, l’économie américaine a enregistré en 2024 une croissance globale de 2,8 %, confirmant une fois de plus son statut de référence mondiale.

ations majeures:

ations majeures:

Alors que les équilibres économiques mondiaux se redessinent, les liens entre les secteurs bancaires arabes et européens gagnent en profondeur et en pertinence. Dans cet espace euro-méditerranéen aux défis communs mais aux ressources complémentaires, la coopération financière n’est plus une option : elle devient une nécessité stratégique.

Alors que les équilibres économiques mondiaux se redessinent, les liens entre les secteurs bancaires arabes et européens gagnent en profondeur et en pertinence. Dans cet espace euro-méditerranéen aux défis communs mais aux ressources complémentaires, la coopération financière n’est plus une option : elle devient une nécessité stratégique.

إنضمت 3 مؤسسات مالية إلى أسرة إتحاد المصارف العربية وهي: Cash Plus، (لبنان)، Diligent Financial Services، (لبنان)، Givtrade Holding LLC، (قطر)، وهي كالتالي:

إنضمت 3 مؤسسات مالية إلى أسرة إتحاد المصارف العربية وهي: Cash Plus، (لبنان)، Diligent Financial Services، (لبنان)، Givtrade Holding LLC، (قطر)، وهي كالتالي:

أعلن بنك الكويت الدولي تحقيق 7.3 ملايين دينار كويتي (نحو 24 مليون دولار) أرباحاً صافية خلال الربع الأول من العام 2025، بنسبة نمو بلغت 21 % وبربحية للسهم الواحد بلغت 4.40 فلوس.

أعلن بنك الكويت الدولي تحقيق 7.3 ملايين دينار كويتي (نحو 24 مليون دولار) أرباحاً صافية خلال الربع الأول من العام 2025، بنسبة نمو بلغت 21 % وبربحية للسهم الواحد بلغت 4.40 فلوس.

حافظت مجموعة QNB، أكبر مؤسسة مالية في منطقة الشرق الأوسط وإفريقيا، على لقب العلامة التجارية المصرفية الأعلى قيمة في المنطقة، وذلك وفق أحدث تقرير لأفضل 500 علامة تجارية مصرفية في العالم صادر عن وكالة «براند فاينانس».

حافظت مجموعة QNB، أكبر مؤسسة مالية في منطقة الشرق الأوسط وإفريقيا، على لقب العلامة التجارية المصرفية الأعلى قيمة في المنطقة، وذلك وفق أحدث تقرير لأفضل 500 علامة تجارية مصرفية في العالم صادر عن وكالة «براند فاينانس».

يعزز معهد البنك الإسلامي للتنمية ريادته في مجال التمويل الإسلامي من خلال التواصل مع أصحاب المصلحة الفاعلين عبر سلسلة من الاجتماعات الثنائية رفيعة المستوى خلال الاجتماعات السنوية لمجموعة البنك الإسلامي للتنمية لعام 2025م في الجزائر العاصمة. وتؤكد هذه الشراكات الإستراتيجية على التزام المعهد بتعزيز التعاون والابتكار والتنمية المستدامة في جميع دوله الأعضاء.

يعزز معهد البنك الإسلامي للتنمية ريادته في مجال التمويل الإسلامي من خلال التواصل مع أصحاب المصلحة الفاعلين عبر سلسلة من الاجتماعات الثنائية رفيعة المستوى خلال الاجتماعات السنوية لمجموعة البنك الإسلامي للتنمية لعام 2025م في الجزائر العاصمة. وتؤكد هذه الشراكات الإستراتيجية على التزام المعهد بتعزيز التعاون والابتكار والتنمية المستدامة في جميع دوله الأعضاء.

حققت مجموعة البنك العربي نتائج إيجابية خلال الربع الأول من العام 2025، حيث بلغت الأرباح الصافية بعد الضريبة 271 مليون دولار مقارنة بـ252.8 مليوناً، كما في 31 مارس/ آذار 2024، محققةً نمواً بنسبة 7 %. كما حافظت المجموعة على مركز مالي قوي، حيث بلغت حقوق الملكية 12.1 مليار دولار.

حققت مجموعة البنك العربي نتائج إيجابية خلال الربع الأول من العام 2025، حيث بلغت الأرباح الصافية بعد الضريبة 271 مليون دولار مقارنة بـ252.8 مليوناً، كما في 31 مارس/ آذار 2024، محققةً نمواً بنسبة 7 %. كما حافظت المجموعة على مركز مالي قوي، حيث بلغت حقوق الملكية 12.1 مليار دولار.

شارك مصرف التنمية الدولي بصفته «الشريك الذهبي» لمحور مستقبل التمويل، ضمن فعّاليات الدورة الـ 14 لـ «قمّة AIM للإستثمار»، التي إنعقدت ما بين 7 أبريل/ نيسان و9 منه 2025»، في مركز أبوظبي الوطني للمعارض، الإمارات العربية المتحدة، وذلك في إطار شراكته الإستراتيجية مع القمّة، وإنطلاقاً من حرصه على تعزيز دوره الريادي في دعم التنمية الإقتصادية وتعزيز الإستثمارات الثنائية، ودعم المشاريع الناجحة، وتحقيق شراكات إستراتيجية مستدامة.

شارك مصرف التنمية الدولي بصفته «الشريك الذهبي» لمحور مستقبل التمويل، ضمن فعّاليات الدورة الـ 14 لـ «قمّة AIM للإستثمار»، التي إنعقدت ما بين 7 أبريل/ نيسان و9 منه 2025»، في مركز أبوظبي الوطني للمعارض، الإمارات العربية المتحدة، وذلك في إطار شراكته الإستراتيجية مع القمّة، وإنطلاقاً من حرصه على تعزيز دوره الريادي في دعم التنمية الإقتصادية وتعزيز الإستثمارات الثنائية، ودعم المشاريع الناجحة، وتحقيق شراكات إستراتيجية مستدامة.

في إطار حرصه المستمر على تقديم حلول رقمية مبتكرة تسهم في تحقيق أهداف البنك نحو التحوُّل الرقمي، أعلن بنك القاهرة عن إطلاق بوابته الرقمية للشركات وتطبيق BdC Tap and Track، والذي يُعد الحل المتكامل لإدارة نفقات الشركات، والمصمّمة خصّيصاً لتلبية إحتياجات كافة قطاعات الأعمال من الشركات والمؤسسات.

في إطار حرصه المستمر على تقديم حلول رقمية مبتكرة تسهم في تحقيق أهداف البنك نحو التحوُّل الرقمي، أعلن بنك القاهرة عن إطلاق بوابته الرقمية للشركات وتطبيق BdC Tap and Track، والذي يُعد الحل المتكامل لإدارة نفقات الشركات، والمصمّمة خصّيصاً لتلبية إحتياجات كافة قطاعات الأعمال من الشركات والمؤسسات.

تواجه المصارف العربية تحدّيات قانونية ودولية متزايدة في ظل التغيُّرات العميقة في البيئة التنظيمية العالمية، والتي أصبحت أكثر تعقيداً وتشدُّداً، خصوصاً في ما يتعلق بالإمتثال لمتطلّبات مكافحة غسل الأموال وتمويل الإرهاب والشفافية الضريبية. وقد أدّى تصاعد هذه المتطلّبات إلى ضغوط متزايدة على المصارف العربية، حيث باتت ملزمة بالإمتثال لتشريعات دولية مثل قانون الإمتثال الضريبي الأميركي (FATCA) والمعيار المشترك للإفصاح الضريبي (CRS) الصادر عن منظمة التعاون الاقتصادي والتنمية، إضافة إلى توصيات مجموعة العمل المالي (FATF) التي تشكل الإطار المرجعي الدولي في هذا المجال.

تواجه المصارف العربية تحدّيات قانونية ودولية متزايدة في ظل التغيُّرات العميقة في البيئة التنظيمية العالمية، والتي أصبحت أكثر تعقيداً وتشدُّداً، خصوصاً في ما يتعلق بالإمتثال لمتطلّبات مكافحة غسل الأموال وتمويل الإرهاب والشفافية الضريبية. وقد أدّى تصاعد هذه المتطلّبات إلى ضغوط متزايدة على المصارف العربية، حيث باتت ملزمة بالإمتثال لتشريعات دولية مثل قانون الإمتثال الضريبي الأميركي (FATCA) والمعيار المشترك للإفصاح الضريبي (CRS) الصادر عن منظمة التعاون الاقتصادي والتنمية، إضافة إلى توصيات مجموعة العمل المالي (FATF) التي تشكل الإطار المرجعي الدولي في هذا المجال.

عقد إتحاد المصارف العربية مؤتمره المصرفي العربي لعام 2025 في العاصمة المصرية القاهرة بعنوان «الشراكة بين القطاعين العام والخاص لتمويل الإقتصاد»، تحت رعاية معالي محافظ البنك المركزي المصري الأستاذ حسن عبد الله، يومي 28 و29/أبريل 2025، وفي حضور أكثر من 800 شخصية مصرفية وقيادية، تأكيداً على أهمية توفير منصّة لإستكشاف نماذج شراكة مبتكرة تُوازن بين المصلحة العامة وربحية القطاع الخاص، ومعالجة التحدّيات الرئيسية التي تعوّق التنفيذ الناجح لمشاريع الشراكة وتبادل المعرفة بين الحكومات والمؤسسات المصرفية والمالية، كما أنه إكتسب أهمية خاصة في ظل المشهد الجيوسياسي والإقتصادي الحالي، من خلال تعزيز الصمود وتحقيق النمو طويل الأجل، وإتباع نهج مبتكر في التمويل والتنمية.

عقد إتحاد المصارف العربية مؤتمره المصرفي العربي لعام 2025 في العاصمة المصرية القاهرة بعنوان «الشراكة بين القطاعين العام والخاص لتمويل الإقتصاد»، تحت رعاية معالي محافظ البنك المركزي المصري الأستاذ حسن عبد الله، يومي 28 و29/أبريل 2025، وفي حضور أكثر من 800 شخصية مصرفية وقيادية، تأكيداً على أهمية توفير منصّة لإستكشاف نماذج شراكة مبتكرة تُوازن بين المصلحة العامة وربحية القطاع الخاص، ومعالجة التحدّيات الرئيسية التي تعوّق التنفيذ الناجح لمشاريع الشراكة وتبادل المعرفة بين الحكومات والمؤسسات المصرفية والمالية، كما أنه إكتسب أهمية خاصة في ظل المشهد الجيوسياسي والإقتصادي الحالي، من خلال تعزيز الصمود وتحقيق النمو طويل الأجل، وإتباع نهج مبتكر في التمويل والتنمية.

السياسة النقدية في العراق وفرص الإستقرار النقدي والتحوُّل الرقمي

السياسة النقدية في العراق وفرص الإستقرار النقدي والتحوُّل الرقمي

قال رئيس رابطة المصارف الخاصة العراقية، وديع نوري الحنظل: إنه «في العامين الماضيين شهد العراق دخول إستثمارات بنحو 63 مليار دولار، وهو ما إنعكس على نسبة الشمول المالي الذي وصل معدله بالعراق تقريباً نحو 46 %، نتيجة إرادة حكومية كبيرة لتوطين الرواتب لموظفي الدولة وحتى القطاع الخاص».

قال رئيس رابطة المصارف الخاصة العراقية، وديع نوري الحنظل: إنه «في العامين الماضيين شهد العراق دخول إستثمارات بنحو 63 مليار دولار، وهو ما إنعكس على نسبة الشمول المالي الذي وصل معدله بالعراق تقريباً نحو 46 %، نتيجة إرادة حكومية كبيرة لتوطين الرواتب لموظفي الدولة وحتى القطاع الخاص».

على مدار أكثر من 45 عامًا، مثّل بنك التعمير والإسكان نموذجًا فريدًا للبنوك المتخصصة والرائدة في مجال الإسكان والتنمية العمرانية في مصر، فقد تمكن البنك من بناء جسورًا من الثقة مع ملايين العملاء، وكانت تلك الثقة هي المحرك الأساسي وراء قرار البنك الطموح بالتحول إلى بنك تجاري شامل يقدم كافة الخدمات والمنتجات المصرفية بكفاءة وتنافسية عالية.

على مدار أكثر من 45 عامًا، مثّل بنك التعمير والإسكان نموذجًا فريدًا للبنوك المتخصصة والرائدة في مجال الإسكان والتنمية العمرانية في مصر، فقد تمكن البنك من بناء جسورًا من الثقة مع ملايين العملاء، وكانت تلك الثقة هي المحرك الأساسي وراء قرار البنك الطموح بالتحول إلى بنك تجاري شامل يقدم كافة الخدمات والمنتجات المصرفية بكفاءة وتنافسية عالية.

“تمثل هذه الاتفاقية خطوة استراتيجية ضمن مسيرة تطوير المصرف وتوسيع نطاق خدماته. نحن نعي أن الامتثال لم يعد خيارًا، بل هو ضرورة لتعزيز ثقة العملاء والمستثمرين وتهيئة بيئة مستقرة للنمو المستدام. كما أننا ندرك تمامًا حجم التحديات التنظيمية التي تواجهها المصارف العراقية، ونرى في هذه الشراكة مع BDO ركيزة أساسية لدعم التزامنا بتطبيق المعايير الدولية ورفع مستوى الشمول المالي.”

“تمثل هذه الاتفاقية خطوة استراتيجية ضمن مسيرة تطوير المصرف وتوسيع نطاق خدماته. نحن نعي أن الامتثال لم يعد خيارًا، بل هو ضرورة لتعزيز ثقة العملاء والمستثمرين وتهيئة بيئة مستقرة للنمو المستدام. كما أننا ندرك تمامًا حجم التحديات التنظيمية التي تواجهها المصارف العراقية، ونرى في هذه الشراكة مع BDO ركيزة أساسية لدعم التزامنا بتطبيق المعايير الدولية ورفع مستوى الشمول المالي.”

وفي هذا السياق، صرّح الدكتور خالد يوسف خلف الله، الرئيس التنفيذي للمؤسسة، قائلاً: “تُجسد هذه الاتفاقية كيف تسهم حلول المؤسسة في تخفيف المخاطر وتعبئة رأس مال بشكل ميسّر ومتوافق مع أحكام الشريعة الإسلامية لدعم مشاريع عامة ذات أثر تحويلي. ومن خلال هذه الخطوة، تواصل المؤسسة الإسلامية لتأمين الاستثمار وائتمان الصادرات دعم كوت ديفوار في إنشاء مركز إداري حديث، من شأنه تعزيز الكفاءة المؤسسية، وتنشيط قطاع البناء المحلي، ودفع مسيرة التنمية الوطنية بما ينسجم مع أهداف التنمية المستدامة للأمم المتحدة.”

وفي هذا السياق، صرّح الدكتور خالد يوسف خلف الله، الرئيس التنفيذي للمؤسسة، قائلاً: “تُجسد هذه الاتفاقية كيف تسهم حلول المؤسسة في تخفيف المخاطر وتعبئة رأس مال بشكل ميسّر ومتوافق مع أحكام الشريعة الإسلامية لدعم مشاريع عامة ذات أثر تحويلي. ومن خلال هذه الخطوة، تواصل المؤسسة الإسلامية لتأمين الاستثمار وائتمان الصادرات دعم كوت ديفوار في إنشاء مركز إداري حديث، من شأنه تعزيز الكفاءة المؤسسية، وتنشيط قطاع البناء المحلي، ودفع مسيرة التنمية الوطنية بما ينسجم مع أهداف التنمية المستدامة للأمم المتحدة.”

لا شك في أن العام 2024 قد شهد أداءً معقولاً للقطاع المصرفي العربي، حيث حقق معدل نمو بنسبة 8 % مقارنة بالعام 2023، رغم أن هذا النمو يختلف من دولة إلى أخرى. علماً أن دول الخليج قد إستفادت من إرتفاع أسعار الفائدة وأسعار النفط، مما إنعكس إيجاباً على أداء مصارفها، كما حققت دول أخرى مثل العراق والمغرب والجزائر نتائج جيدة في ظل إستقرار نسبي، مقارنة مع دول أخرى عانت توترات سياسية وصراعات أثّرت سلباً على قطاعاتها المصرفية. علماً أن المصارف العربية بشكل عام حققت أداءً جيداً، حيث بلغت نسبة الموجودات فيها نحو 4.9 تريليون دولار، مع إدّخارات قدرت بنحو 3 تريليون دولار.

لا شك في أن العام 2024 قد شهد أداءً معقولاً للقطاع المصرفي العربي، حيث حقق معدل نمو بنسبة 8 % مقارنة بالعام 2023، رغم أن هذا النمو يختلف من دولة إلى أخرى. علماً أن دول الخليج قد إستفادت من إرتفاع أسعار الفائدة وأسعار النفط، مما إنعكس إيجاباً على أداء مصارفها، كما حققت دول أخرى مثل العراق والمغرب والجزائر نتائج جيدة في ظل إستقرار نسبي، مقارنة مع دول أخرى عانت توترات سياسية وصراعات أثّرت سلباً على قطاعاتها المصرفية. علماً أن المصارف العربية بشكل عام حققت أداءً جيداً، حيث بلغت نسبة الموجودات فيها نحو 4.9 تريليون دولار، مع إدّخارات قدرت بنحو 3 تريليون دولار. اختتم معهد البنك الإسلامي للتنمية أعمال المنتدى العالمي التاسع عشر للبنك الإسلامي للتنمية حول التمويل الإسلامي، الذي عُقد بالتزامن مع الاجتماعات السنوية لمجموعة البنك الإسلامي للتنمية في الجزائر. واستقطب المنتدى، الذي حمل عنوان “التحول الرقمي والشمول المالي في التمويل الإسلامي”، قادة الفكر وصانعي السياسات وخبراء التنمية وأصحاب المصلحة في الصناعة المالية من جميع أنحاء العالم، بهدف استكشاف الإستراتيجيات المبتكرة لتعزيز التنمية المستدامة من خلال التمويل الإسلامي.

اختتم معهد البنك الإسلامي للتنمية أعمال المنتدى العالمي التاسع عشر للبنك الإسلامي للتنمية حول التمويل الإسلامي، الذي عُقد بالتزامن مع الاجتماعات السنوية لمجموعة البنك الإسلامي للتنمية في الجزائر. واستقطب المنتدى، الذي حمل عنوان “التحول الرقمي والشمول المالي في التمويل الإسلامي”، قادة الفكر وصانعي السياسات وخبراء التنمية وأصحاب المصلحة في الصناعة المالية من جميع أنحاء العالم، بهدف استكشاف الإستراتيجيات المبتكرة لتعزيز التنمية المستدامة من خلال التمويل الإسلامي.

Rien ne peut freiner

Rien ne peut freiner

En parallèle, l’ONUDI a organisé des formations pratiques pour aider les entrepreneures à diversifier leur gamme de produits dérivés du cactus, notamment des savons, crèmes, vinaigres, jus et confitures.De plus, les femmes gestionnaires d’exploitations agricoles ont été formées aux bonnes pratiques agricoles, y compris l’agriculture biologique et la gestion des nuisibles. L’introduction de techniques avancées de transformation post-récolte et artisanale a également permis aux productrices d’améliorer la qualité de leurs produits, d’accéder à des marchés à plus forte valeur ajoutée et d’augmenter significativement leurs revenus.

En parallèle, l’ONUDI a organisé des formations pratiques pour aider les entrepreneures à diversifier leur gamme de produits dérivés du cactus, notamment des savons, crèmes, vinaigres, jus et confitures.De plus, les femmes gestionnaires d’exploitations agricoles ont été formées aux bonnes pratiques agricoles, y compris l’agriculture biologique et la gestion des nuisibles. L’introduction de techniques avancées de transformation post-récolte et artisanale a également permis aux productrices d’améliorer la qualité de leurs produits, d’accéder à des marchés à plus forte valeur ajoutée et d’augmenter significativement leurs revenus.

Madame Corine Kiame

Madame Corine Kiame J’ai 25 ans d’expérience dans le secteur bancaire et financier. Diplômée de l’Université Saint-Joseph en économie, j’ai poursuivi mes études à Paris, où j’ai obtenu un Master en Finance à l’Université Paris IX Dauphine.

J’ai 25 ans d’expérience dans le secteur bancaire et financier. Diplômée de l’Université Saint-Joseph en économie, j’ai poursuivi mes études à Paris, où j’ai obtenu un Master en Finance à l’Université Paris IX Dauphine. Comme je vous l’ai mentionné précédemment, le nombre de femmes entrepreneures au Liban est extrêmement faible, tout comme l’accès aux financements. Il est important de noter que l’ensemble de l’écosystème de financement a pratiquement disparu au cours des quatre dernières années, principalement en raison de la crise bancaire et financière que traverse le pays.

Comme je vous l’ai mentionné précédemment, le nombre de femmes entrepreneures au Liban est extrêmement faible, tout comme l’accès aux financements. Il est important de noter que l’ensemble de l’écosystème de financement a pratiquement disparu au cours des quatre dernières années, principalement en raison de la crise bancaire et financière que traverse le pays. Une transformation culturelle et un changement de perception nécessaires:

Une transformation culturelle et un changement de perception nécessaires:

Enfin, au cours de ce sommet dédié aux cryptomonnaies, le président américain a réaffirmé que, sous son administration, le gouvernement ne vendrait aucune de ses réserves de Bitcoin. Il a précisé que ces actifs seraient intégrés dans une réserve stratégique nationale, conformément à son décret exécutif signé la veille de l’événement, le 7 mars 2025, à la Maison-Blanche.

Enfin, au cours de ce sommet dédié aux cryptomonnaies, le président américain a réaffirmé que, sous son administration, le gouvernement ne vendrait aucune de ses réserves de Bitcoin. Il a précisé que ces actifs seraient intégrés dans une réserve stratégique nationale, conformément à son décret exécutif signé la veille de l’événement, le 7 mars 2025, à la Maison-Blanche. Les détenteurs de Bitcoin à long terme savent que sa véritable valeur ne réside pas dans ses fluctuations à court terme, mais plutôt dans son rôle d’instrument ultime de couverture contre l’incertitude monétaire. Il ne fait aucun doute que l’annonce du président américain sur la création d’une réserve stratégique en Bitcoin attirera davantage d’investisseurs vers ce marché. Mais qui peut garantir la stabilité de cette monnaie face aux variations extrêmes ? Et où sont les réglementations protégeant ceux qui la détiennent?

Les détenteurs de Bitcoin à long terme savent que sa véritable valeur ne réside pas dans ses fluctuations à court terme, mais plutôt dans son rôle d’instrument ultime de couverture contre l’incertitude monétaire. Il ne fait aucun doute que l’annonce du président américain sur la création d’une réserve stratégique en Bitcoin attirera davantage d’investisseurs vers ce marché. Mais qui peut garantir la stabilité de cette monnaie face aux variations extrêmes ? Et où sont les réglementations protégeant ceux qui la détiennent?

عرضت شركة F5، من خلال محمد أبوخاطر، نائب الرئيس للمبيعات لشركة F5 في الشرق الأوسط وتركيا وإفريقيا، مجموعة من الخطوات التي تساعد المؤسسات على التعامل مع التحدّيات المرتبطة بعدم نُضج البيانات.

عرضت شركة F5، من خلال محمد أبوخاطر، نائب الرئيس للمبيعات لشركة F5 في الشرق الأوسط وتركيا وإفريقيا، مجموعة من الخطوات التي تساعد المؤسسات على التعامل مع التحدّيات المرتبطة بعدم نُضج البيانات.

في هذه الاثناء عمد الرئيس الأميركي إلى تعليق رسومه على كل شركائه لمدة ثلاثة أشهر، تاركاً مهلة للتفاوض بإستثناء الصين. هذه الخطوة ساهمت في عودة غالبية أسواق المال للنشاط وإستعادة خسائر بمئات المليارات تكبّدتها مطلع الشهر ذاته، وفي طليعتها بورصة هونغ كونغ التي خسر مؤشرها أكثر 13% خسارة لم تعرفها البورصة منذ العام 1997.

في هذه الاثناء عمد الرئيس الأميركي إلى تعليق رسومه على كل شركائه لمدة ثلاثة أشهر، تاركاً مهلة للتفاوض بإستثناء الصين. هذه الخطوة ساهمت في عودة غالبية أسواق المال للنشاط وإستعادة خسائر بمئات المليارات تكبّدتها مطلع الشهر ذاته، وفي طليعتها بورصة هونغ كونغ التي خسر مؤشرها أكثر 13% خسارة لم تعرفها البورصة منذ العام 1997.

تواصل الإمارات تعزيز موقعها كأحد أسرع الإقتصادات نمواً في المنطقة العربية، مع توقعات بتحقيق نمو في الناتج المحلي الإجمالي بنسبة 5% خلال العام 2025، وفق تقديرات بنك الإمارات دبي الوطني.

تواصل الإمارات تعزيز موقعها كأحد أسرع الإقتصادات نمواً في المنطقة العربية، مع توقعات بتحقيق نمو في الناتج المحلي الإجمالي بنسبة 5% خلال العام 2025، وفق تقديرات بنك الإمارات دبي الوطني.

جاء إنطلاق أعمال مؤتمر الدوحة للمال الإسلامي الحادي عشر، الذي نظمته شركة «بيت المشورة للإستشارات المالية»، تحت عنوان «تكامل البلوك تشين والذكاء الاصطناعي ومستقبل التمويل الإسلامي»، في حضور الشيخ فيصل بن ثاني بن فيصل آل ثاني وزير التجارة والصناعة، وغانم بن شاهين بن غانم الغانم وزير الأوقاف والشؤون الإسلامية القطري، مستقطباً مشاركات دولية واسعة من هيئات حكومية ومنظمات دولية ومؤسسات مالية وأكاديمية في مجالات الإقتصاد والمال والتكنولوجيا.

جاء إنطلاق أعمال مؤتمر الدوحة للمال الإسلامي الحادي عشر، الذي نظمته شركة «بيت المشورة للإستشارات المالية»، تحت عنوان «تكامل البلوك تشين والذكاء الاصطناعي ومستقبل التمويل الإسلامي»، في حضور الشيخ فيصل بن ثاني بن فيصل آل ثاني وزير التجارة والصناعة، وغانم بن شاهين بن غانم الغانم وزير الأوقاف والشؤون الإسلامية القطري، مستقطباً مشاركات دولية واسعة من هيئات حكومية ومنظمات دولية ومؤسسات مالية وأكاديمية في مجالات الإقتصاد والمال والتكنولوجيا.

في بادرة إنسانية مميّزة، وبروح من التعاون والتكافل المجتمعي، نظّمت مؤسسة ماجد الساعدي الخيرية، ومصرف بغداد، وبالشراكة مع مؤسسة «نحن نساعد» ممثلة بالدكتورة زينة القرغولي، مأدبة غداء لـ 100 طفل وعائلاتهم من المعوّقين وذوي الإحتياجات الخاصه في مطعم لافلام – الجادرية في بغداد.

في بادرة إنسانية مميّزة، وبروح من التعاون والتكافل المجتمعي، نظّمت مؤسسة ماجد الساعدي الخيرية، ومصرف بغداد، وبالشراكة مع مؤسسة «نحن نساعد» ممثلة بالدكتورة زينة القرغولي، مأدبة غداء لـ 100 طفل وعائلاتهم من المعوّقين وذوي الإحتياجات الخاصه في مطعم لافلام – الجادرية في بغداد.

جمع المنتدى العربية للتنمية المستدامة 2025 الذي إنعقد في العاصمة اللبنانية بيروت، على مدى ثلاثة أيام، ممثلين للحكومات العربية، والمجتمع المدني، والقطاع الأكاديمي، والقطاع الخاص، بغية تقييم التقدم المحرز في تنفيذ أهداف التنمية المستدامة في المنطقة واقتراح حلول لتسريع تطبيق هذه الأهداف.

جمع المنتدى العربية للتنمية المستدامة 2025 الذي إنعقد في العاصمة اللبنانية بيروت، على مدى ثلاثة أيام، ممثلين للحكومات العربية، والمجتمع المدني، والقطاع الأكاديمي، والقطاع الخاص، بغية تقييم التقدم المحرز في تنفيذ أهداف التنمية المستدامة في المنطقة واقتراح حلول لتسريع تطبيق هذه الأهداف.