Zeinab Taleb

Posts by Zeinab Taleb:

الحوكمة المصرفية الرشيدة ركيزة أساسية لإستعادة الإنتظام المالي وتعزيز الثقة بالقطاع المصرفي

الحوكمة المصرفية الرشيدة ركيزة أساسية لإستعادة الإنتظام المالي

وتعزيز الثقة بالقطاع المصرفي

لا شك في أن الحوكمة المصرفية الرشيدة تُشكّل ركيزة أساسية لإستعادة الإنتظام المالي وتعزيز الثقة بالقطاع المصرفي، وخصوصاً في المنطقة العربية، إذ من الضروري التركيز على تفعيل معايير الحوكمة البيئية والاجتماعية والمؤسسية (ESG)، وتعزيز الشفافية والإفصاح لمواجهة المخاطر وتحقيق التنمية المستدامة.

لا شك في أن الحوكمة المصرفية الرشيدة تُشكّل ركيزة أساسية لإستعادة الإنتظام المالي وتعزيز الثقة بالقطاع المصرفي، وخصوصاً في المنطقة العربية، إذ من الضروري التركيز على تفعيل معايير الحوكمة البيئية والاجتماعية والمؤسسية (ESG)، وتعزيز الشفافية والإفصاح لمواجهة المخاطر وتحقيق التنمية المستدامة.

وفي سبيل تطبيق الحوكمة المصرفية على نحو فعّال، وإثباتها على الصعيد المصرفي، ينبغي أن تشكل الحوكمة علاجاً للأزمات، إذ إن تطبيق سياسات حوكمة صارمة وشفّافة يُعد السبيل الوحيد لإعادة بناء الثقة في الأنظمة المصرفية العربية والعالمية وخصوصاً ما بعد الأزمات المالية التي تشهدها البلدان عادة، والتي تعاني أصلاً أزمات وتفتقر للثقة المصرفية الدولية وخصوصاً ثقة البنوك المراسلة.

كما من الضروري دعم الشمول المالي، الذي يلعب دوراً محورياً في تعزيز الحوكمة. وفي هذا السياق يعمل إتحاد المصارف العربية على دعم الشمول المالي وتطوير منتجات رقمية مبتكرة ولا سيما في عدد من البلدان العربية الأكثر حاجة للشفافية في المعاملات المصرفية والمالية.

وفي هذا السياق، نلاحظ أن تنظيم شركات الصرافة في الدول العربية يؤدي إلى رفع مستوى الحوكمة فيها لتحقيق الإستقرار الإقتصادي. وعليه، يدفع الإتحاد نحو تبنّي معايير الحوكمة البيئية والإجتماعية وحوكمة الشركات (ESG) إلتزاماً بأهداف التنمية المستدامة 2030.

كما يسعى الإتحاد نحو رفع مستوى الحوكمة والتحكيم في القطاع المصرفي العربي بالتعاون مع غرفة التجارة الدولية. علماً أن نجاح الإصلاح المصرفي في أي بلد عربي على نحو خاص، لا ينفصل عن الإصلاحات الهيكلية الشاملة، وأن حماية ودائع المودعين عبر أطر حوكمة واضحة، يُعتبر أولوية لعودة الثقة في أي قطاع مصرفي يتعرّض للإهتزاز، وقد بات يحتاج إلى إعادة هيكلة كما هي حال القطاع المصرفي اللبناني.

من هنا تأتي مطالبة إتحاد المصارف العربية وإصراره على تفعيل دور الحوكمة المصرفية في الدول العربية، والذي يُعتبر أمراً بالغ الأهمية لتحقيق الإستقرار الإقتصادي، وحماية المستهلك، ومكافحة غسل الأموال وتمويل الإرهاب، لذلك يجب التشديد على أهمية الأطُر التنظيمية القوية، والتي تشمل إجراءات «إعرف عميلك» الصارمة، والضوابط التشغيلية، وتدابير نزاهة السوق، ومعايير حماية المستهلك.

كذلك، يُعد التعاون الدولي أمراً حيوياً لضمان التنسيق والمواءمة مع أفضل الممارسات العالمية، إذ إن تعزيز التنظيم لن يحقق فوائد عديدة للإقتصادات العربية فحسب، بل سيُساهم أيضاً في خلق بيئة مالية عالمية أكثر أماناً، مستقرّة ومستدامة.

في المحصّلة، تأتي مطالبة إتحاد المصارف العربية بضرورة تطبيق الحوكمة المصرفية على نحو فعّال وإثباتها على الصعيد المصرفي ولا سيما في عصرنا الذي يتّسم بالعولمة والترابط، من الأهمية بمكان، في ظل التحدّيات التي يُواجهها القطاع المصرفي العربي ولا سيما في المنطقة العربية التي تشهد أزمات متعدّدة الأوجه، والتي تساهم في زعزعة الإقتصادات وتهريب الإستثمارات ورؤوس الأموال، كذلك الأدمغة والأيادي الماهرة والتي تشكل رأس المال البشري في دولنا العربية. لذلك فإن تطبيق الحوكمة المصرفية الرشيدة يُحافظ على أفضل العلاقات المتينة مع البنوك المراسلة والمؤسسات المالية الأخرى في جميع أنحاء العالم، ويُمكّن المصارف العربية على وجه الخصوص من قبولها عبر الحدود ضمن المعايير الدولية المرعيّة الإجراء، وفي سبيل تأكيد الإلتزام بمكافحة غسل الأموال وتمويل الإرهاب.

مصرف اليمن البحرين الشامل يشارك في فعّاليات المؤتمر العلمي الدولي الثاني في عدن

مصرف اليمن البحرين الشامل

مصرف اليمن البحرين الشامل

يشارك في فعّاليات المؤتمر العلمي الدولي الثاني في عدن

تحت شعار «القطاع المصرفي في اليمن ودوره في التعافي الإقتصادي وإعادة الإعمار»، جاء إفتتاح فعّاليات المؤتمر العلمي الدولي الثاني في عدن، اليمن على مدار ثلاثة أيام (ما بين 9 شباط/فبراير و11 منه 2026)، بمشاركة فاعلة ومتميّزة من مصرف اليمن البحرين الشامل، كشريك أساسي في هذه التظاهرة العلمية الهامة الى جانب عدد من البنوك والمؤسسات المختلفة.

وقد جمع المؤتمر نخبة من الخبراء والمتخصّصين والممارسين في المجالين المصرفي والإقتصادي، لتبادل الرؤى والخبرات، وعرض أوراق عمل وبحوث علمية تُساهم في تطوير السياسات والإستراتيجيات الكفيلة بدعم إستقرار وإزدهار الإقتصاد اليمني .

وتأتي مشاركة مصرف اليمن البحرين الشامل في هذا المؤتمر الذي نظمته جامعة العلوم والتكنولوجيا عدن وبشراكة إستراتيجية من البنك المركزي اليمني، إنطلاقاً من مسؤولية المصرف الإجتماعية وحرصه على الإسهام الجاد في الفعّاليات التي تخدم الإقتصاد الوطني، وتسليط الضوء على الحلول العملية للتحدّيات الراهنة، وتعزيز الثقة في القطاع المصرفي كركيزة أساسية للتنمية.

17عاماً بعد الأزمة… كيف تقود واشنطن موجة التخفيف التنظيمي للبنوك عالمياً؟

17عاماً بعد الأزمة… كيف تقود واشنطن موجة التخفيف التنظيمي للبنوك عالمياً؟

المصارف الكبرى: بين التيسير التنظيمي الأميركي وتحدّيات المخاطر الدولية

بعد مرور سبعة عشر عاماً على الأزمة المالية العالمية التي إندلعت أواخر العام 2007، بدأت الهيئات التنظيمية حول العالم في تخفيف الإجراءات البيروقراطية المفروضة على البنوك، سعياً منها للحفاظ على قدرة المقرضين على المنافسة وتحفيز إقتصاداتها، وفق صحيفة «الشرق الأوسط».

وتقود إدارة دونالد ترمب هذه الجهود، بما في ذلك إتخاذ تدابير لتقليل حجم رأس المال الذي يُلزَم المقرضون بتخصيصه. ويُثير خفض متطلبات رأس المال قلق بعض المراقبين من أن الولايات المتحدة قد أشعلت شرارة تراجع عالمي عن اللوائح المصممة لحماية الأنظمة المالية، في وقت تزداد فيه المخاوف بشأن فقاعات السوق ومخاطر الإستقرار المالي.

المشهد العالمي

على المستوى الدولي، يُفترض أن تتوافق الهيئات التنظيمية في كل دولة مع نظام «بازل» التنظيمي، الذي وُضع بعد الأزمة المالية العالمية في العام 2008، ويهدف إلى ضمان تطبيق معايير دنيا لرأس المال في جميع أنحاء العالم، بما يتيح للمقرضين تجاوز خسائر القروض خلال فترات الأزمات، ويُحقق تكافؤ الفرص بين البنوك.

لكن في الواقع، هناك مساحة واسعة للمناورة، كما يتضح من اختلاف طرق تطبيق أحدث القواعد المعروفة بإسم «نهاية بازل 3».

وأرجأ كل من البنك المركزي الأوروبي وبنك إنجلترا تطبيق أجزاء رئيسية من هذه القواعد، مثل تلك المتعلقة بأنشطة التداول المصرفي، في إنتظار الخطوات التي ستتخذها الولايات المتحدة.

الولايات المتحدة مقابل أوروبا

تبدو متطلّبات نسبة رأس المال للبنوك في منطقة اليورو وبريطانيا والولايات المتحدة متشابهة نظرياً.

يُحدّد الاحتياطي الفيدرالي نسبة رأس المال الأساسي من المستوى الأول، CFT1، وهو المقياس الأكثر شيوعاً لرأس المال، بين 10.9 % و11.8 %، بعد إضافة بنود خاصة ببنوك «وول ستريت» الكبرى، مثل «جي بي مورغان» و«سيتي» و«غولدمان ساكس».

أما في منطقة اليورو، فيبلغ متوسط نسبة رأس المال الأساسي من المستوى الأول لدى البنك المركزي الأوروبي 11.2 % للمقرضين، بما في ذلك «دويتشه بنك» و«سانتاندير» و«بي إن بي باريبا»، بالإضافة إلى متطلّبات «الركيزة الثانية» الخاصة بكل بنك، والتي تبلغ نحو 1.2 %.

وخفّضت لجنة السياسة المالية في بنك إنكلترا الحدّ الأدنى لنسبة رأس المال الأساسي من المستوى الأول إلى 11 %، من دون إحتساب الإضافات الخاصة بكل بنك، والتي قد تصل حالياً إلى حوالي 2.5 % للبنوك الكبرى.

وتحتفظ جميع البنوك الكبرى برأس مال يفوق المطلوب، حيث تهدف هذه الاحتياطيات الذاتية لتهدئة المخاوف التنظيمية وتعزيز ثقة المستثمرين.

هل يُمكن المقارنة بين البنوك؟

هل يُمكن المقارنة بين البنوك؟

وفق الرؤساء التنفيذيين للبنوك الكبرى، تواجه بنوكهم تحدّيات أكبر من مجرد أرقام رأس المال، فمقارنة النسب البسيطة قد تكون مضلّلة، إذ تتبنّى الهيئات الرقابية الاحترازية مناهج مختلفة تعكس اختلاف القطاعات المصرفية المحلية.

وتتألف قواعد رأس المال من جزأين: ترجيح المخاطر، الذي يقيس مخاطر أصول البنك، ونسبة رأس المال، التي تحدد حجم رأس المال الذي يجب على البنك الاحتفاظ به كنسبة من تلك الأصول.

على عكس المملكة المتحدة ومنطقة اليورو، لا تستطيع البنوك الأميركية الإعتماد على نماذجها الداخلية لتحديد ترجيح المخاطر، ما يعني غالباً قيوداً أكثر صرامة للبنوك الكبيرة.

التخفيف التنظيمي في الولايات المتحدة

تعمل الهيئات التنظيمية الأميركية، التي عيّنها الرئيس دونالد ترمب، على تأجيل وتخفيف تطبيق القواعد الجديدة، بالإضافة إلى مراجعة وإعادة صياغة لوائح رأس المال الحالية، بحجة جعلها أكثر ملاءمة للمخاطر الفعلية.

وتشمل المقترحات، بقيادة ميشيل بومان من مجلس الاحتياطي الفيدرالي، تعديل قواعد الرافعة المالية، والرسوم الإضافية على المؤسسات المالية ذات الأهمية النظامية العالمية، وإعادة النظر في متطلبات المرحلة النهائية من اتفاقية «بازل 3».

كما يُجري الإحتياطي الفيدرالي إصلاحاً شاملاً لاختبارات الضغط السنوية للبنوك الكبيرة، وهو تحوُّل متوقع أن يقلّص رأس المال الذي يجب على البنوك الإحتفاظ به لمواجهة الخسائر المحتملة، ما يمنح المقرضين الأميركيين فائضاً أكبر بكثير في رأس المال. وقدّر محلّلو «مورغان ستانلي» أن هذه التغييرات المحتملة قد تُتيح للبنوك الأميركية تريليون دولار إضافية في قدرتها على الإقراض.

مع ذلك، لا يعني هذا بالضرورة أن البنوك ستزيد من القروض، إذ قد تفضّل بعضها زيادة توزيعات الأرباح على المستثمرين أو تمويل عمليات الاستحواذ.

إتحاد المصارف العربية يفتتح أعمال المؤتمر العربي الثاني لمكافحة الإحتيال في الأقصر/مصر

إتحاد المصارف العربية يفتتح أعمال المؤتمر العربي الثاني لمكافحة الإحتيال في الأقصر/مصر

الذكاء الإصطناعي والتحوُّل الرقمي يُسهمان في تطوير الخدمات المالية وتحسين كفاءتها

وتفرضان تحدّيات جديدة باتت تسمّى «الإحتيال المنظّم»

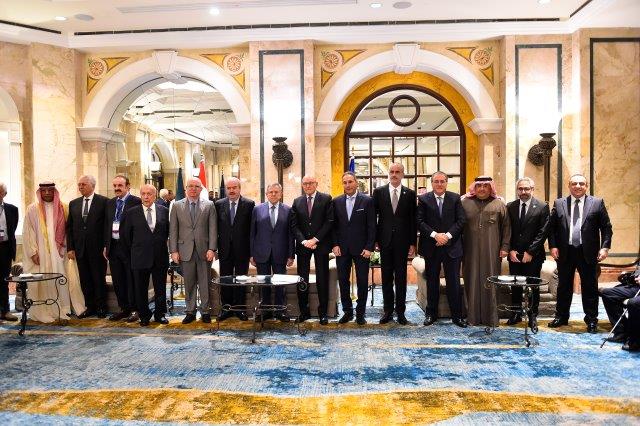

جاء إفتتاح المؤتمر العربي الثاني لمكافحة الإحتيال في الأقصر/مصر، تحت رعاية محافظ البنك المركزي المصري معالي الأستاذ حسن عبد الله وفي حضوره، والذي نظمه إتحاد المصارف العربية بالتعاون مع «المركزي المصري»، وإتحاد بنوك مصر، ووحدة مكافحة غسل الأموال وتمويل الإرهاب، مصر، وجامعة نايف العربية للعلوم الأمنية، السعودية، ومكتب الأمم المتحدة المعني بالمخدّرات والجريمة لدول مجلس التعاون الخليجي UNODC، على مدار ثلاثة أيام، تأكيداً على أهمية دور الذكاء الإصطناعي وتحليل البيانات في كشف عمليات الإحتيال، والتحدّيات القانونية والإجرائية لتبادل المعلومات في ظل مكافحة الإحتيال، وجهود المؤسسات الدولية في توظيف تقنيات مكافحة الإحتيال المدعومة بالذكاء الإصطناعي، ودور مجالس الإدارة والإدارة العليا في تعزيز ثقافة مكافحة الاحتيال، وجودة العملات النقدية وإنعكاسها على عمليات الفحص، ودور الذكاء الإصطناعي في الإستثمار الآمن والتوعية بالممارسات الإحتيالية في الأسواق المالية، وكشف أسرار الإحتيال المالي الرقمي، وتمكين المحقّقين في جرائم الإحتيال المالي وبناء قدراتهم في عصر التطوُّر الرقمي، والمسؤولية المشتركة للقطاعات المختلفة في مكافحة الإحتيال. علماً أن المؤتمر صاحبه معرض متخصّص للمؤسسات المصرفية والمالية المشاركة.

وشارك في الإفتتاح إلى راعي المؤتمر محافظ البنك المركزي المصري حسن عبد الله، والمهندس عبد المطلب عماره محافظ الأقصر، كل من السادة: محمد الأتربي رئيس مجلس إدارة إتحاد المصارف العربية ورئيس إتحاد بنوك مصر والرئيس التنفيذي للبنك الأهلي المصري، والدكتور وسام فتوح الأمين العام لإتحاد المصارف العربية، والدكتور خالد بن عبد العزيز الحرفش أمين المجلس الأعلى ووكيل العلاقات الخارجية في جامعة نايف العربية للعلوم الأمنية في السعودية، والدكتور حاتم علي مدير مكتب الأمم المتحدة المعني بالمخدّرات والجريمة لدول مجلس التعاون الخليجي، والمستشار أحمد سعيد خليل رئيس مجلس الأمناء في وحدة مكافحة غسل الأموال وتمويل الإرهاب في مصر، وعدد كبير من الخبراء والمصرفيين المصريين والعرب.

محافظ الأقصر عبد المطلب عماره:

محافظ الأقصر عبد المطلب عماره:

جهود إتحاد المصارف العربية منصة فاعلة لتعزيز التعاون وتبادل الخبرات

في كلمته، رحب محافظ الأقصر، المهندس عبد المطلب عماره بضيوف المؤتمر من الخبراء والمصرفيين العرب في مدينة الأقصر، مؤكداً «أهمية إحتضان محافظة الأقصر لمثل هذا المؤتمر الذي يُعد إضافة وإثراء للمحافظة بإعتباره إحتفالية في قطاع يصنع الثقة ويحمي الإستقرار ويصل الإقتصادات ببعضها، ويُعدّ ركيزة أساسية من ركائز الإستقرار المالي وداعماً مهماً للإقتصادات الوطنية في عالمنا العربي»، متمنياً في «أن يُساهم المؤتمر في تعزيز التعاون العربي المشترك، لا سيما وأنه يناقش أحد القضايا الحيوية التي تمسّ أمن الإقتصادات الوطنية العربية مثل مكافحة الاحتيال المالي»، ومشيداً بجهود إتحاد المصارف العربية «بإعتباره منصّة فاعلة لتعزيز التعاون وتبادل الخبرات، وتوحيد الجهود لمواجهة التحدّيات المتسارعة التي يشهدها القطاع المالي سواء على مستوى التشريعات، أو التحوُّل الرقمي، أو متطلّبات الإمتثال والحوكمة، ومكافحة الإحتيال المالي، وتسهيل حركة الأموال، وتعزيز الشمول المالي، بما يخدم مصالح مجتمعاتنا، ويُواكب تطلُّعات شعوبنا نحو نمو مستدام وإقتصاد أكثر مرونة». علماً أن محافظ الأقصر كان قد شارك في حضور الجلسة الأولى والتي تخلّلها كلمة رئيسية بعنوان: «نظرة عامة على أعمال مكافحة الإحتيال في القطاع المصرفي المصري».

رئيس إتحاد المصارف العربية محمد الإتربي:

التطوُّر الكبير في مجال التكنولوجيا وآليات الذكاء الإصطناعي يتطلّب صوغ إستراتيجية متكاملة وإستباقية لمواجهة الجيل الجديد من الجرائم المالية

وقال محمد الإتربي، رئيس إتحاد المصارف العربية ورئيس إتحاد بنوك مصر والرئيس التنفيذى للبنك الأهلي المصري: «إن البنوك المصرية تُطوّر أنظمة تكنولوجيا المعلومات والأمن السيبراني بشكل مستمر لمواكبة التطور التكنولوجي المتسارع ودعم الجاهزية لمواجهة أية مخاطر محتملة»، موضحاً «أن إجمالى ودائع البنوك المصرية إرتفع إلى 15.3 تريليون جنيه، وأن حجم أصول القطاع المصرفي المصري إرتفع إلى 24 تريليون جنيه، مما يعكس قوة مؤشّرات الأداء المصرفي في مصر».

وأضاف الإتربي: «إن التطوُّر الكبير في مجال التكنولوجيا وآليات الذكاء الإصطناعي وما يرتبط به من الجرائم المالية والإقتصادية يتطلّب صوغ إستراتيجية متكاملة وإستباقية لدعم الأمن السيبراني وتعزيز الوعي المجتمعي لمواجهة الجيل الجديد من الجرائم المالية»، لافتاً إلى «أهمية ترسيخ الثقة مع العملاء، وزيادة برامج التوعية وخطط إستمرار الأعمال والتعافي السريع وهو ضرورة لقوة الأنظمة الدفاعية للبنوك في مواجهة المخاطر المحتملة».

الدكتور خالد بن عبد العزيز الحرفش:

الدكتور خالد بن عبد العزيز الحرفش:

هدفنا تعزيز التعاون العربي في المجالات العدلية والقانونية

وقال الدكتور خالد بن عبد العزيز الحرفش أمين المجلس الأعلى ووكيل العلاقات الخارجية في جامعة نايف العربية للعلوم الأمنية في السعودية: «تعمل جامعة نايف على دعم الجهود المشتركة لتعزيز التعاون العربي في المجالات العدلية والقانونية، وفي مقدّمها تشريعات مكافحة الجرائم الإقتصادية، التي تضعها الجامعة ضمن أولوياتها».

أضاف د. الحرفش: «إن مكافحة الإحتيال المالي لم تعد تحدّياً فنياً أو رقابياً فحسب، بل مسؤولية مشتركة تتطلّب تشريعات مرنة، وقدرات متخصّصة، وتكاملًا فعّالًا بين الجهات الأمنية والمالية والرقابية، وأتطلّع في أن يُسهم هذا المؤتمر في تعميق التنسيق وتبادل الخبرات، وتقديم حلول عملية تُعزّز حماية الإقتصادات وترفع كفاءة المواجهة في هذا المجال المتسارع».

المستشار أحمد سعيد خليل:

المستشار أحمد سعيد خليل:

الطفرة التكنولوجية تحمل ثغرات يمكن إساءة استغلالها

وأكد المستشار أحمد سعيد خليل، رئيس مجلس أمناء وحدة مكافحة غسل الأموال وتمويل الإرهاب في مصر، خطورة جرائم الإحتيال، كونها ضمن الجرائم التى تهدد سلامة واستقرار النظام المالي العالمي.

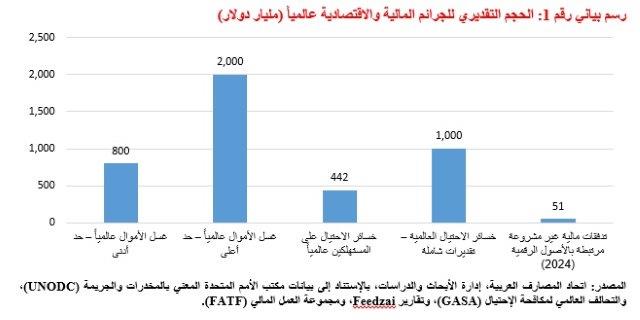

وإستشهد المستشار أحمد سعيد خليل بالجهود الدولية المبذولة لحثّ الدول على مكافحة هذه الجرائم بفعّالية، بما يشمل قرار مؤتمر الدول الأطراف في إتفاقية الأمم المتحدة لمكافحة الجريمة المنظمة عبر الحدود الوطنية، مشيراً إلى عدد من التوصيات للدول الأطراف حيال الإحتيال المنظم، بالإضافة إلى إشارة العديد من المنظمات الدولية إلى تطوُّر أساليب إرتكاب جرائم الإحتيال، «كونها إحدى الجرائم المنظمة، بما يشمل تقرير منظمة الشرطة الجنائية الدولية (الإنتربول) حول تقييم الإحتيال المالي العالمي، الصادر خلال العام 2024، كذلك مجموعة العمل المالي في تقريرها الصادر في هذا الشأن في نوفمبر/تشرين الثاني من العام 2023».

وأشار المستشار خليل إلى «الطفرة التكنولوجية التى يشهدها العالم خلال الفترة الأخيرة، وهو ما حمل في ثناياه ثغرات قد يُمكن إساءة إستغلالها من قبل المجرمين لتنفيذ مخططاتهم الإجرامية، بما يشمل جرائم الإحتيال، التي هيمنت خلال الفترة الأخيرة على الجرائم السيبرانية المرتكبة، وفق ما أشارت إليه مجموعة العمل المالي»، موضحاً «أن الإحتيال المالي يُعد إحدى الجرائم الأصلية المرتبطة بغسل الأموال، نظراً إلى ما ينطوي عليه من ممارسات إجرامية بقصد تحقيق عوائد غير مشروعة، يعمد مرتكبوها إلى إخفاء مصادرها عبر إدخالها إلى النظام المالى الرسمي».

وشدّد المستشار أحمد سعيد خليل على «حرص وحدة مكافحة غسل الأموال وتمويل الإرهاب المصرية على التصدّي الفعّال لهذه الجرائم ومكافحتها وفق الإختصاصات والصلاحيات المخوّلة لها قانوناً، بالتعاون والتنسيق مع كل الأطراف المعنية، سواء على المستوى الوطني أو الإقليمى أو الدولي، من خلال العمل المشترك مع الجهات المعنية والقطاع الخاص والمجتمع المدني، إلى جانب مشاركتها الفاعلة فى اللجان الوطنية ذات الصلة، فضلاً عن تعاونها الدولي عبر شبكات تبادل المعلومات، بما يُسهم في مواجهة جرائم الإحتيال وغسل الأموال والتصدّي لطبيعتها العابرة للحدود الوطنية».

محافظ البنك المركزي المصري حسن عبد الله:

تلتزم الدولة المصرية دعم كافة المبادرات الهادفة إلى مكافحة شتّى صور الإحتيال والجريمة المالية

وقال محافظ البنك المركزي المصري حسن عبد الله: «لقد مثّل المؤتمر في نسخته الأولى أول منصّة عربية متخصصة لمناقشة قضايا الاحتيال المصرفي، وطرح آليات التعامل معها، وها نحن اليوم في النسخة الثانية نبني على ما تحقق من نتائج وتوصيات، وننطلق نحو آفاق أوسع، تتواكب مع ما يشهده العالم من تطورات متسارعة، وتحديات أكثر تعقيدًا في هذا المجال الحيوي».

وأضاف المحافظ عبد الله: «يأتي إنعقاد النسخة الثانية من المؤتمر العربي لمكافحة الإحتيال في توقيت بالغ الأهمية، في ظل إستمرار التداعيات الناتجة عن الأزمات العالمية المتلاحقة، وما أفرزته من تحدّيات غير مسبوقة أمام الإقتصادات والمؤسسات المالية، لا سيما ما يتعلق بتطور أساليب الإحتيال، وتنامي المخاطر المرتبطة بالاستخدام المتزايد للتكنولوجيا والرقمنة.

ورغم الفرص التي تخلقها التقنيات الحديثة، بما في ذلك الذكاء الإصطناعي والتحوُّل الرقمي، حيث تُسهم في تطوير الخدمات المالية وتحسين كفاءتها، إلاّ أنه من الناحية الأخرى تفرض تحدّيات جديدة ينتهجها المحتالون على نحو أفرز صناعة عالمية جديدة باتت تسمّى الإحتيال المنظم وفق أحدث إصدارات الأمم المتحدة والمنظمات الدولية والذي تطلب معه العمل على إيجاد أدوات أكثر تطورًا لمنع ورصد الأنماط الاحتيالية المستحدثة.

وتطويعاً لتلك التكنولوجيا جاءت أهمية تعزيز قدرات المؤسسات المالية، ورفع مستوى الجاهزية الفنية والبشرية لمواجهة تلك المخاطر وما يصاحبها من أهمية رفع درجات الوعي والمعرفة لدى عملاء القطاع المصرفي والمتعاملين معه».

وتبع المحافظ عبد الله: «إن تحقيق مستوى فعّال من الحماية يُلقي بمسؤولية كبيرة على عاتق البنوك المركزية، التي تضطلع بدورٍ محوري في تعزيز الثقة في الأنظمة المصرفية، من خلال وضع الأطر الرقابية، والتعليمات المنظمة، وآليات الحوكمة، بما يضمن حماية المؤسسات والعاملين والمتعاملين على حدٍ سواء.

ومن ناحية البنك المركزي المصري، تم تطبيق ذات النهج الذي ساهم في تقليص العديد من الممارسات غير المشروعة، وحماية العديد من المؤسسات والأفراد المتعاملين بالقطاع المصرفي المصري من الوقوع كضحايا احتيال، وفي ضوء الإجراءات الاستباقية المانعة المتخذة من جانب المؤسسات المالية تم إجهاض حالات احتيالية بمقدار 4 مليارات جنيه مصري العام السابق، بما يمثل زيادة في نسب إجهاض الحالات الاحتيالية بحوالي 268% عن العام 2024.

وعلى صعيد آخر كانت هناك طفرة غير مسبوقة في إجمالي المبالغ المستردة لصالح ضحايا أعمال الاحتيال حيث بلغت إجمالي تلك المبالغ خلال العام المنقضي بمقدار 116.8 مليون جنيه مقارنه بمبلغ 6.5 ملايين جنيه خلال العام 2024، مما يعد مؤشراً إيجابياً على سرعة إستجابة مؤسسات الدولة وتضافر جهودها نحو مكافحة واقعية لمختلف الممارسات الإحتيالية.

ومن هذا المنطلق، فإن المرحلة الحالية تفرض علينا ضرورة التفكير في حلول ديناميكية مبتكرة تتواءم مع المنهج الذي يتبعه المحتالون للتحايل على أنظمة التأمين والضوابط المصرفية، كما تبرز الحاجة إلى التأكيد على ضرورة تعزيز التعاون الإقليمي والدولي على حد سواء وذلك لرفع القدرات البشرية للعاملين في هذا المجال فضلًا عن خلق قنوات رسمية آمنة لتبادل المعلومات، بما يُسهم في رفع المستوى التأميني للقطاع المصرفي العربي في مواجهة مخاطر الاحتيال، وتحقيق مزيد من الاستقرار المصرفي والنمو الاقتصادي المستدام بأقل قدر ممكن من الآثار السلبية.

وإنطلاقًا من إيماننا بأن مكافحة الإحتيال مسؤولية مشتركة وليست فردية، فإننا نؤكد أهمية تعزيز التنسيق بين البنوك المركزية والمؤسسات المالية وأجهزة إنفاذ القانون وصولاً إلى مؤسسات القطاع الخاص، بما يدعم سلامة المعاملات المالية، ويُعزّز مناعة الأنظمة المصرفية العربية أمام مختلف أشكال الجرائم المالية».

وختم المحافظ عبد الله قائلاً: «إن مصر، بوصفها جزءاً لا يتجزّأ من المنظومة الإقليمية والدولية، تواصل جهودها الحثيثة لإتخاذ كافة الإجراءات والتدابير الكفيلة بالحد من الآثار السلبية للمتغيّرات الإقتصادية والمالية العالمية المتسارعة، وبما يعكس إلتزام الدولة المصرية بدعم كافة المبادرات الهادفة إلى مكافحة شتّى صور الإحتيال والجريمة المالية».

البنك الدولي: رغم الصمود… الإقتصاد العالمي يتّجه للإنخفاض في العام 2026

تباطؤ وتيرة النمو يُؤدي إلى إتساع الفجوة في مستويات المعيشة عالمياً

البنك الدولي: رغم الصمود… الإقتصاد العالمي يتّجه للإنخفاض في العام 2026

وتعكس القدرة على الصمود نمواً أفضل من المتوقع، ولا سيما في الولايات المتحدة التي تمثل نحو ثلثي التعديل بالزيادة في توقعات العام 2026، وفق ما جاء في أحدث إصدار من تقرير «الآفاق الاقتصادية العالمية». وإذا تحققت هذه التوقعات، فإن عشرينيات القرن الحالي في طريقها لتصبح العقد الأضعف للنمو العالمي منذ ستينيات القرن الماضي.

ويؤكد التقرير أن تباطؤ وتيرة النمو يؤدي إلى إتساع الفجوة في مستويات المعيشة عالمياً؛ ففي نهاية العام 2025، تجاوز نصيب الفرد من الدخل في معظم الإقتصادات المتقدمة مستويات العام 2019، بينما ظل نحو ربع الاقتصادات النامية عند مستويات أقل.

وفي العام 2025، إستفاد النمو العالمي من طفرةٍ شهدتها التجارة سبقت التغييرات في السياسات، إلى جانب إعادة التكيُّف السريعة في سلاسل الإمداد العالمية.

وبحسب التقرير، يُتوقع أن يتلاشى أثر هذه الدفعة في العام 2026 بسبب تراجع التجارة والطلب المحلي، غير أن تيسير الأوضاع المالية العالمية وتوسُّع حيّز المالية العامة في عدد من الإقتصادات الكبرى ينبغي أن يسهما في التخفيف من حدة التباطؤ.

توقُّعات التضخّم

ويتوقع البنك الدولي أن ينخفض التضخم العالمي إلى 2.6 % في العام 2026، مما يعكس ضعف أسواق العمل وتراجع أسعار الطاقة، مقدّراً أن يتحسن النمو في العام 2027 مع تعديل تدفقات التجارة وانحسار حالة عدم اليقين حيال السياسات.

ويقول إندرميت جيل، رئيس الخبراء الإقتصاديين بمجموعة البنك الدولي والنائب الأول لرئيس البنك لشؤون اقتصادات التنمية: «مع مرور كل عام، أصبح الإقتصاد العالمي أقل قدرة على تحقيق النمو، وأكثر قدرة على الصمود في مواجهة حالة عدم اليقين حيال السياسات. لكن هذا التباين بين الديناميكية الاقتصادية والمرونة لا يُمكنه أن يستمر لفترة طويلة من دون أن يؤدي إلى خلل في المالية العامة وأسواق الإئتمان»، متوقعاً «أن ينمو الإقتصاد العالمي خلال السنوات المقبلة بوتيرة أبطأ مما كان عليه في تسعينيات القرن الماضي المضطربة، بينما يحمل مستويات قياسية من الديون العامة والخاصة. ولتفادي حدوث الركود وإرتفاع معدّلات البطالة، يجب على الحكومات في الإقتصادات الصاعدة والمتقدّمة أن تعمل بقوة على تحرير إستثمارات القطاع الخاص وأنشطة التجارة، وضبط الإستهلاك العام، إلى جانب الإستثمار في التقنيات الحديثة والتعليم».

الإقتصادات النامية

وتوقَّع التقرير «أن يتباطأ نمو الاقتصادات النامية في العام 2026 إلى 4 %، مقارنة بـ4.2 % خلال العام 2025، قبل أن يرتفع قليلاً إلى 4.1 % في العام 2027 مع إنحسار التوترات التجارية، وإستقرار أسعار السلع الأولية، وتحسُّن الأوضاع المالية، فضلاً عن تعزيز تدفقات الإستثمار»، مقدّراً «أن يرتفع معدّل النمو في البلدان منخفضة الدخل، ليصل في المتوسط إلى 5.6 % خلال الفترة 2026-2027، مدعوماً بقوة الطلب المحلي، وتعافي الصادرات، وتراجع معدلات التضخُّم».

غير أن هذا لن يكون كافياً لتضييق فجوة الدخل بين الإقتصادات النامية والمتقدمة، وفق البنك الدولي، إذ «يُتوقع أن يبلغ نمو نصيب الفرد من الدخل في الإقتصادات النامية 3 % في العام 2026؛ أيْ أقل بنحو نقطة مئوية عن متوسطه في الفترة 2000-2019»، مقدراً «أن يبلغ نصيب الفرد من الدخل في الإقتصادات النامية 12 % فقط من نظيره في الإقتصادات المتقدّمة».

الوظائف

وقد تؤدي هذه الإتجاهات إلى تفاقم التحدّي المرتبط بتوفير الوظائف في الإقتصادات النامية، حيث سيصل 1.2 مليار شاب إلى سن العمل، خلال العقد المقبل، وسيتطلّب التغلُّب على هذا التحدّي، وفق البنك الدولي، بذل جهد شامل على صعيد السياسات يرتكز على ثلاثة محاور رئيسية؛ أولها تعزيز رأس المال المادي والرقمي والبشري لزيادة الإنتاجية وتحسين فرص التوظيف، وثانيها تحسين بيئة الأعمال من خلال تعزيز مصداقية السياسات وضمان إستقرار البيئة التنظيمية بما يتيح للشركات التوسع، أما المحور الثالث فيتمثل في جذب رؤوس الأموال الخاصة على نطاق واسع لدعم الاستثمار. علماً أن هذه التدابير مجتمعةً ستُوجه جهود خلق الوظائف نحو فرص عمل أكثر إنتاجية في القطاع الرسمي، بما يُسهم في دعم نمو الدخل والحدّ من الفقر.

المالية العامة

كذلك تحتاج الإقتصادات النامية إلى تعزيز إستدامة ماليتها العامة التي تآكلت في السنوات الأخيرة بفعل توالي الصدمات وتداخلها، وإزدياد إحتياجاتها الإنمائية، وإرتفاع تكاليف خدمة الدين. كما يُخصّص التقرير فصلاً خاصاً لتحليل شامل لإستخدام قواعد المالية العامة في الإقتصادات النامية، التي تضع حدوداً واضحة لإقتراض الحكومات وإنفاقها، بما يُسهم في تحسين إدارة المالية العامة.

وترتبط هذه القواعد، عادةً، بنمو اقتصادي أقوى، وزيادة الاستثمارات الخاصة، واستقرار أكبر في القطاعات المالية، فضلاً عن تعزيز القدرة على مواجهة الصدمات الخارجية.

بدوره، قال أيهان كوسي، نائب رئيس الخبراء الاقتصاديين ومدير مجموعة آفاق التنمية في البنك الدولي: «مع وصول الدين العام في الإقتصادات الصاعدة والنامية إلى أعلى مستوى له منذ أكثر من نصف قرن، أصبحت إستعادة مصداقية المالية العامة أولويةً قصوى. ويُمكن للقواعد المالية المُحكمة أن تساعد الحكومات على إستقرار مستويات الدين، وإعادة بناء هوامش الأمان التي توفرها السياسات، وتعزيز القدرة على الاستجابة للصدمات بفاعلية أكبر. غير أن هذه القواعد وحدها لا تكفي؛ فالمصداقية، والتنفيذ الفعلي، والإلتزام السياسي هي العوامل الحاسمة التي تحدد، في نهاية المطاف، ما إذا كانت قواعد المالية العامة ستنجح أم تخفق في تحقيق الإستقرار والنمو».

وبحسب التقرير، فإن أكثر من نصف الإقتصادات النامية لديها، الآن، قاعدة مالية واحدة، على الأقل، قيد التطبيق، ويُمكن أن تشمل هذه القواعد وضع حدود لعجز المالية العامة، أو الدين العام، أو النفقات الحكومية، أو تحصيل الإيرادات، موضحاً أن الإقتصادات النامية التي تعتمد قواعد مالية تشهد عادةً تحسُّناً في رصيد الموازنة بنحو 1.4 نقطة مئوية من إجمالي الناتج المحلي بعد خمس سنوات، وذلك بعد إحتساب مدفوعات الفائدة وتقلبات الدورة الإقتصادية. كما أن تطبيق هذه القواعد يزيد بنحو 9 نقاط مئوية من إحتمالية تحقيق تحسن بأرصدة الموازنة على مدى سنوات عدة.

ويخلص التقرير إلى أن المنافع متوسطة وطويلة الأجل لقواعد المالية العامة تعتمد بصورة كبيرة على قوة المؤسسات، والسياق الاقتصادي الذي تُطبق فيه هذه القواعد، إضافةً إلى جودة تصميمها.

الآفاق الخاصة بمناطق في العالم

- شرق آسيا والمحيط الهادئ: يُتوقع أن يتباطأ معدل النمو إلى 4.4 % في العام 2026، وإلى 4.3 % في العام 2027.

- أوروبا وآسيا الوسطى: يُتوقع أن يظل معدل النمو ثابتاً عند 2.4 % في العام 2026 قبل أن يرتفع إلى 2.7 % في العام 2027.

- أميركا اللاتينية والبحر الكاريبي: يُتوقع أن يرتفع معدل النمو تدريجياً إلى 2.3 % في العام 2026، قبل أن يتعزّز ليبلغ 2.6 % في العام 2027.

- الشرق الأوسط وشمال أفريقيا وأفغانستان وباكستان: يُتوقع أن يرتفع معدل النمو إلى 3.6 % في العام 2026، وأن يُواصل التحسُّن ليصل إلى 3.9 % في العام 2027.

- جنوب آسيا: يُتوقع أن يتراجع معدّل النمو إلى 6.2 % في العام 2026، قبل أن يتعافى ليصل إلى 6.5 % في العام 2027.

- أفريقيا جنوب الصحراء: يُتوقع أن يرتفع معدّل النمو إلى 4.3 % في العام 2026، وأن يُواصل التحسن ليصل إلى 4.5 % في العام 2027.

هشام عز العرب: تحصين القطاع المصرفي ضرورة إستراتيجية لصمود الإقتصادات

رئيس البنك التجارى الدولي CIB هشام عز العرب:

تحصين القطاع المصرفي ضرورة إستراتيجية لصمود الإقتصادات

وأضاف عز العرب: «أن البنوك اليوم لم تعد مجرّد وسيط مالي، بل تمثل الجهاز الدوري للإقتصاد؛ إذ تدعم النمو، وتيسّر الإستثمار، وتموّل القطاع الخاص».

ولفت عز العرب إلى «أن تعثُّر المؤسسات المصرفية ينعكس مباشرة على إستقرار الإقتصادات، بينما يؤدي نجاحها في التكيُّف والإبتكار إلى ترسيخ الإستقرار وتعزيز الثقة»، مشدّداً على «أن بناء قدرة إمتصاص الصدمات يتطلّب معماراً جديداً للصمود، قوامه تطوير القطاع المالي ليكون قادراً على التعامل مع الإضطرابات بسرعة وكفاءة»، مؤكداً «أن التحوُّل الرقمي، رغم ما حقّقه من مكاسب في السرعة والشفافية وخفض التكلفة ورفع كفاءة العمليات، لا يكفي بمفرده لحماية الإقتصادات من المخاطر المتغيّرة»، موضحاً «أن المعادلة الأكثر فاعلية اليوم هي دمج الرقمنة مع التمويل المستدام، عبر تضمين مؤشّرات الإستدامة داخل المنتجات الرقمية والشراكات والمعاملات وقرارات الإبتكار، بما يضمن أن تتحرّك البنوك بسرعة ولكن في الإتجاه الصحيح أيضاً».

ولفت عز العرب إلى «أن التمويل المستدام يُوجّه رأس المال نحو نمو أكثر شمولًا ومسؤولية بيئية وإجتماعية، بما يعزّز جودة الأصول وتحسين ملفات المخاطر وتقوية الميزانيات العمومية، إلى جانب توسيع نطاق الشمول المالي وخلق قيمة إقتصادية طويلة الأجل»، معتبراً «أن تصميم نموذج تشغيلي «مُحصَّن ضد الصدمات» داخل البنوك، خصوصاً في الأسواق الناشئة، يتطلّب أربعة محاور رئيسية، تشمل:

أولًا: المرونة الإستراتيجية، عبر القدرة على التحرُّك الفوري وقت الإضطرابات، وإعادة تخصيص الموارد، وتعديل إستراتيجيات الإئتمان والسيولة ورأس المال.

ثانيًا: التوسُّع التكنولوجي لتنويع مصادر الدخل، وخفض تكلفة خدمة العملاء، وبناء أدوات متقدّمة لإدارة المخاطر.

ثالثًا: الحوكمة المدفوعة بالإستدامة لضمان مراعاة الأثر طويل الأجل، والإلتزام بالمتطلّبات الرقابية، وتعزيز ثقة أصحاب المصلحة.

رابعاً: تنمية رأس المال البشري من خلال تطوير المهارات القيادية والرقمية، وبناء ثقافة مؤسسية قائمة على الإبتكار والجاهزية للتغيير».

وختم عز العرب مؤكداً «أن مستقبل القطاع المصرفي لن يُقاس فقط بالقدرة على تحقيق الأرباح، بل بمدى قدرته على دعم إستقرار الإقتصادات، وتمكين المجتمعات، وبناء أنظمة مالية أكثر صلابة وإستدامة في مواجهة الصدمات».

البنك العربي ومركز هيا الثقافي يختتمان برنامج المعرفة المالية والإبتكار التكنولوجي

البنك العربي ومركز هيا الثقافي يختتمان برنامج «المعرفة المالية والإبتكار التكنولوجي»

إختتم البنك العربي ومركز هيا الثقافي مؤخراً برنامج «المعرفة المالية والإبتكار التكنولوجي»الذي جرى تنفيذه على مدار ثلاثة أشهر، وإستهدف الأطفال واليافعين من المدارس الحكومية والجمعيات الخيرية في العاصمة عمّان ومحافظات البلقاء، والزرقاء، ومأدبا. ويأتي دعم البنك العربي لهذا البرنامج إنطلاقاً من إلتزامه الراسخ بالمسؤولية المجتمعية، وحرصه على الإستثمار في طاقات الأجيال الناشئة، وتزويدهم بالمعرفة والمهارات التي تعزّز دورهم المستقبلي، وتؤهّلهم للمشاركة الفاعلة في بناء مجتمع أكثر وعياً وقدرة على الإبتكار.

وقد تم من خلال البرنامج تمكين 285 مشاركاً من إكتساب مهارات مالية وتكنولوجية وإبداعية، ضمن تجربة تعليمية تطبيقية عزّزت معارفهم وقدراتهم بطريقة مبتكرة وتفاعلية، حيث إعتمد على منهجية تجمع بين التعليم العملي والتكنولوجيا والفنون، مقدّماً نموذجاً متكاملاً يقرّب المفاهيم المالية من الواقع اليومي للأطفال واليافعين، ويُسهم في ترسيخ مبادئ الإدخار وتنمية مهارات التفكير الإبداعي. وقد شمل الجانب التطبيقي ورش «الحصّالة الذكية» التي أتاحت للأطفال من عمر 9–14 عاماً تصميم حصّالات قادرة على عدّ العملات بإستخدام تقنيات (Arduino)، إلى جانب نشاط الروبوت جونير الذي أتاح لليافعين تجربة بناء روبوت تفاعلي يُصدر إشارات ضوئية وصوتية إستجابة لإدخال العملات المعدنية، مما منح المشاركين فرصة التعرّف على أساسيات البرمجة والإلكترونيات والميكانيك.

كما شارك متطوّعو البنك العربي في تنفيذ الأنشطة، من خلال تقديم الدعم العملي والإشراف على التجارب التعليمية، تعزيزاً لدور البنك في الإستثمار في طاقات الأجيال الناشئة ضمن إطار مسؤوليته المجتمعية.

وفي هذا السياق، قالت ريم العدوان، المدير العام لمركز هيا الثقافي: «نفخر بتعاوننا الهادف والمستمر مع البنك العربي، والذي أتاح لنا تصميم وتنفيذ برامج تعليمية مبتكرة تعرّف الأطفال واليافعين بأهمية الإدخار من خلال الفنون والتعلّم التجريبي، وتزويدهم بمهارات تكنولوجية ومعرفية تُعزّز ثقتهم بأنفسهم وتفتح أمامهم آفاق المستقبل»، مشيرة إلى «أن هذا التعاون يشكّل خطوة محورية في رؤيتنا للوصول إلى أكبر عدد ممكن من أطفال ويافعي الأردن على إختلاف مواقعهم وقدراتهم».

حملة «سنتك على حسابنا» الخاصة بالبطاقات الائتمانية

ويأتي إطلاق الحملة مع بداية العام الجديد، لتتماشى مع تطلُّعات وإحتياجات المعتمدين المتنوّعة مثل التسوّق، والسفر، ودفع أقساط التعليم، وتسديد الفواتير المختلفة، حيث تتيح لهم إمكانية الدفع الإلكتروني بإستخدام البطاقات الإئتمانية محلياً ودولياً أو عبر مواقع التسوُّق الالكتروني بطريقة آمنة وسلسة. كما تمنح الحملة المعتمدين فرصة الإستفادة من باقة مميّزة من العروض والمزايا بما يشكّل قيمة مضافة لتجربتهم المصرفية.

وتتضمّن الحملة السحب على 60 جائزة طوال فترة الحملة الممتدة حتى نهاية العام 2026 بواقع 5 فائزين شهرياً، يحصل كل منهم على استرداد نقدي بنسبة 100 % وبحد أقصى 500 دولار، وذلك عند إستخدام بطاقة البنك الإئتمانية في الشراء بمجموع 200 دولار فأكثر. كما تشمل الحملة أيضاً السحب على 3 جوائز كبرى في نهاية الحملة بقيمة 20,000 دولار لكل جائزة، للمعتمدين الذين يصل مجموع إستخدامهم للبطاقة الى 1,000 دولار فأكثر خلال فترة الحملة.

ويقول وائل الخطيب مدير دائرة خدمات الأفراد في البنك العربي – فلسطين: «إن هذه الحملة تأتي إنسجاماً مع إستراتيجية البنك بدعم التحوُّل الرقمي، وتقديم حلول دفع مبتكرة وآمنة لمعتمدينا، لتُسهم في تعزيز تجربتهم المصرفية اليومية».

وأضاف الخطيب: «تعكس الحملة إلتزام البنك بتوسيع نطاق إستخدام وسائل الدفع الإلكتروني، وترسيخها كخيار عملي ومريح وآمن بإستخدام البطاقات الإئتمانية»، مشيراً إلى «أن إطلاق الحملة مع بداية العام الجديد (2026) يأتي تقديراً لثقة المعتمدين بالبنك، وحرصاً على مكافأتهم بعروض متميّزة وجوائز ذات قيمة عالية».

الكويت الدولي يُصدر صكوكاً بما لا يتجاوز 300 مليون دولار

«الكويت الدولي» يُصدر صكوكاً بما لا يتجاوز 300 مليون دولار

ويهدف البنك من خلال هذا الإصدار إلى تعزيز قاعدة رأس المال ودعم خططه التوسُّعية في السوق المحلية والإقليمية، بما يتماشى مع متطلّبات بازل 3 واللوائح الرقابية ذات الصلة. وتُعد هذه الصكوك أداة تمويلية تساعد على تعزيز كفاية رأس المال وتحقيق التوازن بين النمو والاستدامة المالية.

ويأتي هذا التوجُّه في ظل استمرار البنوك الكويتية في تنويع مصادر تمويلها عبر أدوات الدين الإسلامية، بما يلبّي الطلب المتزايد من المستثمرين المحترفين على الصكوك ويُعزّز مكانة الكويت كمركز مالي إقليمي في هذا القطاع.

مزايا حساب ميغا توفير من بنك القاهرة لعام 2026

مزايا حساب ميغا توفير من بنك القاهرة لعام 2026

ومن هذه البنوك يقدم بنك القاهرة حساب ميغا توفير بسعر عائد يصل إلى 17.75 % وفي حد أدنى لفتح الحساب يبدأ من 5000 جنيه .

تفاصيل حساب ميغا توفير من بنك القاهرة

- الحد الأدنى لفتح الحساب: 5000 جنيه.

- الحد الأدنى لإحتساب العائد: 100.000 جنيه.

- يتم إحتساب العائد على الحد الأدنى لرصيد الحساب خلال الشهر.

- دورية صرف العائد: شهري، ربع سنوي، سنوي.

- إمكانية السحب أو الإيداع من كافة فروع بنك القاهرة على مستوى الجمهورية.

- إمكانية السحب أو الإيداع من خلال ماكينات الصراف الآلي على مدار 24 ساعة طوال أيام الأسبوع.

سعر العائد الشهري

– من 0 إلى 99.999 جنيه: 0 %.

– من 100.000 جنيه إلى 999.999 جنيه : 11.00 %.

– من 1.000.000 جنيه إلى 9.999.999 جنيه: 13.50 %.

– من 10.000.000 جنيه إلى 29.999.999 جنيه: 16.50 %.

– من 30.000.000 جنيه فأكثر: 17.25 %.

سعر العائد ربع سنوي

– من 0 إلى 99.999 جنيه: 0 %.

– من 100.000 جنيه إلى 999.999 جنيه:11.50 %.

– من 1.000.000 جنيه إلى 9.999.999 جنيه: 13.75 %.

– من 10.000.000 جنيه إلى 29.999.999 جنيه: 16.75 %.

– من 30.000.000 جنيه فأكثر: 17.50 %.

سعر العائد السنوي

– من 0 إلى 99.999 جنيه: 0 %.

– من 100.000 جنيه إلى 999.999 جنيه: 12.00 %.

– من 1.000.000 جنيه إلى 9.999.999 جنيه : 14.00 %.

– من 10.000.000 جنيه إلى 29.999.999 جنيه: 17.00 %.

– من 30.000.000 جنيه فأكثر: 17.75 %.

الأهلي المصري.. يفتتح قاعات التقاضي الإلكترونية

تعزيزاً لمسيرة التحوُّل الرقمي في القطاع المصرفي والسلك القضائي المصري

«الأهلي المصري» يفتتح قاعات التقاضي الإلكترونية

وقد شارك في الإفتتاح المستشار الجليل عدنان فنجري وزير العدل، ومحمد الإتربي الرئيس التنفيذي للبنك الأهلي المصري، ويحي أبو الفتوح نائب الرئيس التنفيذي للبنك، وأشرف شعبان رئيس القانونية التنفيذي في البنك، ومحمد شعبان وكيل محافظ البنك المركزي للشؤون القانونية، إضافة إلى نخبة من كبار مسؤولي الجانبين.

وأكد فنجري «أن الدولة تضع منظومة التقاضي الإلكتروني على رأس أولوياتها الإستراتيجية، بهدف خفض الجهود والنفقات وتسريع وتيرة الفصل في القضايا».

من جانبه، أكد الإتربي «أن مصر تشهد خطوات ثابتة ومتسارعة على مختلف الأصعدة في سبيل تطوير منظومة التقاضي وتيسير إجراءاتها على المتقاضين، لا سيما في مجال التحوُّل الرقمي لهذه المنظومة»، موضحاً «أن رقمنة الإجراءات ومخرجات التقاضي بشكل عام تمثل أحد الأركان الأساسية لإستراتيجية التنمية المستدامة، والتي يوليها البنك الأهلي المصري إهتماما بالغاً»، مؤكداً «أن قاعات التقاضي الإلكترونية ورقمنة منظومة التقاضي في البنك تُعد وسيلة لتحسين الأوضاع بشكل أكثر كفاءة وفاعلية»، مضيفاً «أن هذه المبادرة تأتي في إطار مواكبة البنك لكافة المستحدثات التقنية التي تتم داخل مختلف الجهات الحكومية، والتي تتماشى مع إستراتيجية البنك الشاملة، مما ينعكس بشكل إيجابي على سرعة إنجاز الأعمال المطلوبة وتوفير الوقت والجهد المبذول لكافة المتقاضين في البنك».

«الأهلي المصري» يُسلّم عدداً من البيوت والمشروعات الصغيرة للمستفيدين في محافظة أسوان

من جهة أخرى، أعلن البنك الأهلي المصري عن تسليم عدد من الوحدات السكنية والمشروعات لعدد من الأسر المستفيدة في محافظة أسوان في مركز دراو، قرية بنبان، في حضوراللواء الدكتور إسماعيل كمال محافظ أسوان، ومحمد الإتربي الرئيس التنفيذي للبنك الأهلي المصري، ودينا أبو طالب رئيس التسويق والتنمية المجتمعية، ومحمد عواره مدير التنمية المجتمعية في «الأهلي المصري» وأحمد الجندي رئيس مجلس إدارة جمعية الأورمان وفريق عمل التنمية.

وأعرب اللواء إسماعيل كمال عن تقديره لهذه المبادرة «التي تساهم بشكل مباشر في تحسين حياة المواطنين»، مؤكداً «أهمية الشراكة بين «الأهلي المصري» وجمعية الأورمان في تنفيذ المشاريع التنموية والخيرية التي تهدف إلى رفع مستوى المعيشة وتحقيق التنمية المستدامة في مختلف المناطق في محافظة أسوان».

من جانبه، أكد محمد الإتربي «إلتزام «الأهلي المصري» بدوره المجتمعي تجاه أهل مصر، حيث شملت هذه المبادرة إعادة بناء وتأهيل البيوت المتهدّمة بالكامل، وتجهيزها بالأثاث اللازم، إلى جانب تقديم دعم مستدام للمستفيدين، بهدف تمكين أهل القرية إقتصادياً وإجتماعياً وتعزيز قدراتهم على الإعتماد الذاتي»، مؤكداً «أن البنك يحرص على إستمرار دعمه للمبادرات التي تساهم في تحسين جودة الحياة للأسر الأكثر إحتياجاً، مع التركيز على تمكينهم من خلال المشروعات الصغيرة وبرامج التنمية المستدامة».

من جانبه أعرب أحمد الجندي عن إعتزازه بالشراكة مع البنك الأهلي المصري في هذا المشروع الحيوي، «والتي تعزّز أثر العمل المجتمعي المشترك بين القطاع المصرفي والمؤسسات الخيرية، بما يُحقّق نتائج ملموسة على الأرض ويترك أثراً إيجابياً طويل الأمد في المجتمعات المحلية»، مشيراً إلى «أن هذه المبادرة ليس مجرّد إعادة بناء للبيوت المتهدمة، بل يمثل نموذجاً متكاملاً للتنمية المستدامة، من خلال دمج البُعد الإجتماعي مع البُعد الإقتصادي، عبر توفير مشروعات صغيرة ودعم مستدام للأسر المحتاجة، بما يُسهم في تعزيز الإستقرار الإجتماعي ورفع جودة الحياة في المنطقة».

«الأهلي المصري» مستشار مالي لتحالف مصرفي يضم QNB مصر و CIB وبنك القاهرة

على صعيد آخر، أعلن البنك الأهلي المصري عن مشاركته كمستشار مالي رئيسي في تحالف مصرفي يضم QNB مصر، بصفته المرتب الرئيسي الأولي ومسوّق التمويل، ووكيل التمويل، وبمشاركة كل من البنك التجاري الدولي (CIB) بصفته المرتب الرئيسي الأولي ومسوق التمويل وبنك المستندات، وبنك القاهرة بصفته المرتب الرئيسي الأولي ومسوّق التمويل ووكيل الضمان في ترتيب وتوفير تمويل مشترك بقيمة تقارب من 140 مليون دولار لصالح شركة العلمين لمنتجات السيليكون.

ويهدف هذا التمويل المشترك الى تطوير وبناء وتنفيذ وتشغيل مجمّع صناعي متكامل لإنتاج معدن السيليكون ومشتقاته في المنطقة الصناعية بمدينة العلمين الجديدة، بطاقة إنتاجية سنوية تصل إلى 45 ألف طن من السيليكون المعدني، وبإجمالي إستثمارات تُقدَّر بنحو 200 مليون دولار.

ويأتي قيام التحالف المصرفي بدور المرتبين الرئيسيين لهذا القرض المشترك دعماً لتمويل المشروعات الصناعية الكبرى ذات الأثر الإقتصادي الإيجابي، كما تؤكد إستراتيجية البنوك المشاركة لدعم القطاعات الإنتاجية، وتعزيز التصنيع المحلي، والمساهمة في تنفيذ مشروعات استراتيجية تسهم في تحقيق نمو اقتصادي مستدام.

وقد شارك في حضور حفل التوقيع المهندس كريم بدوي، وزير البترول والثروة المعدنية، ومن الشركة المصرية القابضة للبتروكيماويات، ايكم، المهندس إبراهيم مكي، والمهندس علاء الدين عبد الفتاح، ورشا رمضان، والدكتور أمجد كامل، رئيس مجلس الإدارة والعضو المنتدب لشركة العلمين لمنتجات السيليكون، ومحمد الإتربي الرئيس التنفيذي للبنك الأهلي المصري، ومحمد بدير، الرئيس التنفيذي لـ QNB مصر وعمر الحسيني، الرئيس التنفيذي لقطاعات الأسواق العالمية، ومحمد شاكر، المشرف على مجموعة الإئتمان المصرفي للشركات وقطاع إئتمان القروض المشتركة والتمويل الهيكلي في بنك القاهرة، وعدد كبير من قيادات القطاع المصرفي.

وقال محمد الإتربي، الرئيس التنفيذي للبنك الأهلي المصري: «إن البنك نجح في تعزيز دوره الريادي كشريك إستراتيجي في تمويل المشروعات الوطنية الكبرى التي تتماشى مع رؤية مصر 2030 وأهداف الدولة للتنمية المستدامة»، مشيراً إلى «أن البنك قام بدور المستشار المالي الرئيسي لمشروع شركة العلمين لمنتجات السيليكون لإنشاء المرحلة الأولى من مجمع السيليكون، حيث قاد عملية توفير تمويل بقيمة 140 مليــــــون دولار يمثـل 70 % من إجمالي التكلفة الإستثمارية للمشروع البالغة 200 مليون دولار»، مضيفاً «أن دور البنك الأهلي المصري شمل تصميم الهيكل التمويلي الأمثل بما يتوافق مع طبيعة المشروع ومتطلّباته التمويلية والتشغيلية، بالإضافة إلى التفاوض مع البنوك المموّلة لضمان أفضل الشروط والأحكام التمويلية، وتنسيق الجهود بين جميع الأطراف المعنية لضمان نجاح عملية التمويل».

ماستركارد ومجموعة QNB يعزّزان حلول المدفوعات في سوريا

ماستركارد ومجموعة QNB يعزّزان حلول المدفوعات في سوريا

أعلنت شركة ماستركارد عن منح ترخيص لمجموعة QNB، أكبر مؤسسة مالية في الشرق الأوسط وإفريقيا، يتيح لها توسيع أنشطة إصدار وقبول المدفوعات داخل سوريا، عبر تقديم حلول ماستركارد للمدفوعات، المقبولة محلياً ودولياً، للأفراد والشركات.

وستساهم هذه الخطوة، التي جاءت عقب توقيع مذكرة تفاهم بين ماستركارد ومصرف سورية المركزي في سبتمبر/ أيلول 2026 بهدف دعم عملية تحديث البنية التحتية للمدفوعات الرقمية في سوريا، في توسيع نطاق الوصول إلى معاملات رقمية سلسة وآمنة ومبتكرة.

ويُعد هذا التعاون محطة مهمة في الشراكة المستمرة بين ماستركارد و QNB في سوريا، ضمن جهودهما المشتركة لتعزيز تجربة الخدمات المصرفية الرقمية، ودعم الشمول المالي، ومنح فرص جديدة من خلال توظيف التكنولوجيا لإثراء حياة العملاء.

ويعكس إلتزام البنك بريادة الابتكار الرقمي عبر شبكته الدولية وحرصه على تعزيز النمو المستدام في سوق يتمتع بإمكانات واعدة. ومن خلال هذا التعاون الجديد، يهدف الجانبان إلى المساهمة بشكل فعّال في تطوير مشهد المدفوعات في سوريا ودعم إنتقاله نحو منظومة رقمية أكثر تطوراً.

ويقول آدم جونز، الرئيس الإقليمي لغرب المنطقة العربية لدى ماستركارد: «نواصل تعزيز وجودنا في سوريا بإعتبارنا من أوائل الشركات العاملة في هذه السوق المتنامية. ويمثل دعم شركائنا من البنوك خطوة أساسية لتوسيع الوصول إلى الخدمات المالية أمام ملايين المواطنين، ووضع الأسس لمنظومة مدفوعات قوية وجاهزة للمستقبل. ويأتي هذا العمل دعماً لرؤية سوريا في تحقيق تقدم إقتصادي مستدام، مع الإلتزام الكامل بالمتطلبات التنظيمية ومعايير الإمتثال».

بنك مصر يحصد الدرع الذهبي من يوتيوب ويتصدّر منصّات التواصل الإجتماعي

بنك مصر يحصد الدرع الذهبي من يوتيوب

ويتصدّر منصّات التواصل الإجتماعي

وقد بلغ عدد مشتركي قناة بنك مصر على يوتيوب أكثر من مليوني مشترك، كما تخطّى إجمالي عدد المشاهدات على القناة أكثر من 800 مليون مشاهدة، بما يعكس قوة المحتوى الذي يقدمه البنك وقدرته على الوصول إلى شرائح واسعة من الجمهور بمختلف فئاته.

ويواصل بنك مصر تصدره للمشهد الرقمي، مؤكداً مكانته بإعتباره صاحب أكبر قاعدة متابعين والأكثر تفاعلًا على مختلف منصّات التواصل الإجتماعي، بما يعكس الحضور القوي للبنك ونجاحه في بناء قنوات تواصل فعّالة ومستدامة مع المجتمع.

ويعكس هذا النمو المتواصل نجاح إستراتيجية بنك مصر في توظيف المنصّات الرقمية لدعم الشمول المالي، ونشر الثقافة المصرفية، والتعريف بالخدمات والمنتجات التي يتيحها البنك، بما يُسهم في تحسين تجربة العملاء وتعزيز مستويات التواصل معهم، إلى جانب ترسيخ رؤيته في الوصول إلى مختلف شرائح المجتمع من خلال منصّات رقمية دارجة ومحتوى يسهم في نشر الثقافة المصرفية.

ويُعد هذا الإنجاز إمتداداً للنجاحات السابقة التي حققها بنك مصر على منصّة يوتيوب، حيث كان أول بنك في مصر يحصل على الدرع الفضي عقب تخطي عدد المشتركين 100 ألف مشترك، في خطوة سبّاقة عكست ريادة البنك في استخدام القنوات الرقمية كأداة للتواصل الفعّال مع المجتمع.

ويؤكد بنك مصر، أن هذا الإنجاز يعكس إلتزامه المستمر بتطوير حضوره الرقمي وتعزيز قنوات التواصل مع الجمهور، بما يرسّخ مكانته باعتباره الأكثر تأثيراً وتفاعلاً على المنصّات الرقمية، ويجسّد رؤيته في تقديم محتوى مصرفي مبتكر يضع العميل في قلب أولوياته، ويدعم دوره الوطني في تحقيق الشمول المالي والتنمية المستدامة.

أبوظبي الأول: الأكثر تعزيزاً لمحفظة أصوله بقيمة 35.44 مليار دولار

أداء البنوك العربية الكبرى على مؤشر تعزيز الأصول

«أبوظبي الأول» الأكثر تعزيزاً لمحفظة أصوله بقيمة 35.44 مليار دولار

خلال النصف الأول من العام 2025 و«الأهلي السعودي» وصيفاً

وإستحوذت البنوك المصرية على مقعدين ضمن قائمة أكثر 10 بنوك تعزيزاً للأصول، ما يعكس قدرتها على المنافسة على الصعيدين الإقليمي والعربي، في حين إقتصر تمثيل الكويت وقطر على مقعد واحد لكل دولة ضمن العشرة الأوائل.

وشمل التصنيف البنوك العربية الكبرى، والتي يعرفها مركز تصنيفات «First Bank» على أنها البنوك التي يزيد حجم أصولها عن 15 مليار دولار.

وعلى مستوى ترتيب البنوك ضمن القائمة، إحتل بنك أبوظبي الأول صدارة القائمة، بعدما تمكن من تعزيز محفظته من الأصول بنحو 35.44 مليار دولار خلال النصف الأول من العام 2025، لتصل إلى 365.79 مليار دولار في نهاية يونيو/حزيران 2025، مقابل 330.35 مليار دولار في نهاية العام 2024.

وحصد البنك الأهلي السعودي المركز الثاني، حيث إرتفعت محفظته من الأصول بنحو 26.34 مليار دولار في الأشهر الستة الأولى من العام 2025، لتسجل 320.23 مليار دولار في نهاية يونيو/حزيران 2025، مقابل 293.89 مليار دولار في نهاية العام 2024.

وجاء بنك الإمارات دبي الوطني في المركز الثالث، حيث صعدت محفظة الأصول لديه بحوالي 24.25 مليار دولار خلال النصف الأول من العام 2025، لتسجل 295.61 مليار دولار في نهاية يونيو/حزيران 2025، مقارنة بـ271.36 مليار دولار في نهاية العام 2024.

وإستحوذ بنك أبوظبي التجاري على المركز الرابع، بعدما إرتفعت محفظته من الأصول بنحو 17.89 مليار دولار خلال الأشهر الستة الأولى من العام 2025، لتبلغ 195.64 مليار دولار في نهاية يونيو/حزيران 2025، مقابل 177.75 مليار دولار في نهاية العام 2024.

وحلّ خامساً مصرف الراجحي، حيث قفزت محفظته من الأصول بنحو 17.68 مليار دولار خلال الأشهر الستة الأولى من العام 2025، لتسجّل 277.03 مليار دولار في نهاية يونيو/حزيران 2025، مقابل 259.35 مليار دولار في نهاية العام 2024.

وإحتلّ البنك الأهلي المصري المركز السادس، بعدما صعدت محفظة الأصول لديه بحوالي 15.38 مليار دولار خلال النصف الأول من العام 2025، لتصل إلى 175.29 مليار دولار في نهاية يونيو/حزيران 2025، مقارنة بـ159.91 مليار دولار في نهاية العام 2024.

وإنتزع بنك قطر الوطني المركز السابع، حيث إرتفعت محفظة الأصول لديه بنحو 15.29 مليار دولار في الأشهر الستة الأولى من العام 2025، لتبلغ 371.42 مليار دولار في نهاية يونيو/حزيران 2025، مقابل 356.13 مليار دولار في نهاية العام 2024.

وإقتنص بنك الكويت الوطني المركز الثامن، بعدما إرتفعت محفظته من الأصول بحوالي 11.86 مليار دولار خلال النصف الأول من العام 2025، لتسجل 142.83 مليار دولار في نهاية يونيو/حزيران 2025، مقابل 130.97 مليار دولار في نهاية العام 2024.

وحصد بنك الرياض المركز التاسع، حيث صعدت محفظة الأصول لديه بنحو 10.99 مليار دولار في الأشهر الستة الأولى من العام 2025، لتصل إلى 130.87 مليار دولار في نهاية يونيو/حزيران 2025، مقابل 119.88 مليار دولار في نهاية العام 2024.

أما عن المركز العاشر، فكان من نصيب بنك مصر، بعدما إرتفعت محفظته من الأصول بحوالي 10.74 مليار دولار في الأشهر الستة الأولى من العام 2025، لتسجل 81.68 مليار دولار في نهاية يونيو/حزيران 2025، مقابل 70.95 مليار دولار في نهاية العام 2024.

هل تحوَّلت بنوك المراسلة الأميركية إلى بوابة للهيمنة المالية؟

هل تحوَّلت بنوك المراسلة الأميركية إلى بوابة للهيمنة المالية؟

نيويورك مركز عالمي.. والعرب يبحثون عن بدائل لمسار الأموال

هل أصبحت بنوك المراسلة الأميركية مجرّد وسيط تقني، أم أداة نفوذ تتجاوز حدود الإقتصاد إلى الجغرافيا السياسية؟

في إستطلاع لـ «البيان» تنشره مجلة «إتحاد المصارف العربية» عن آراء مجموعة من المصرفيين والخبراء الماليين العرب والأجانب يعملون أو عملوا سابقاً في مواقع بارزة في مؤسسات مالية حكومية أو شبه حكومية أو في القطاع الخاص، حيث إنقسمت آراؤهم حول دور بنوك المراسلة وهيمنتها: الفريق الأول يرى أن بنوك المراسلة الأميركية تشكّل، بحكم الواقع، مفصلاً أساسياً في النظام المالي العالمي، في ظل الهيمنة الواسعة للدولار على التجارة الدولية وتسوياتها. ويؤكد هؤلاء أن هذه الهيمنة لا تنبع بالضرورة من نيات سياسية مباشرة، بل من بنية تاريخية وإقتصادية عميقة جعلت الدولار العملة الأكثر إستخداماً في التجارة والإحتياطات، ما فرض مرور المدفوعات عبر بنوك مراسلة وأنظمة مقاصة أميركية.

ووفق هذا المنظور، يؤكد الفريق الأول أن البنوك المراسلة تُعُّد جزءاً من آلية تنظيمية تضمن الإنضباط المالي والإمتثال لمعايير مكافحة غسل الأموال وتمويل الإرهاب، وتُسهم في الحفاظ على الإستقرار المالي العالمي، وإن كانت هذه الآلية مكلفة من حيث الرسوم ومتطلّبات الإمتثال، وخصوصاً في المعاملات العابرة للحدود.

في المقابل، يذهب الفريق الثاني إلى أن هذا الدور التنظيمي تحوّل مع الوقت إلى نفوذ بنيوي قابل للتفعيل سياسياً، معتمدين على حقيقة أن الوصول إلى أنظمة المقاصة الحيوية بالدولار بات شرطاً لا غنى عنه لأي بنك يسعى للمشاركة في التجارة والتمويل العالميين.

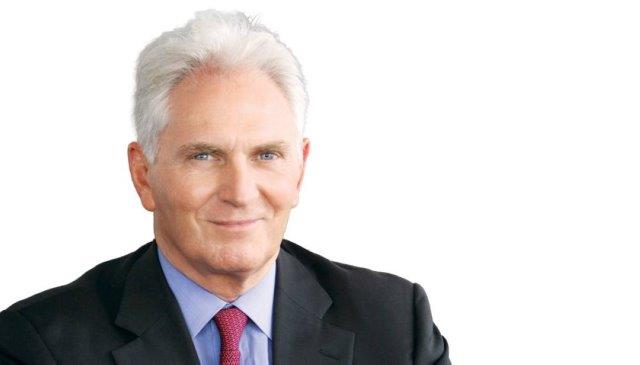

د. ناصر السعيدي:

د. ناصر السعيدي:

هيمنة الدولار ترتكز أكثر على بنية المدفوعات

يرى الدكتور ناصر السعيدي، الإقتصادي اللبناني المخضرم، مُؤسِّس ورئيس شركة ناصر السعيدي وشركاه، والذي عمل سابقاً كوزير للصناعة في الحكومة اللبنانية ونائب حاكم مصرف لبنان المركزي وكبير الإقتصاديين في مركز دبي المالي العالمي، «أن الدولار يهيمن على التجارة والمعاملات المالية الدولية، بما في ذلك النفط، من خلال شبكة بنوك المراسلة الأميركية، ما يمنح السلطات الأميركية قدرة قانونية على أي معاملة بالدولار في العالم. ويبلغ نصيب الدولار من حجم تمويل التجارة الدولية نحو 80.15 %، في مقابل 8.36 % لليوان الصيني و6.17 % لليورو، ما يعكس قدرة الدولار على التحكم في تدفقات الأموال العالمية، بما في ذلك الأموال العربية».

ويشير د. السعيدي إلى «أن الولايات المتحدة تستخدم الدولار كأداة سياسية، عبر العقوبات الإقتصادية والإستبعاد من نظام سويفت ومصادرة الأصول، بما يعكس أهداف السياسة الخارجية والأمن القومي، ويمتد هذا التأثير ليشمل حالات «سلاح ناعم» عبر قطع العلاقات المصرفية مع دول مثل لبنان وليبيا والسودان وسوريا، بذريعة مكافحة غسل الأموال وتمويل الإرهاب أو لأسباب جيوسياسية، ما يؤدي عملياً إلى عزل هذه الدول عن النظام المالي العالمي»، مؤكداً «أن هيمنة الدولار اليوم ترتكز أكثر على بنية المدفوعات وأنظمة التسوية، وليس فقط على دور العملة، حيث يعالج نظام FedWire نحو 4 تريليونات دولار يومياً، وCHIPS حوالي 1.8 تريليون دولار، فيما تمر نحو 95 % من المدفوعات بالدولار عبر هذه الأنظمة. ورغم أن نظام سويفت ليس أميركياً، إلاّ أنه إلتزم غالباً بتوجيهات الولايات المتحدة في حالات إيران وروسيا، ما يعكس قدرة أميركية على التأثير على النظام المالي الدولي».

جمال صالح:

الدرهم الإماراتي من أكثر العملات إمتلاكاً لمقوّمات القدرة التحوُّل على إلىعملة صعبة مستقبلاً

من جهته، يرى جمال صالح، المدير العام لإتحاد مصارف الإمارات، «أن إعتماد البنوك على المراسلة الأميركية في معظم المدفوعات الدولية يشكّل حالة طبيعية في النظام المالي العالمي، ويعود ذلك إلى أن نحو 60 – 70 % من معاملات التجارة الدولية تتم بالدولار الأميركي، ما يجعل المرور عبر البنوك الأميركية جزءاً من آليات العرض والطلب وشعبية العملة على مستوى العالم».

ويشير صالح إلى «أن أي عملية تجارية بين دولتين عادةً ما تمرُّ عبر البنوك التابعة للدولة المصدرة للعملة المستخدمة في الدفع. فعلى سبيل المثال، إذا أراد عميل في المغرب دفع مقابل بضائع لعميل في البحرين بالدولار، فمن الطبيعي أن تمرّ الحوالة عبر بنوك المراسلة في الولايات المتحدة، غالباً في نيويورك. وقد يؤدي ذلك إلى تكاليف إضافية نتيجة تعدد الرسوم أو وجود أكثر من بنك مراسل في العملية، وهو أمر شائع وطبيعي في النظام المالي الدولي»، موضحاً «أن هذا الأمر ينطبق على جميع العملات الصعبة، سواء الدولار الأميركي أو الجنيه الإسترليني أو اليورو، أو أي عملة وطنية مستخدمة في التسويات الدولية»، مؤكداً «أن مرور العمليات عبر بنوك المراسلة ليس هيمنة أو عقوبة، بل متطلّب فني وبنيوي لا غنى عنه، حتى حيال تسويات بمليارات الدولارات». ويؤكد صالح «أن الدرهم أصبح من العملات القادرة على التحوُّل إلى عملة صعبة مستقبلاً، نظراً إلى إرتفاع مستوى الثقة به وإعتماده في المعاملات الدولية».

د. وسام فتوح:

البنوك المركزية العربية قامت بدور ممتاز في تطبيق تشريعات مكافحة غسل الأموال وتمويل الإرهاب

وأكد الدكتور وسام فتوح، الأمين العام لإتحاد المصارف العربية، «أن بنوك المراسلة الأميركية لا تمثل هيمنة فعلية على حركة الأموال العربية، بل إن السيطرة الفعلية تأتي من هيمنة الدولار على التجارة الدولية، حيث لا يزال يشكل أكثر من 65 % من المعاملات الدولية»، مشيراً إلى «أن أي عملية مقاصة أو تسوية مالية دولية غالباً ما تمر عبر بنوك المراسلة الأميركية، إذ تلتزم هذه البنوك إجراءات صارمة لضمان صحة المعاملات والإمتثال للقوانين، ما يعزّز الإستقرار المالي عالمياً وعلى مستوى المنطقة العربية»، مؤكداً «أن بنوك المراسلة الأميركية تقوم بعمليات «العناية الواجبة» لأي تحويل مالي، للتحقُّق من خلوّها من عمليات غسل أموال أو تمويل إرهاب أو فساد، ما يُسهم في خلق نظم مالية مستقرّة ومنتظمة»، مشيراً إلى «أن المصارف العربية يجب أن تلتزم القوانين الدولية الصارمة في هذا المجال، وأن البنوك المركزية العربية قامت بدور ممتاز في تطبيق تشريعات مكافحة غسل الأموال وتمويل الإرهاب، بما يعزز الثقة بالنظام المصرفي الإقليمي».

حمزة دويك:

البدائل الناشئة تسجّل زخماً متزايداً لكنها لا تزال محدودة النطاق والتأثير

يرى حمزة دويك، رئيس قسم التداول لمنطقة الشرق الأوسط وشمال أفريقيا في ساكسو بنك، «أن بنوك المراسلة الأميركية تمثل أداة مؤسسية فعّالة للسيطرة على تدفقات رأس المال العربي، حتى في الدول غير الخاضعة لعقوبات مباشرة»، موضحاً «أن هذه السيطرة ليست نتاج قرارات سياسية ظرفية، بل متجذّرة في البنية التحتية لنظام المقاصة بالدولار، الذي يُلزم البنوك العربية بالحفاظ على علاقات مراسلة مع مؤسسات مالية أميركية للوصول إلى أنظمة التسوية الحيوية، وعلى رأسها نظاما فيدواير وتشيبس».

وأكد دويك «أن هيمنة الدولار لا تقتصر على دوره النقدي، بل تمتد إلى السيطرة على البنية التحتية للنظام المالي العالمي»، مشيراً إلى «أن أكثر من 95 % من المدفوعات العابرة للحدود بالدولار تمر عبر بنوك أميركية في مرحلة ما من مراحل التسوية، ما يمنح واشنطن قدرة إستثنائية على الرصد والتنفيذ والضغط التنظيمي على التدفقات المالية العالمية، ما يُعزّز تأثير الدولار بما يتجاوز أدوات السياسة النقدية التقليدية مثل أسعار الفائدة»، مشدّداً على «أن الإعتماد على بنوك المراسلة الأميركية يُمثل كلفة هيكلية دائمة للبنوك العربية، وليست مجرد ظرفية أو مرتبطة بالأزمات».

ديفيد جيبسون – مور: بنوك المراسلة الأميركية تمارس نفوذها على النظام المصرفي العربي بشكل غير مباشر

ويرى المصرفي البريطاني المخضرم ديفيد جيبسون – مور، الرئيس التنفيذي لشركة غلف أناليتيكا، «أن بنوك المراسلة الأميركية تمارس نفوذها على النظام المصرفي العربي بشكل غير مباشر، من خلال أطر الإمتثال وليس عبر السيطرة المباشرة»، موضحاً «أن هذه البنوك تعتمد معايير صارمة للعناية الواجبة، ومراقبة المخاطر، والتحقُّق من الإمتثال، متأثرة بالتوقعات التنظيمية الأميركية، والتي أصبحت أفضل الممارسات العالمية»، مؤكداً «أن تأثير بنوك المراسلة الأميركية هيكلي وليس سياسياً، إذ يعتمد على بنية النظام المالي الدولي، وليس على نوايا سياسية محدّدة تجاه المنطقة العربية»، مشيراً إلى «أن الإعتماد على سلاسل التسوية الدولارية يترتب عليه تكاليف هيكلية، تتجلّى في إرتفاع تكاليف الإمتثال، والتشدّد في متطلبات التوثيق، وإعتماد نهج أكثر تحفظاً في معالجة المعاملات».

د. وسام فتوح شارك في حلقة نقاشية في الجامعة اللبنانية الدولية

شارك فيها الأمين العام لإتحاد المصارف العربية الدكتور وسام فتوح

شارك فيها الأمين العام لإتحاد المصارف العربية الدكتور وسام فتوح

حلقة نقاشية في الجامعة اللبنانية الدولية (LIU)

عن «مستقبل جدير بالثقة: إعادة بناء الثقة في القطاع المصرفي

اللبناني والعربي»

نظّم طلاب إدارة الفعاليات (PREL405)، الجامعة اللبنانية الدولية (LIU)، بإشراف الأستاذ محمد عبد الله،

حلقة نقاشية قيّمة بعنوان «مستقبل جدير بالثقة: إعادة بناء الثقة في القطاع المصرفي اللبناني والعربي».

وقد شارك في الحلقة الدكتور وسام فتوح، الأمين العام لإتحاد المصارف العربية،

حيث تناولت هذه الحلقة التحدّيات الرئيسية التي تواجه القطاع المصرفي، وسبل التعافي الإقتصادي،

ودور الشباب في صياغة مستقبل الخدمات المالية.

مستقبل التمويل عبر سلسلة الكتل يشهد نمواً متزايداً عالمياً

مستقبل التمويل عبر سلسلة الكتل يشهد نمواً متزايداً عالمياً

مدفوعاً بالابتكار التكنولوجي تتفاقم التحدّيات في البلدان العربية بسبب الإفتقار

للبنية التحتية المتينة لسلسلة الكتل وضعف الوعي المالي

يُتوقع أن يصل حجم سوق التمويل عبر سلسلة الكتل إلى حوالي 32.36 مليار دولار في العام 2025، مدفوعاً بالنمو السريع في التمويل اللامركزي (decentralized finance DeFi) والأصول الحقيقية المميّزة tokenized real-world assets. ويعكس هذا النمو توسع نطاق الخدمات المالية القائمة على تقنية سلسلة الكتل، بما في ذلك الإقراض والتداول وإدارة الأصول التي تتم عبر العقود الذكية. ويُعتبر قطاع ترميز الأصول الحقيقية (RWAs tokenization of real-world assets) الأسرع نمواً في سوق التمويل عبر سلسلة الكتل، وقد إرتفع حجمه من 5 مليارات دولار في العام 2022 إلى أكثر من 24 مليار دولار في حلول منتصف العام 2025، بزيادة قدرها 380 %. وقد نمت الإيرادات من الرسوم المفروضة على التطبيقات على سلسلة الكتل بنسبة 126 % في النصف الأول من العام 2025، مما يشير إلى تزايد الطلب من المستخدمين والنظام البيئي الملائم.

كما يُتوقع أن يتجاوز سوق التمويل عبر سلسلة الكتل 1.5 تريليون دولار في حلول العام 2034 مع معدّل نمو سنوي مركب (CAGR) يزيد عن 53 %، مما يؤكد التحوُّل الجذري في مجال التمويل العالمي.

ونعرض في هذا التحقيق، تطوُّر نمو التمويل عبر سلسلة الكتل (onchain finance) عالمياً وفي الدول العربية. كما نسلّط الضوء على التحدّيات التي تواجه التمويل عبر سلسلة الكتل مع تحليل نقاط القوة والضعف والفرص والتهديدات. كذلك نعرض التقنيات والبنية التحتية الرئيسية للتمويل عبر سلسلة الكتل، واللوائح التنظيمية، والمنصّات الرئيسية التي تُقدّم التمويل عبر سلسلة الكتل. ونختتم بالتوقعات المستقبلية للتمويل عبر سلسلة الكتل، والتوصيات للمصارف العربية لتعزيز قدراتها على التمويل عبر سلسلة الكتل.

حجم ونمو سوق التمويل عبر سلسلة الكتل

تطورات التمويل عبر سلسلة الكتل

تطورات التمويل عبر سلسلة الكتل

التمويل عبر السلسلة (Onchain Finance) يشمل الأنشطة والخدمات المالية التي تُنفَّذ وتُسجَّل مباشرةً على سلسلة الكتل (blockchain)، من دون الإعتماد على الوسطاء التقليديين كالبنوك أو السماسرة. ويشمل تطبيقات التمويل اللامركزي (DeFi)، مثل الإقراض والإقتراض والتداول وإدارة الأصول، والتي تُدار جميعها بعقود ذكية. يُوفِّر التمويل عبر السلسلة شفافيةً وإمكانية وصول أكبر، مما يُمكِّن المستخدمين من التفاعل مع المنتجات المالية في بيئة آمنة.

التقنيات والبنية التحتية للتمويل عبر سلسلة الكتل

تحليل نقاط القوة والضعف والفرص والتحديات

التحدّيات التي تواجه التمويل عبر سلسلة الكتل

يُواجه التمويل عبر سلسلة الكتل (Onchain Finance) مجموعة تحدّيات ناجمة عن معوّقات تكنولوجية وتنظيمية. على الصعيد العالمي، تُعوّق الثغرات في العقود الذكية وقلّة القابلية للتوسع والمعايير المُجزأة، التبني السلس. ولا يزال عدم اليقين التنظيمي يُشكل عقبةً رئيسيةً، حيث تُشكل السياسات غير المُتسقة مخاطر إمتثال للمطوّرين والمستخدمين على حدٍ سواء. في الدول العربية، تتفاقم هذه التحدّيات بسبب الإفتقار للبنية التحتية المتينة لسلسلة الكتل، وضعف الوعي المالي، والحاجة إلى مواءمة المنتجات المالية عبر سلسلة الكتل مع مبادئ التمويل الإسلامي. بالإضافة إلى ذلك، فإن غياب الأطر التنظيمبة المُوحدة وأنظمة الهوية الرقمية يُقيد قابلية التشغيل البيني والثقة في المعاملات عبر الحدود. إن التغلب على هذه العقبات يتطلب جهوداً مُنسقة بين الحكومات والمؤسسات المالية ومُبتكري التكنولوجيا لبناء أنظمة سلسلة كتل آمنة وشاملة ومتوافقة مع الشريعة الإسلامية.

التشريعات

تتطوّر التشريعات لتنظيم التمويل عبر سلسلة الكتل بسرعة في جميع أنحاء العالم، حيث تسعى الحكومات إلى تحقيق التوازن بين الإبتكار وحماية المستهلك والإستقرار المالي. في الإقتصادات الكبرى مثل الولايات المتحدة والاتحاد الأوروبي وسنغافورة، تُقدم الجهات التنظيمية أطراً للعملات المستقرة والتمويل اللامركزي والأصول الرمزية، مع تطبيق معايير مكافحة غسل الأموال ومعرفة العميل.

في الدول العربية، هناك تفاوت كبير في التشريعات المتعلقة بالتمويل عبر سلسلة الكتل. تقود دول الخليج مثل الإمارات العربية المتحدة والبحرين والمملكة العربية السعودية برامج تجريبية وأنظمة ترخيص لبورصات العملات المشفرة ومنصات البلوك تشين، بهدف أن تصبح مراكز إقليمية للتكنولوجيا المالية. إلا أنه لا تزال دول عربية أخرى حذرة، وغالباً ما تفتقر إلى تعريفات قانونية واضحة للأصول الرقمية. إن توحيد اللوائح التنظيمية في جميع الدول العربية ومواءمتها مع المعايير العالمية أمراً أساسياً لإطلاق العنان للإمكانات الكاملة للتمويل عبر سلسلة الكتل في العالم العربي.

المنصّات الإلكترونية التي تقدم التمويل عبر سلسلة الكتل

هناك العديد من المنصّات الإلكترونية الرائدة في تقديم خدمات التمويل عبر سلسلة الكتل، بدءاً من الإقراض اللامركزي ووصولاً إلى إدارة الأصول الرمزية. وتقدم هذه المنصّات حلولاً مالية شفافة وآلية وشاملة.

المنصّات الإلكترونية الرائدة التي تقدم التمويل عبر سلسلة الكتل

التمويل عبر سلسلة الكتل في الدول العربية

يشهد التمويل عبر سلسلة الكتل (Onchain finance) في الدول العربية تطوراً سريعاً، مدفوعاً بالتحوُّل الرقمي، والتبنّي، والأطر التنظيمية المتقدمة في بعض الدول العربية. تقود الإمارات العربية المتحدة والمملكة العربية السعودية والبحرين مبادرات في مجال التمويل المفتوح، على نطاق واسع يشمل الخدمات المصرفية المفتوحة والإستثمارات والتأمين وخدمات الإئتمان. ومن المتوقع أن تنمو السوق الإقليمية للتمويل عبر سلسلة الكتل لتصل إلى 11.74 مليار دولار في حلول العام 2027، مما يعكس معدّل نمو سنوي مركب (CAGR) بنسبة 45 %. ويدعم هذا النمو إرتفاع معدّل إنتشار الهواتف الذكية، وتحسّن البنية التحتية للإنترنت، وإستراتيجيات التكنولوجيا المالية المدعومة من الحكومات والتي تهدف إلى تعزيز الشمول المالي والمشاركة الإقتصادية. كما تتعاون الهيئات التنظيمية العربية الى توحيد المعايير وتعزيز الإبتكار.

الجوانب الرئيسية للتمويل عبر سلسلة الكتل في الدول العربية

التوصيات للمصارف العربية لمواكبة تطورات التمويل عبر سلسلة الكتل

على المصارف العربية تبني التمويل عبر سلسلة الكتل (onchain finance) بشكل استباقي من خلال دمج البنية التحتية لسلسلة الكتل (blockchain) في عملياتها الأساسية، بدءاً من المدفوعات الرمزية، والتحقق الرقمي من الهوية، والإقراض القائم على العقود الذكية. ومن خلال التعاون مع مراكز التكنولوجيا المالية الإقليمية والبيئات التنظيمية التجريبية، يُمكن للمصارف العربية تطوير منتجات التمويل اللامركزي (DeFi) المتوافقة مع الشريعة الإسلامية، وتبسيط المعاملات العابرة للحدود، وتعزيز الشفافية في إدارة الأصول. وسيكون الإستثمار في سلسلة الكتل (blockchain finance) والتدريب من العوامل الاساسية في بناء الثقة وسهولة الاستخدام. ومع توجُّه دول الخليج نحو الإقتصادات الرقمية، فإن التبنّي المبكر للتمويل عبر سلسلة الكتل (onchain finance) سيضع المصارف العربية في مركز الصدارة في الإبتكار والمرونة والشمول المالي في منطقة الشرق الأوسط وشمال أفريقيا.

الدكتورة سهى معاد

العرب كـويـن .. هل نحلم بإصدار عملـة رقميـة عربيـة؟

« العرب كـويـن » .. هل نحلم بإصدار عملـة رقميـة عربيـة؟

محمــد علـي ثامـر

كاتب وباحث إقتصادي يمني

في عالمٍ مليء بالتناقضات والصـراعات في الإقتصاد العالمي، ونظراً إلى التقدم التكنولوجي والابتكارات والتقنيات التي لها تأثير كبير على النظام النقدي والمصـرفي، وعلى وجه الخصوص على قطاع المدفوعات وتحويل الأموال، من خلال تنظيم عمليات الدفع والتسوية المتطوّرة، والعملات الرقمية والإفتراضية؛ وهذه الأخيرة ظهرت أول عملةٍ افتراضيةٍ مُشفَّرة لها وهي البيتكوين ضمن موجة تلك التطورات والإبتكارات في عالم اليوم، تلاها ظهور العديد من العملات الإفتراضية الأخرى، حتى أصبحت معظم البنوك المركزية في العالم تُفكّر أو تعمل على إصدار عملات رقمية خاصة بها، تتمتع بالشـرعية القانونية، وتدعم ثقة المستهلك المالي، وتعتمد في تقديمها وتداولها على وسائل وأدوات الدفع الإلكترونية خلافاً عن العملات الرقمية الإفتراضية التي لها جوانب مخاطر كثيرة وجمَّة… وطبعاً في منطقتنا العربية حيث لا يزال إستخدام العملات الرقمية محدوداً جداً، أو تكاد تظهر هنا أو هناك كمبادراتٍ فرديةٍ أو قُطرية في هذا المجال؛ ولكن كتوجُّهٍ عربي ربما الوقت لا يزال بعيداً جداً، نحو إصدار عملةٍ رقميةٍ عربية؛ فالواقع العربي كعادته لا هناك إتحاد عربي يجمع دوله وأقطاره، ولا هناك تكتل اقتصاديّ عربيّ واحد يعمل على إيجاد عملةٍ نقديةٍ واحدة، فما بالكم بعملةٍ رقميةٍ عربية؟!

العملات الرقمية.. وتاريخ من الظهور

يا تُرى ما هي العملات الرقمية؟! بل وما هي العملة الافتراضية المُشفَّرة؟! والإجابة على ذلك؛ تعتبر العملة الرقمية هي المظلة الرئيسية التي تضم جميع أشكال العملات الأخرى سواءً العملات الإلكترونية (E-money)، أو العملات الإفتراضية (Virtual Currencies)، أو العملات الافتراضية المشفَّرة (Cryptocurrencies)، أو العملات الرقمية القانونية (Central Bank Digital Currencies) والتي تصدرها البنوك المركزية أو مؤسسات النقد، أو العملات الرقمية الثابتة أو المستقرة (Stablecoin)، وبعض النظر عن المسميات الأخرى التي يمكن إطلاقها على هذه العملات يبقى الطابع الرئيسـي لها أنها متاحةٌ بشكلٍ رقمي، وليس لها وجود ماديّ (فيزيائيّ) ملموس، رغم أن لها بعض الخصائص المماثلة للعملات القانونية المادية، وتعتمد هذه العملات على علم التشفير المُعقَّد والخوارزميات للتثبت من معاملاتها، وإصدار الوحدات الخاصة بها، كوسيلةٍ لإلغاء دور الجهات التنظيمية من حيث إصدار النقد ومراقبته وضبطه، وإلغاء دور المؤسسات المالية في الوساطة المالية لتحويل الأموال.

وتُعتبر عملة البيتكوين هي أولى العملات الإفتراضية المُشفَّرة، والأكثر شهرةً وإنتشاراً، والتي يعود تاريخها إلى العام 2008 نتيجة الورقة البيضاء التي نشـرها مبرمج أو فريق مجهول الهوية، ينتحل إسمٍ مستعار يُدعى «ساتوشـي ناكاموتو»، وقد بدأت عملية إصدار هذه العملة في كانون الثاني/يناير 2009، وفي العام 2010 بدأت أول تجارب التداول بها من خلال مستخدمي منتدى Bitcointalk، بغرض شـراء وجبة بيتزا مقابل عشـرة آلاف وحدة من عملة البيتكوين، وبقيمة 0,003 دولار مقابل كل وحدة، لتتوالى بعدها أسعار هذه العملة بالصعود التدريجي أو الإنهيار السـريع في تناقضٍ عجيبٍ وغريبٍ ومُريب في الوقت عينه.

ومنذ بداية العام 2011 بدأت عملات إفتراضية مُشفَّرة جديدة في الظهور منها: عملة التكوين – Altcoins، وهي عملة تفرع لعملة البيتكوين السابقة، تلاها إطلاق أول بورصة للبيتكوين بلغت قيمة الوحدة الواحدة منها (30) دولاراً تقريباً، وخلال الفترة (2014 – 2016) شهدت البنية التحتية للبيتكوين تحسناً مستمراً، لا سيما مع إفتتاح أول جهاز صـراف آلي (ATM) لها في مقهى إسبريسو في مدينة فانكوفر في إقليم بريتيش كولومبيا الكندي في 30 أكتوبر/ تشرين الاول 2013، وتُعد ألمانيا الدولة الوحيدة التي إعترفت رسمياً بالبيتكوين بأنها نوعٌ من النقود الإلكترونية المقبولة للتداول لديها.

وفي تشـرين الثاني/ من العام عينه، تمَّ إطلاق ثاني عملة إفتراضيةٍ مُشفَّرة في العالم هي لايت كوين – Litecoin، وتختصـر (LTC)، تلتها عملة الريبل (Ripple-XRP)، والتي أطلقت في العام 2012، وهدف منها أن تحل محل شبكة سويفت العالمية كمزود خدمات تراسلٍ ماليةٍ آمنة، أكثر منها عملةً افتراضية، أما رابع هذه العملات فهي عملة الإيثيريوم – Ethereum، ويرمز لها بـ «إيثر»، والتي تمَّ إطلاقها في العام 2015، وتدعم مجموعة من التطبيقات والأصول الرقمية المختلفة، وأصبحت تنافس البيتكوين أو تكاد تكون العملة الإفتراضية الثانية.. ليتجاوز عدد العملات الإفتراضية المُشفَّرة في العالم نحو (4,000) عملة مُشفَّرة متداولة بقيمة سوقية تتجاوز تريليون دولار، ومن أبرز هذه العملات: الـ (مونيرو، دوج كوين، نوفا كوين، نيم كوين، بير كوين، فزر كوين، كاردانو، ستيلير، شين لينك، بينانس كوين، بلو كادوت) وغيرها، صادرة عنها وملتزمة بها قانونياً، وتعد نسخاً رقميةً عن النقود الأساسية الورقة والمعدنية التي تصدرها تلك البنوك، وتنظم العمل بها، وبالتالي فهي تتيح درجةً أعلى من الأمان وليست متقلبةً بطبيعتها، على عكس العملات المُشفَّرة، وهذا النوع يعد وسيلةً لتعزيز الشمول المالي، وتوسيع نطاق السياسة النقدية لهذه البنوك، وتهدف أيضاً إلى حوكمة حركة الأموال والسيطرة على أنظمة المدفوعات الرقمية المتزايدة ورفع كفاءتها وسـرعتها وتنافسيتها، وتتبع السجلات الإلكترونية، وتدفقات العملات… إلخ، كما أنها تجعل عملية الدفع المحلية أكثر صلابةً وتدعم المنافسة، مما قد يؤدي إلى تحسين فرص الحصول على القروض، وزيادة كفاءة المدفوعات، وتخفيض تكاليف المعاملات، ومن شأن هذه العملات أيضاً أن ترفع من مستوى الشفافية في تدفقات الأموال ويمكن أن تساعد على خفض عمليات إستبدال العملة.

ويمكن تصنيفها إلى عملاتٍ رقمية مخصّصة لمعاملات التجزئة اليومية للأفراد والأعمال التجارية، وإلى عملاتٍ رقمية مخصصة لمعاملات الجملة ذات التردُّد المنخفض والمبالغ الكبيرة أو العابرة للحدود التي تجريها المؤسسات المالية، وهناك خطوات جريئة وملموسة نفّذتها بعض البنوك المركزية العالمية، وأبرزها: عملة «ليب كوين» أي عملة ليتوانيا الرقمية، وهي أول عملة مدعومة من الحكومة في منطقة اليورو في قارة أوروبا، والتي أعلن عنها في العام 2018، وفي ذاك العام عينه أطلقت فنزويلا عملةً رقمية باسم (البترو)، كما أطلقت سنغافورة عملتها الرقمية التي تستخدمها البنوك المحلية لتداول وتحويل الأموال مع بعضها البعض بدلاً من تصفية المدفوعات من خلال البنك المركزي السنغافوري.

كما صدر (الدولار الرملي أو ساند دولار SAND DOLLAR) كعملة رقمية في جزر البهاما، والذي ظهر للمرة الأولى في أكتوبر/تشرين الأول 2020، وبعد عامٍ واحد؛ أي في 25 أكتوبر/تشرين الأول 2021 أطلقت نيجيريا عملتها الرقمية (E-NAIRA)، ومن ثم تمَّ تطوير اليوان الرقمي الصادر عن بنك الشعب الصيني – المصـرف المركزي للصين –، وعرضه خلال دورة الألعاب الأولمبية الشتوية في بكين في العام 2022، بينما لا زال مجلس الإحتياطي الفيدرالي الأميركي يناقش إطلاق الدولار الرقمي.

وللعلم هناك ما يُقارب من (100) عملة رقمية صادرة عن بنوكٍ مركزية تـمرُّ بمرحلة البحث أو التطوير، أبرزها (الين الياباني الرقمي، الفرنك السويسـري الرقمي، اليورو الرقمي (DIGITAL EURO))؛ لينشئ المنتدى الإقتصادي العالمي مجلساً عالمياً لحوكمة العملات الرقمية.

العملات الرقمية.. الهروب من المركزية

هل العملات الإفتراضية المشفَّرة هي البديل اللامركزي للنظام المصـرفي المركزي؟ وهل اللامركزية تجلب الحرية المالية؟! هذان السؤالان المثيران هما المغزى في الأول والأخير من إصدار عملةٍ رقميةٍ لا يتم التحكم بها من قبل المؤسسات المالية المركزية، وكواقع مثال؛ لاقت عملة البيتكوين إستحسان المتعاملين بها، لما توفره من مزايا عديدة مرتبطة بالدفع الفوري، وإلغاء المركزية والوساطة بين الأطراف ضمن منظومة عمليات الدفع والتحويل المالي وغيرها من المزايا؛ أي أنها عملة رقمية لا مركزية، من دون وجود بنكٍ مركزي يتحكم بها، ويُمكن إرسالها من شخصٍ إلى آخر عبر شبكة البيتكوين بطريقة الند للند، دون الحاجة إلى طرفٍ ثالثٍ وسيط كالبنوك، وإنما يتم التحقق من حوالاتها باستخدام التشفير، حيث تذهب النقود من حساب مستخدمٍ إلى آخر بشكلٍ فوري، ودون وجود أي رسوم تحويل، ودون المرور عبر أي مصارف أو أي جهات وسيطة من أي نوعٍ كان؛ الأمر الذي أثار العديد من المخاوف من هذه العملة المُشفَّرة، ومن استشـراء التعامل بها؛ نظراً لكونها لا تصدر عن بنوكٍ مركزية، ولا يوجد لها أي غطاء قانوني، بل تعتبر مصادرها مجهولة أحياناً، وبالتالي لا تخضع للقانون.

أما ثاني تلك المخاوف هو تعرُّض أسواق الأصول الرقمية للعديد من الكوارث المزلزلة أبرزها، فقد القيمة السوقية لهذه العملات؛ فمثلاً تراجعت عملة البيتكوين وهي أكبر العملات المُشفَّرة من حيث حجم التعاملات وأوسعها انتشاراً على مستوى العالم في العام 2022 وفقدت أكثر من (70 %) من قيمتها، كما تعرَّضت عملات مُشفَّرة أخرى مثل: تيرا ولونا للانهيار الكامل في الفترة ذاتها، كما أن من ضمن هذه المخاوف أيضا تطور عمليات الاحتيال والاختراق لهذه العملات المُشفَّرة، أي ما تشبه الثقب الأسود، والذي تختفي بداخله الأموال.. وغيرها من المخاوف.

تجارب دولية في إصدار عملة رقمية

تجارب دولية في إصدار عملة رقمية

وكحلٍّ وسيط بين مواصلة ركب التطور الحضاري في عالم النقد الإلكتروني وإستخدام العملات الرقمية المُشفَّرة، ولتلافي المخاوف منها، بدأت معظم البنوك المركزية في العالم بإصدار عملاتٍ رقمية (CBDCs)؛ وهي عملات صادرة عنها وملتزمة بها قانونياً، وتُعد نسخاً رقمية عن النقود الأساسية الورقية والمعدنية التي تصدرها تلك البنوك، وتنظم العمل بها، وبالتالي فهي تتيح درجة أعلى من الأمان وليست متقلبة بطبيعتها، على عكس العملات المُشفَّرة، وهذا النوع يعد وسيلة لتعزيز الشمول المالي، وتوسيع نطاق السياسة النقدية لهذه البنوك، وتهدف أيضاً إلى حوكمة حركة الأموال والسيطرة على أنظمة المدفوعات الرقمية المتزايدة ورفع كفاءتها وسـرعتها وتنافسيتها، وتتبع السجلات الإلكترونية، وتدفقات العملات… إلخ، كما أنها تجعل عمليات الدفع المحلية أكثر صلابة وتدعم المنافسة، مما قد يؤدي إلى تحسين فرص الحصول على القروض، وزيادة كفاءة المدفوعات، وتخفيض تكاليف المعاملات، ومن شأن هذه العملات أيضاً أن ترفع من مستوى الشفافية في تدفقات الأموال ويمكن أن تساعد على خفض عمليات استبدال العملة.

ويُمكن تصنيفها إلى عملاتٍ رقمية مخصصة لمعاملات التجزئة اليومية للأفراد والأعمال التجارية، وإلى عملاتٍ رقمية مخصصة لمعاملات الجملة ذات التردد المنخفض والمبالغ الكبيرة أو العابرة للحدود التي تجريها المؤسسات المالية، وهناك خطوات جريئة وملموسة نفذتها بعض البنوك المركزية العالمية، وأبرزها: عملة (ليب كوين) أي عملة ليتوانيا الرقمية، وهي أول عملة مدعومة من الحكومة في منطقة اليورو في قارة أوروبا، والتي أعلن عنها في العام 2018، وفي ذاك العام عينه أطلقت فنزويلا عملةً رقمية باسم (البترو)، كما أطلقت سنغافورة عملتها الرقمية والتي تستخدمها البنوك المحلية لتداول وتحويل الأموال مع بعضها البعض بدلاً من تصفية المدفوعات من خلال البنك المركزي السنغافوري.

كما صدر (الدولار الرملي أو ساند دولار SAND DOLLAR) كعملة رقمية في جزر البهاما، والذي ظهر للمرة الأولى في أكتوبر/تشرين الأول 2020، وبعد عامٍ واحد؛ أي في 25 أكتوبر/تشرين الأول 2021 أطلقت نيجيريا عملتها الرقمية (E-NAIRA)، ومن ثم تمَّ تطوير اليوان الرقمي الصادر عن بنك الشعب الصيني – المصـرف المركزي للصين –، وعرضه خلال دورة الألعاب الأولمبية الشتوية في بيجينغ في العام 2022، بينما لا يزال مجلس الإحتياطي الفيدرالي الأميركي يناقش إطلاق الدولار الرقمي.

وللعلم هناك ما يُقارب من (100) عملةً رقمية صادرة عن بنوكٍ مركزية تـمرّ بمرحلة البحث أو التطوير، أبرزها (الين الياباني الرقمي، الفرنك السويسـري الرقمي، اليورو الرقمي (DIGITAL EURO))؛ لينشئ المنتدى الاقتصادي العالمي مجلساً عالمياً لحوكمة العملات الرقمية، يضم أكثر من (40) بنكاً مركزياً ومنظماتٍ دولية، وباحثين أكاديميين ومؤسسات مالية، ويهدف هذا المجلس إلى تطوير إطارٍ عمليّ لاعتماد العملات الرقمية.

المبادرات العربية «الرقمية»

هناك العديد من المبادرات في مجال إصدار عملاتٍ رقمية، قُطرية أو غيرها؛ ولكن لا تزال في طور الإصدار التجريبي فقط، ولم تتحوّل إلى عملة قانونية (100 %)، كما أن إستخدامها في هذه المنطقة لا يزال محدوداً جداً، فمثلاً في يناير/ كانون الثاني 2019 نفَّذ البنك المركزي السعودي ومصـرف الإمارات العربية المتحدة المركزي مشـروع (عابر)، وهو أول عملة رقمية عربية، لا تنتمي للعملات الافتراضية المُشفَّرة، وذلك إختباراً لقابلية التشغيل البيني، ومنذ ذلك الوقت ولا تزال هذه العملة قيد التجريب، أو بالأحرى في مراحل التجربة الأولى؛ أي أنها لم تصدر بعد.. أما بقية الدول العربية فلا يزال العديد منها في طور البحث والدراسة لإصدار بنوكها المركزية لعملةٍ رقميةٍ خاصةٍ بها.

وقد يعود ذلك، نتيجة عدم توافر الدعم لتلك العملات من قبل البنوك المركزية والسلطات النقدية في هذه المنطقة؛ ولكن لا يزال هناك إمكانية لنموها في المستقبل القريب؛ مما يتطلّب من تلك البنوك السعي نحو مراقبة التطورات الحاصلة في هذه العملات من خلال عدسات متعددة التخصصات، والجمع بين تكنولوجيا المعلومات، وتحليل السياسات لدراسة آثارها المحتملة على سياسة المدفوعات والإشـراف والتنظيم، والسياسة النقدية، وتوفير الخدمات المالية، والاستقرار المالي، واتخاذ الإجراءات اللازمة للتعامل مع هذه العملات وآثارها.

العرب كوين.. عملة رقمية عربية

يراهن العديد من الخبراء والإقتصاديين العالميين على أن العملات الرقمية هي عملة المستقبل، والعالم العربي أمام تحدياتٍ كبيرة في هذا المجال، والخيار أمامه هو أن يذهب العالم العربي إلى إصدار عملةٍ رقميةٍ عربية، مما قد يكون ممكناً لتحقيق التكامل الإقتصادي، الذي طالما كان يطمح إليه، ولعلّ إصدار عملةٍ رقمية تُسمَّى (العرب كوين) على غرار تلك العملات الرقمية العالمية، لما فيه تسهيل المدفوعات بين دول الوطن العربي وتوحيدها، ويتضمن ذلك أيضاً إطلاق تكتلٍ اقتصاديٍّ عربي يقوم على إنشاء هيئة نقدٍ عربيةٍ موحدة، تصدر عملةً نقديةً عربية؛ سواءً أكانت نقديةً ملموسة (ورقية ومعدنية)، أو رقميةً (مستقرة أو افتراضية مُشفَّرة)، فإذا لم نتحد في اتحادٍ عربي واحد على أرض الواقع فيجب علينا على أقل تقدير أن نتحد رقمياً، وهذا هو أدنى مراتب الإتحاد رغم إلتقائنا كثيراً في العديد من العناصـر الرئيسية كالموقع والتاريخ والدين واللُّغة، بل والمصير المشترك.

المصارف الإسلامية في عصر الذكاء الاصطناعي: تحديات وفرص

المصارف الإسلامية في عصر الذكاء الاصطناعي:

تحديات وفرص

من المبادئ الأساسية للمصارف الإسلامية، التالي:

1 – عدم الفائدة (الربا): جميع التعاملات خالية من الفائدة.

2 – المشاركة في الربح والخسارة: العقود تعتمد على شراكات، مثل المضاربة والمشاركة.

3 – الأنشطة الحلال: تجنُّب الإستثمار في الأنشطة المحرّمة، مثل الكحول والمقامرة واليانصيب.

4 – أهمية العقود الشرعية: كالمُرابحة، الإجارة والسَلَم.

ومن تطبيقات الذكاء الاصطناعي في المصارف الإسلامية:

1 – إدارة وتحليل المخاطر: إستخدام الذكاء الإصطناعي لتقييم المخاطر المالية، بما يتماشى مع المعايير الشرعية.

2 – تحسين خدمة الزبائن: توفر الروبوتات الذكية خدمات إستشارية وفق الفتاوى الشرعية.

3 -الإمتثال الشرعي الآلي: تطبّق أدوات الذكاء الإصطناعي للتحقُّق من توافق المنتجات والخدمات مع الشريعة.

4 – التمويل الرقمي الإسلامي: تسهيل العمليات، مثل التمويل الجماعي الشرعي عبر المنصّات الرقمية.

ومن أبرز التحدّيات في تبنّي الذكاء الإصطناعي في مجال العمل المصرفي الاسلامي:

1 – التوافق الشرعي: ضمان توافق خوارزميات الذكاء الإصطناعي، مع المبادئ الشرعية.

2 – البنية التحتية التكنولوجية: الحاجة إلى إستثمارات كبيرة لتطوير أنظمة ذكاء إصطناعي متوافقة مع الشريعة.

3 – نقص الكفاءات: قلّة الخبراء الذين يجمعون بين المعرفة الشرعية والخبرة التقنية.

4 – الأمن السيبراني: حماية البيانات المالية والحفاظ على خصوصية الزبائن وعدم إنتهاك بياناتهم.

أما الفرص المستقبلية للمصارف الإسلامية، فهي:

1 -الابتكار في المنتجات المالية: تطوير منتجات جديدة، تواكب احتياجات العصر الرقمي مع الإلتزام بالشريعة.

2 – التوسُّع في الأسواق العالمية: إستخدام الذكاء الإصطناعي للوصول إلى جمهور أوسع في الأسواق غير الإسلامية.

3 – تعزيز الكفاءة التشغيلية: تقليل الكلف، وتحسين سرعة وكفاءة العمليات المصرفية.

4 – التعلُّم العميق والبيانات الضخمة: تحليل البيانات لفهم سلوكيات الزبائن، وتصميم حلول مبتكرة.

وأخيراً، المصارف الإسلامية أمام فرصة فريدة لتبنّي الذكاء الإصطناعي، مما يعزّز من قدرتها على المنافسة في السوق العالمية. ولتحقيق ذلك، يجب العمل على تجاوز التحدّيات المرتبطة بالتوافق الشرعي والبنية التحتية، والإستثمار في البحث والتطوير، مع التمسك بالمبادئ الإسلامية، مما يُمكن أن يُحدث نقلة نوعية في هذا القطاع.

أ.د. سعد العنزي

أستاذ إدارة الاعمال في جامعة بغداد- كلية الادارة والإقتصاد

هل سيستمر الشرق الأوسط صامداً في العام 2026؟

هل سيستمر الشرق الأوسط صامداً في العام 2026؟

بقلم الدكتور جهاد أزعور

مدير إدارة الشرق الأوسط وآسيا الوسطى في صندوق النقد الدولي

يُذكر العام 2025 كعام حافل بالصدمات والصمود، عام إتسم بعدم اليقين، ولكنه أيضاً عام إزدهار التكنولوجيا والأداء القياسي. فعلى رغم إرتفاع الرسوم الجمركية، والتشرذم الجيوسياسي، وتزايد حالة عدم اليقين في السياسات، حافظت التجارة العالمية والنشاط الإقتصادي على إستقرارهما في الإقتصادات المتقدمة والناشئة. ولم تتحقق الضغوط التضخُّمية التي كان يخشى منها كثيرون، وظلّت الأسواق المالية مستقرّة إلى حدٍ كبير، بينما ساهم إزدهار التكنولوجيا في تحقيق أداء قياسي للأسواق.

لقد كانت قدرة منطقة الشرق الأوسط وشمال أفريقيا على الصمود لافتة للنظر بشكل خاص. فبالإضافة إلى الرياح المعاكسة العالمية، واجه العديد من إقتصادات المنطقة صدمات داخلية حادة، تمثّلت في تصاعد الصراعات في الصيف الماضي، وعام آخر من الأحداث المناخية المتطرّفة، مثل الجفاف في شمال أفريقيا، وإستمرار التراجع عن حزم التحفيز المالي التي تم إعتمادها خلال فترة جائحة «كورونا». ومع ذلك، حافظ النمو على مستواه.

وتساعد عوامل عدة في تفسير هذه النتيجة، فقد قلّلت محدودية التبادل التجاري مع الولايات المتحدة من التأثير المباشر للرسوم الجمركية المرتفعة. كما ساهم ارتفاع إنتاج النفط، عقب قرارات منظمة «أوبك+»، بإلغاء تخفيضات الإنتاج الطوعية التي بلغت 2.2 مليون برميل يومياً منذ نوفمبر (تشرين الثاني) 2023، في دعم المصدّرين، في حين إستفاد المستوردون من إنخفاض أسعار الطاقة.

وبالإضافة إلى ذلك، خفّفت التحويلات المالية المرتفعة، وتدفقات السياحة القوية، ومرونة الطلب المحلي من الأثر السلبي لهذه التحدّيات.

لكن هل سيستمر هذا الوضع؟ مع بداية العام 2026، يبقى السؤال الرئيس: هل كان من الممكن الحفاظ على هذه المرونة؟

ويبقى صندوق النقد الدولي متفائلاً بحذر، إذ يُتوقع أن يرتفع النمو في منطقة الشرق الأوسط وشمال أفريقيا ليصل إلى نحو 3.7 % في العام 2026 مقارنة بـ3.2 % في العام 2025، مدعوماً بزيادة إنتاج النفط، والطلب المحلي القوي، والإصلاحات المستمرة. لكن يجب التريّث في هذا التفاؤل، إذ إن هناك 5 مخاطر على الأقل تستدعي الإنتباه.

أولاً: آثار عدم اليقين نادراً ما تظهر في السياسات بشكل فوري، إذ يشير العديد من الأدلة التجريبية، بما في ذلك أبحاث صندوق النقد الدولي، إلى أن آثار عدم اليقين على الإستثمار، والتوظيف، والإستهلاك، غالباً ما تظهر بعد فترة طويلة. وإذا إستمر عدم اليقين العالمي، فإنه قد يؤدي إلى تقليص الناتج المحلي الإجمالي العالمي بنسبة تصل إلى 5 % في حلول العام 2027.

وقد تكون بعض العوامل المؤقتة، مثل زيادة الواردات وتراكم المخزونات، قد أخفت التأثير الحقيقي في العام 2025، لكن مع تلاشي هذه التأثيرات قد يصبح تأثيرها السلبي على النشاط الإقتصادي العالمي وعلى إقتصادات منطقة الشرق الأوسط وشمال أفريقيا أكثر وضوحاً.

ثانياً: لقد شكّل ازدهار الذكاء الإصطناعي عاملاً موازناً قوياً لصدمات هذا العام، فقد أدّت التقييمات المرتفعة للأسهم وتدفقات الإستثمارات الكبيرة إلى القطاعات المرتبطة بالذكاء الإصطناعي إلى دعم الثقة العالمية.

وقد إستثمر العديد من اقتصادات المنطقة، ولا سيما دول الخليج، بكثافة في تبنّي الذكاء الإصطناعي والبنية التحتية للبيانات، مستفيدة من وفرة الأراضي، ورأس المال، والطاقة المتجدّدة الرخيصة نسبياً. ولكن تزايد المخاوف حيال الإفراط في التفاؤل يثير تساؤلات حول كيفية تأثير تصحيح السوق على المنطقة.

وثالثاً: في حين يُتوقع أن تظل معدلات التضخم منخفضة، وأن تنخفض أسعار الفائدة في الاقتصادات المتقدمة الكبرى، فإن الأوضاع المالية العالمية قد تشهد تشديداً غير متوقّع.

فمن المتوقع أن تظل إحتياجات التمويل الإجمالية لدول منطقة الشرق الأوسط وشمال أفريقيا عند مستويات مرتفعة للغاية في العام 2026. ومع وصول الديون العامة في الإقتصادات المتقدّمة إلى مستويات قياسية جديدة، فإن العلاوات المرتفعة على الأجل الطويل قد تؤدي إلى زيادة أسعار الفائدة العالمية، وسيمثل تراجع تدفقات رأس المال اختباراً صعباً للدول التي لديها إحتياجات كبيرة لإعادة التمويل واحتياطيات محدودة.

رابعاً: تظل أسواق النفط سلاحاً ذا حدين، ففي العام 2025، دعمت ديناميكيات النفط كلاً من المصدّرين والمستوردين. وبالتطلُّع إلى المستقبل، فإن الأسعار قد ترتفع إذا كانت الطلبات على الوقود الأحفوري أقوى من المتوقع، أو إذا تسبّبت التوترات الجيوسياسية في تعطيل الإمدادات.

وفي المقابل، سيؤدي أي إنخفاض حاد في الأسعار إلى الضغط على المصدرين، حتى مع توقعات بإنخفاض فوائض الحساب الجاري في دول مجلس التعاون الخليجي على المدى المتوسط. لذا، فإن إدارة التقلبات ستظل أمراً بالغ الأهمية.

وخامساً: تظل الجغرافيا السياسية تلقي بظلالها. ففي نهاية العام 2025، ظهرت علامات أولية على التقدُّم نحو السلام وإعادة الإعمار في بعض أجزاء المنطقة، بما في ذلك سوريا. لكن التعافي من النزاع يظل هشّاً ومعقّداً، وسيكون تعزيز السلام، وإعادة بناء المؤسسات، وضمان الدعم الخارجي المستمر، عوامل حاسمة لتحقيق تعافٍ مستدام.

وفي هذا السياق، ليس لدى صانعي السياسات خيار سوى إتباع نهج اقتصادي كلي حذر في العام 2026، إذ يُوفر الزخم الحالي نافذة لإعادة بناء الإحتياطات المالية والخارجية، خصوصاً في ظل محدودية الموارد المتاحة. ويُعدّ تعزيز الأطر المالية ودعم مصداقية السياسات النقدية من أهم وسائل الحماية من الصدمات المستقبلية.

وعلى المدى المتوسط، تظل الإصلاحات الهيكلية أمراً لا غِنى عنه، وسيكون تسريع تنمية القطاع الخاص، والحدّ من هيمنة الشركات المملوكة للدولة، وتعزيز الشمول المالي، وتنويع أنماط التجارة، عوامل أساسية لخلق فرص العمل وتحقيق نمو شامل.

وسيتطلّب الإستعداد لعصر الذكاء الإصطناعي الاستثمار في البنية التحتية الرقمية، واللوائح التنظيمية، ورأس المال البشري. كما أن الإصلاحات في سوق العمل، ولا سيما تلك التي تعالج البطالة بين الشباب، هي أمر عاجل بالقدر عينه.

لقد أظهرت منطقة الشرق الأوسط وشمال أفريقيا مرونة إستثنائية، والتحدي الآن يكمن في تحويل الإستقرار قصير المدى إلى قوة دائمة. وإذا نجح صانعو السياسات في بناء الإحتياطات وتحديث الأطر السياسية، فقد يُذكر العام 2026 ليس بإعتباره عاماً آخر من المرونة فحسب، ولكن كنقطة تحوُّل.