(الإقتصادية)-23/02/2026

تحتل تايوان موقعاً متزايد الأهمية في قلب الاقتصاد العالمي، حيث تتصدر طفرة الذكاء الاصطناعي، وتقع في بؤرة توترات جيولوجية وجيوسياسية حساسة، فيما تواجه منتجة معظم أشباه الموصلات المتقدمة في العالم ضغوطاً متصاعدة من بر الصين الرئيسي، إلى جانب تنامي انعدام اليقين بشأن الدعم الأمريكي. ورغم أن شبح الحرب لا يلوح في الأفق القريب، فإن اندلاعها، إن وقع، كفيل بإحداث صدمة هائلة في الاقتصاد العالمي.

في هذا التقرير، ترسم “بلومبرغ إيكونوميكس” خمسة مسارات محتملة لكيفية تطور التوترات في مضيق تايوان، تمتد من سيناريو الحرب إلى احتمالات التقارب، مع نمذجة الانعكاسات الاقتصادية لكل مسار. وفي أسوأ السيناريوهات، سيكلف الصراع الأميركي الصيني حول تايوان الاقتصاد العالمي نحو 10.6 تريليون دولار، أي قرابة 9.6% من الناتج المحلي الإجمالي العالمي، خلال عامه الأول فقط، متجاوزاً تداعيات جائحة كوفيد-19 والأزمة المالية العالمية 2007-2009.

النتائج الأولية المحتملة للصراع الأمريكي الصيني حول تايوان

يمكن أن تقيّد الحرب الأميركية الصينية بشأن تايوان بشدة إمدادات أشباه الموصلات المنطقية عالمياً، وهي عنصر حيوي يدخل في تصنيع كل شيء تقريباً، من السيارات والطائرات إلى مراكز بيانات الذكاء الاصطناعي والهواتف الذكية.

يُرجح أيضاً أن ينهار التبادل التجاري بين القوتين العظميين وشركائهما المقربين، مع تعطل حركة الشحن عبر أحد أكثر الممرات البحرية ازدحاماً في العالم. كما قد تتعرض الأسواق العالمية، التي باتت رهانات الذكاء الاصطناعي المتفائلة محركاً رئيسياً لها، لهزات حادة، في وقت تتكبد فيه الصناعات المعتمدة على رقائق تايوان، بما فيها الهواتف الذكية والحواسيب والسيارات، خسائر جسيمة.

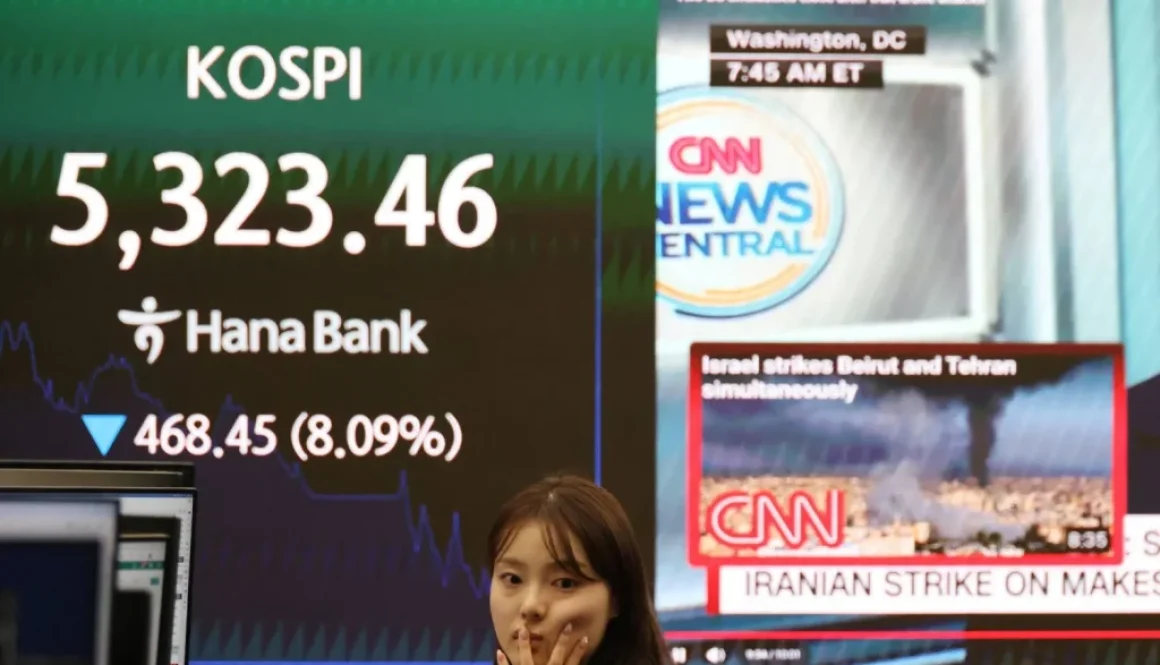

كما أن الضرر سيكون عالمياً، إذ سيتعرض اقتصاد تايوان لضربة قاصمة. وتُظهر تقديراتنا أن الناتج المحلي الإجمالي للصين سينكمش بنسبة 11% وللولايات المتحدة بنسبة 6.6% خلال العام الأول. وإلى جانب أطراف النزاع الرئيسية، قد ينخفض الناتج المحلي الإجمالي للاتحاد الأوروبي بنسبة 10.9%، وللهند 8%، والمملكة المتحدة 6.1%. أما الاقتصادات الأقرب إلى ساحات القتال، فقد تواجه كوريا الجنوبية خسارة تصل إلى 23% من ناتجها المحلي الإجمالي، واليابان 14.7%.

وهناك سيناريوهات أخرى محتملة، فقد تلجأ الحكومة الصينية إلى الضغط على تايوان عبر فرض حصار، أو قد يتجه الجانبان، في سيناريو متفائل لكنه ضعيف الاحتمال، نحو تهدئة العلاقات.

تايوان بين الرقائق والصراع الجيوسياسي

كشفت أزمة نقص أشباه الموصلات التي عصفت بالأسواق مع إعادة فتح الاقتصادات عقب إغلاقات جائحة “كوفيد-19” في عام 2020 مدى أهمية الرقائق بالنسبة للاقتصاد العالمي. إلا أن أي اضطراب يصيب مضيق تايوان من شأنه إحداث صدمة تفوق تلك التجربة بكثير.

تنتج تايوان 62% من أشباه الموصلات المنطقية الأكثر تقدماً في العالم، إلى جانب دورها المحوري في تصنيع الرقائق التقليدية. وعالمياً، يقع 5.3% من الإنتاج ذي القيمة المضافة ضمن قطاعات تعتمد على الرقائق كمدخلات مباشرة في الإنتاج، بما يعادل قرابة 6 تريليونات دولار.

تستحوذ شركة “تايوان سيميكوندوكتور مانوفاكتشورينغ” (TSMC) على 70% من إيرادات المسابك العالمية، وتزود عملاء مثل “أدفانسد مايكرو ديفايسز” (AMD) و”أبل” (Apple) و”برودكوم” (Broadcom) و”إنفيديا” (Nvidia) و”كوالكوم” (Qualcomm). ولا يقتصر إنتاج أشباه الموصلات في تايوان على “تايوان سيميكوندوكتور مانوفاكتشورينغ” وحدها، إذ تلعب شركات مثل “يو إم سي” (UMC) و”بي إس إم سي” (PSMC) دوراً بارزاً في تصنيع أشباه الموصلات ذات العقد الناضجة، ما يعزز موقع الجزيرة كمصدر أساسي لرقائق السيارات والقطاعات الصناعية والاستهلاكية.

تنعكس هذه الهيمنة على الأسواق المالية؛ إذ تشكل كبرى شركات التكنولوجيا الأميركية أكثر من 30% من وزن مؤشر “إس آند بي 500″، وكانت المحرك الرئيسي للحصة الأكبر من مكاسب الأسواق خلال السنوات الأخيرة. وتبلغ القيمة السوقية المجمعة لأكبر عشرة عملاء لشركة “تايوان سيميكوندوكتور مانوفاكتشورينغ”، رائدة صناعة الرقائق في تايوان، ما يصل إلى 14 تريليون دولار.

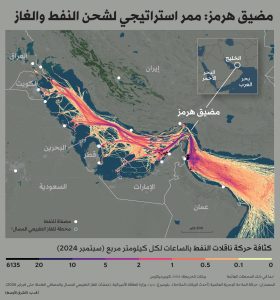

كما يشكل مضيق تايوان شرياناً حيوياً للتجارة العالمية، إذ عبرته قرابة نصف أساطيل الحاويات في العالم وأكثر من خُمس التجارة البحرية العالمية (أي ما يعادل 2.45 تريليون دولار) خلال عام 2022.

من منظور استراتيجي، تُعدّ تايوان اختباراً حاسماً لقوة الولايات المتحدة ومصداقيتها في آسيا، فأي تردد من واشنطن لن يمر دون أن يرصده الحلفاء من سيؤول إلى كانبرا. وتتموضع الجزيرة أيضاً كحلقة محورية في سلسلة الجزر الأولى الممتدة من اليابان إلى الفلبين، والتي يُنظر إليها كحاجز أمام النفوذ العسكري الصيني.

وسياسياً، يحافظ سكان تايوان، البالغ عددهم 23 مليون نسمة، على نموذج ديمقراطي نشط، لتصبح الجزيرة رمزاً لما هو على المحك في التنافس الأوسع بين الأنظمة المنفتحة والاستبدادية.

كيف اختل ميزان القوة العسكري في تايوان؟

في عام 1979، حين قطعت الولايات المتحدة علاقاتها الرسمية مع تايبيه لصالح إقامة علاقات دبلوماسية مع بكين، ساد اعتقاد بأن الصين ستنجح في ضم تايوان. غير أن الواقع الذي ترسخ لاحقاً كان وضعاً قائماً هشاً، استند إلى أربع ركائز رئيسية: التفوق العسكري الأميركي، والتزام غامض بالدفاع عن الجزيرة، وصبر بكين الاستراتيجي إزاء إعادة التوحيد، إضافة إلى موازنة تايبيه لهويتها وعلاقتها بالصين، فضلاً عن تعميق الروابط الاقتصادية والثقافية عبر المضيق.

لكن هذه الركائز بدأت تتآكل. فلم تعد الولايات المتحدة تتمتع بتفوق عسكري حاسم على الصين، فيما باتت بكين أقل استعداداً لانتظار مسار إعادة التوحيد وفق شروطها، وأكثر قدرة على فرض الوقائع. وفي المقابل، رسخت ديمقراطية تايوان هوية مميزة على نحو متزايد.

وخلال أزمة مضيق تايوان الثالثة عام 1996، أرسلت الولايات المتحدة حاملة طائرات عبر المضيق، في إشارة قوية إلى الصين. إلا أن مثل هذه الخطوة ستبدو اليوم أقل تأثيراً بكثير، في ظل امتلاك الصين ثلاث حاملات طائرات، إلى جانب ترسانة من الصواريخ الباليستية التي يُشار إليها غير رسمي باسم “قاتلات حاملات الطائرات”. وهذا يعكس مدى تقدم قدرات الجيش الصيني، وتحويله إلى ما يصفه البنتاغون بقوة نِدية.

تفوقت الصين على الولايات المتحدة في تشييد أكبر أسطول بحري في العالم، وهو عامل حاسم في بسط النفوذ عبر المضيق أو منع الأساطيل الأخرى من الاقتراب منه. وحتى في ميدان الحرب تحت سطح البحر، حيث احتفظت واشنطن تاريخياً بأفضلية نسبية، تتجه بكين لامتلاك أسطول غواصات أكبر بحلول الفترة بين 2030 و2035.

يُرجح عامل الجغرافيا كفة الصين أيضاً. ففي أي نزاع حول تايوان، ستقاتل القوات الصينية ضمن نطاقها الجغرافي القريب، بينما ستضطر السفن والطائرات الأميركية إلى عبور آلاف الأميال، ما يطيل خطوط الإمداد ويعقّد العمليات العسكرية.

تشمل القدرات الصينية المتقدمة طائرات شبح وصواريخ فرط صوتية، إلى جانب توسع سريع في مجالات أخرى. كما استثمرت بكين بكثافة في قدرات الحرب الفضائية والعمليات السيبرانية الهجومية المصممة لاستغلال نقاط الضعف الأميركية، واعتمادها على الأنظمة الفضائية.

تتيح القاعدة الصناعية الضخمة للصين إنتاج السفن والصواريخ وأنظمة التسليح الأخرى بوتيرة أسرع وعلى نطاق أوسع من الولايات المتحدة، ما يشير إلى قدرتها على تحمل صراع عالي الكثافة لفترة أطول، حتى مع تكبد خسائر فادحة.

تبدو المقارنة مع تايوان أكثر وضوحاً. ففي عام 2003، أشارت تقديرات البنتاغون إلى أنه رغم التفوق العددي للجيش الصيني، احتفظ سلاحا الجو والبحرية في تايوان بتفوق نوعي. أما اليوم، فيتمتع الجيش الصيني بتفوق ساحق كمّاً ونوعاً على نظيره التايواني.

تبدل الطموحات تجاه تايوان

في عام 1950، كانت الصين تلتقط أنفاسها بعد سنوات من الحرب، فيما خضعت تايوان للأحكام العرفية وهي تحلم باستعادة البر الرئيسي، بينما سعت الولايات المتحدة إلى ترسيخ نفوذها في آسيا. وبعد مرور ثلاثة أرباع قرن، تبدلت طموحات كل دولة بشكل جوهري.

تعتقد الصين اليوم أنها في ذروة قوتها، ويتزايد نفاد صبرها إزاء مسار إعادة التوحيد. وفي المقابل، تتمسك تايوان بهوية مميزة متجذرة في نظامها الديمقراطي. أما الولايات المتحدة، التي أنهكتها عقود من الحروب وأعباء قيادة النظام العالمي، فباتت تعيد النظر في حدود التزاماتها الخارجية.

منذ توليه السلطة، كثف الرئيس الصيني شي جين بينغ الضغوط على تايوان. وكحال أسلافه، يعتبر شي أن إعادة التوحيد مسألة محورية، لا لإرثه السياسي فحسب، بل بوصفها ركيزة أساسية في شرعية الحزب الشيوعي ونهضة الصين. ويرى أن تركيز الحكومة السابق على الحوافز الاقتصادية لم يحقق النتائج المرجوة، ما دفعه إلى تبني أدوات أكثر صرامة، شملت تكثيف التحركات العسكرية حول الجزيرة، واستمالة ما تبقى من حلفائها الدبلوماسيين، وعرقلة مشاركتها في المحافل الدولية.

ورغم المكانة التي يتمتع بها شي كأقوى زعيم صيني منذ عقود، فإنه يواجه قيوداً لا واضحة، من تباطؤ الاقتصاد الصيني، إلى قوات مسلحة لم تُختبر بشكل كبير ولا تزال تعاني من مشكلات فساد، فضلاً عن بيئة دولية معقدة تتسم بعلاقة غير متوقعة وغالباً متوترة مع الولايات المتحدة. وتحدّ هذه العوامل، في المرحلة الراهنة، من قدرته على المضي بسياسات أكثر تشدداً تجاه تايوان.

من منظور شي، تبدو تايوان وكأنها تنزلق بعيداً عن المدار الصيني، وهو تصور تعززه الانتصارات الانتخابية المتكررة للحزب الديمقراطي التقدمي، المعروف تاريخياً بميله إلى الاستقلال، إلى جانب استطلاعات رأي تُظهر أن غالبية السكان يُعرفون أنفسهم بوصفهم تايوانيين لا صينيين. ورغم أن الحزب، بقيادة الرئيس لاي تشينغ-تي، تجنب إلى حد كبير الدفع نحو إعلان الاستقلال رسمياً، فإنه يظل شديد الحذر من الحكومة الصينية ومتمسكاً بالحفاظ على الوضع القائم في تايوان.

ورغم الشكوك العامة تجاه الصين، تواجه إدارة لاي قيوداً سياسية صارمة. فالحزب الديمقراطي التقدمي لا يمتلك تفويضاً يتيح زيادات كبيرة في الإنفاق الدفاعي أو تنفيذ إصلاحات لتعزيز الردع عبر المضيق. كما يهيمن حزب الكومينتانغ المعارض، الذي يُفضل نهجاً أكثر انفتاحاً تجاه بكين، على البرلمان، ويعارض رفع موازنات الدفاع. ويعطي كثير من الناخبين أولوية للإنفاق الاجتماعي على حساب التوسع العسكري، ويُفضلون فترات تجنيد أقصر، ما يضيّق هامش المناورة أمام لاي في الاستعداد لأي سيناريو تصعيد محتمل.

ضبابية الموقف الأمريكي ترفع مخاطر الصراع

يزداد المشهد تعقيداً بوجود رئيس أميركي غير تقليدي سبق أن شكك في جدوى الدفاع عن تايوان. فخلال حملته الانتخابية عام 2024، قال الرئيس دونالد ترمب إن على تايوان “دفع تأمين” مقابل حمايتها. ومع عودته إلى البيت الأبيض، عاد إلى التأكيد العلني على النهج الأميركي التقليدي القائم على “الغموض الاستراتيجي”، متجنباً أي التزامات صريحة، دون دلائل على تبدد شكوكه الشخصية.

تاريخياً، شكل الكونغرس الأميركي الركيزة الأساسية لالتزام واشنطن تجاه تايبيه، محافظاً على مظلة أمنية حتى بعد قطع السلطة التنفيذية العلاقات الرسمية. غير أن هيمنة حلفاء ترمب الجمهوريين على الكونغرس تثير تساؤلات حول مدى استعداد المشرعين لمواجهة أي مسعى لتقليص الدعم الأميركي لتايوان.

وتُفضي هذه المعطيات إلى وضع قائم أكثر هشاشة وتوتراً في مضيق تايوان. فمنذ تولي لاي منصبه، سجل مؤشر أمن تايوان، الذي يقيس حدة الاحتكاك الجيوسياسي عبر النشاط العسكري الصيني والخطاب الرسمي، ارتفاعاً ملحوظاً مقارنة بالعامين السابقين، وإن ظل دون الذروة المسجلة تقريباً في أغسطس 2022، حينما زارت رئيسة مجلس النواب الأميركي آنذاك نانسي بيلوسي تايوان. وتبقى الطلعات المتكررة للطائرات الحربية الصينية داخل منطقة تحديد الدفاع الجوي التايوانية مؤشراً مرئياً ومقلقاً على مدى احتدام الوضع.

هل يعني ذلك أن الحرب باتت وشيكة؟ على الأرجح لا. فالجيش الصيني يحرز تقدماً مطرداً نحو امتلاك القدرة على فرض السيطرة على تايوان بالقوة، إلا أن القيادة الصينية لا تزال ترى أن شن هجوم شامل ينطوي على مخاطر جسيمة في الوقت الراهن على الأقل. وقد تتمكن بكين من إرباك دفاعات تايوان، لكن أي تدخل أميركي، إن حدث، قد يحول دون تحقيق نصر حاسم بالنسبة لبكين. وسيشكل أي فشل في الغزو ضربة كارثية للحزب الشيوعي الذي ربط شرعيته بمشروع إعادة التوحيد.

مع ذلك، تتزايد مخاطر الصراع باستمرار. فكلما تعاظمت قوة الصين وبدا أن تايوان تبتعد أكثر عن فلكها، تآكل صبر بكين. ومع تقارب تحركات القوات الصينية والتايوانية، ترتفع احتمالات أن يشعل خطأ واحد مواجهة أوسع نطاقاً.

سيناريوهات مضيق تايوان

نرسم خمسة مسارات محتملة لتطور العلاقات عبر المضيق خلال السنوات الخمس المقبلة، تتدرج من غزو صيني قد يستدرج الولايات المتحدة إلى صراع، وصولاً إلى احتمال تقارب بين تايبيه وبكين. ولكل سيناريو، نعتمد مجموعة من النماذج التحليلية لقياس أثره على الناتج المحلي الإجمالي للاقتصادات الكبرى وعلى الاقتصاد العالمي عبر ثلاث قنوات رئيسية: اضطرابات سلاسل توريد أشباه الموصلات، والصدمات التجارية الناجمة عن تعطل الشحن وفرض العقوبات، إضافة إلى تقلبات الأسواق المالية.

يستند تقييم اضطرابات سلاسل التوريد إلى بيانات التجارة بالقيمة المضافة الصادرة عن منظمة التعاون الاقتصادي والتنمية لعام 2022. ويبدأ التحليل بتقدير حجم نقص الرقائق وتأثيره المباشر على القطاعات التي تعتمد على أشباه الموصلات كمدخلات إنتاج، بما يشمل الحواسيب والإلكترونيات والمنتجات البصرية والمعدات الكهربائية والآلات والمعدات والسيارات والمقطورات وأنصاف المقطورات ومعدات النقل الأخرى. بعد ذلك، تُستخدم جداول المدخلات والمخرجات لمنظمة التعاون الاقتصادي والتنمية لاحتساب الآثار غير المباشرة التي تمتد إلى قطاعات أخرى، مثل تراجع إنتاج المعادن في حال تباطؤ صناعة السيارات.

اختناقات الرقائق العالمية

تستند تقديرات الطاقة الإنتاجية لأشباه الموصلات حسب بلد المنشأ، والمخاطر التي تواجه سلسلة القيمة الأوسع للرقائق، إلى بيانات “بلومبرغ إنتليجنس” وبحث أجرته مجموعة “بوسطن كونسلتينغ غروب” (Boston Consulting Group) ورابطة صناعة أشباه الموصلات لعام 2024. ووفق بيانات الطاقة الإنتاجية المتاحة اعتباراً من عام 2024، فإن فقدان الوصول إلى إنتاج تايوان سيؤدي إلى تقليص الإمدادات العالمية من الرقائق المنطقية المتطورة بنسبة 62%، ومن الرقائق الأقل تطوراً بنسبة 31%.

في سيناريو الحرب، يُفترض أن الصين توقف صادراتها أيضاً، ما يعني خروج 32% من الطاقة العالمية للرقائق ذات العُقد الناضجة والتقليدية من السوق. وفي ظل هذا السيناريو، تؤدي ضوابط التصدير واضطرابات الشحن وفقدان الوصول إلى المواد وعمليات التغليف التايوانية إلى تعميق اختلالات الإنتاج داخل الصين وخارجها، ما يفاقم حدة النقص.

ويستخدم خبراء سلاسل التوريد مصطلح “المسمار الذهبي” لوصف مكون بالغ الأهمية يؤدي غيابه إلى شلل كامل في الإنتاج. وتعكس سيناريوهات الحرب والحصار هذه الديناميكية، إذ يُفترض أن يتراجع إنتاج القطاعات المعتمدة على الرقائق بالتوازي مع انخفاض إمداداتها.

في حال فرض حصار، يؤدي تقييد الوصول إلى إنتاج الرقائق في تايوان إلى خفض إنتاج الإلكترونيات المتقدمة، مثل الهواتف الذكية، بنسبة 60%، كما يقلص إنتاج القطاعات التي تعتمد على الرقائق الأقل تقدماً، بما في ذلك السيارات والإلكترونيات المنزلية، بنسبة 30%. أما في سيناريو الحرب، حيث تتفاقم الصدمة بفعل ضوابط التصدير واضطرابات الشحن، فيتراجع الإنتاج خارج الصين بنسبة 75% في الإلكترونيات المتقدمة وبنسبة 65% في القطاعات الأخرى. ورغم أن ضوابط التصدير الصينية قد تخفف من وقع الصدمة على صناعتها المحلية، فإن اضطرابات سلاسل التوريد تظل كفيلة بإحداث عجز بنسبة 30% في إمدادات الرقائق التي تصل إلى قطاع التصنيع.

يمكن أن تختلف النتائج تبعاً للظروف. فمخزون الرقائق والمواد قد يحد من وطأة الصدمة، في حين أن الاعتماد على رقائق تايوانية يصعب استبدالها قد يفاقم الأثر. وفي أسوأ الأحوال، إذا توقف الإنتاج في جميع القطاعات المعتمدة على الرقائق، فإن الخسارة التي تلحق بالناتج المحلي الإجمالي العالمي في حالة الحرب ستتجاوز 15%.

كيف تضرب العقوبات واضطرابات الشحن التجارة العالمية؟

تتخذ الصدمات التجارية مسارين رئيسيين: عقوبات متبادلة بين الصين والولايات المتحدة وحلفائها، واضطرابات الشحن المرتبطة بالعمليات العسكرية في سيناريو الحرب. ويُحدد حلفاء الولايات المتحدة استناداً إلى حصص التجارة والروابط التعاهدية والتقدير التحليلي، وهم أستراليا وكندا والرابطة الأوروبية للتجارة الحرة والاتحاد الأوروبي واليابان والمكسيك وكوريا الجنوبية والمملكة المتحدة.

في حال اندلاع حرب بين الولايات المتحدة والصين، يُفترض توقف التجارة بينهما، بما يعادل تراجعاً بنسبة 100% في التبادل التجاري الثنائي. أما في سيناريو الحصار، فيُفترض فرض رسوم جمركية متبادلة بنسبة 50%، مقابل 25% في سيناريو تصاعد التوترات. كذلك يقلص حلفاء الولايات المتحدة تجارتهم مع الصين عبر فرض رسوم بنسبة 50% في حالة الحرب، و25% في حالة الحصار، و5% في سيناريو التوترات المتزايدة، لترد الصين بإجراءات مماثلة.

وتتنوع أدوات السياسة الاقتصادية المستخدمة بين عقوبات مالية وحظر تصدير وقيود على الاستثمار، فيما تُستخدم صدمات الرسوم الجمركية كبديل تمثيلي لهذه الأدوات.

لرصد اضطرابات الشحن، يُفترض تضرر طاقة الموانئ في الصين واليابان وكوريا ورابطة دول جنوب شرق آسيا (آسيان). ولتحويل هذه الاضطرابات إلى صدمات تجارية، يُعتمد على دراسة أعدها فيرشور وكوكس وهول (2022)، والتي تستند إلى نموذج عالمي واسع النطاق للنقل البحري يقدّر حصة كل تدفق تجاري ثنائي على مستوى القطاعات، سواء كان صادراً من ميناء معين، أو مُعاداً شحنه عبره، أو مستورداً إليه. وتشمل هذه التقديرات نحو 200 دولة أو منطقة، و11 قطاعاً، و1380 ميناءً. ومن خلال حصر البيانات بالموانئ المتأثرة في سيناريو الحرب، تتضح خريطة التدفقات التجارية العالمية المعرضة للاضطراب.

ويُقدّر أثر اضطراب التجارة على النشاط الاقتصادي على مستوى القطاعات باستخدام بيانات التجارة بالقيمة المضافة لمنظمة التعاون الاقتصادي والتنمية، مع التركيز على كيفية انعكاس فقدان الصادرات على الإنتاج المحلي. وتُدمج هذه الصدمات الطلبية مع صدمات إمدادات أشباه الموصلات، مع الاحتفاظ بالأثر الأكبر لكل قطاع، ثم تُجمع لاستخلاص تأثيرها النهائي على الناتج المحلي الإجمالي.

أما الصدمات المالية، فيجري تقديرها باستخدام نموذج متجه الانحدار الذاتي العالمي القائم على المنهج البيزي، الذي طوره بوك وفيلدكيرشر وهوبر (2020)، معززاً بأسعار الأسهم الحقيقية اللوغاريتمية وفق منهجية محادس وريسي (2020). ويُصور عدم اليقين المالي على أنه صدمة عالمية لمؤشر التقلبات (VIX)، بواقع خمسة انحرافات معيارية في سيناريو الحرب، على غرار القفزة التي أعقبت الغزو الروسي لأوكرانيا عام 2022، وبواقع انحرافين معياريين في سيناريو الحصار.

وفي ظل الانكشاف الكبير للأسواق على موجة التفاؤل المرتبطة بالذكاء الاصطناعي، والدور المحوري لتايوان في إنتاج الرقائق، فإن أي أزمة في مضيق تايوان قد تطلق صدمة مالية أشد مما تعكسه تقديرات النموذج.

أكثر سيناريو مُرجح للحرب في تايوان

تتعدد سيناريوهات الاشتعال المحتملة للصراع، إلا أن أحدها يظل الأكثر ترجيحاً. فإذا رأت بكين أن تايوان تقترب من إعلان الاستقلال، أو تتخذ خطوات من شأنها تكريس انفصال دائم عن الصين، فقد يُقدم القادة الصينيون على شن هجوم شامل، رغم ما ينطوي عليه من مخاطر.

حتى الآن، تبقى احتمالات هذا المسار محدودة، في ظل حذر الحكومة الصينية من خيار الغزو واعتمادها مجموعة متنوعة من أدوات الضغط دون الانزلاق إلى حرب. إلا أن تنامي القدرات العسكرية للصين واحتدام التوترات في مضيق تايوان قد يرفعان من جاهزية بكين لاستخدام هذه الأدوات.

إليك الكيفية التي قد يتطور بها غزو صيني لتايوان:

قد يبدأ الهجوم الأولي بإنذار محدود. فرغم أن الصين ستحتاج إلى حشد قوات كبيرة لتشكيل أسطول غزو، فإنها قد تلجأ إلى إخفاء هذا الحشد أو تنفيذه تحت ذرائع مضللة. كما أن النشاط العسكري الصيني المعتاد قرب تايوان، وآلاف الصواريخ التي تمتلكها الصين ضمن مدى الضرب، إضافة إلى غموض آليات صُنع القرار، كلها عوامل تُعقّد القدرة على رصد المؤشرات المبكرة لأي هجوم وشيك.

من المرجح أن تستهل الصين العمليات بحملة ضربات مكثفة ضد تايوان، وربما تمتد إلى القوات والقواعد الأميركية القريبة، في محاولة لردع واشنطن عن التدخل. وقد تُلحق هذه الضربات أضراراً بالقدرات العسكرية الأميركية، لكنها تحمل في الوقت نفسه مخاطر ارتدادية، إذ قد تدفع الولايات المتحدة وحلفائها الذين يستضيفون قوات أميركية، مثل اليابان، إلى الانخراط المباشر في النزاع.

وتعني الكثافة السكانية لتايوان أن كثيراً من الأهداف العسكرية تقع قرب مراكز اقتصادية رئيسية. وحتى مع اعتماد استهداف دقيق، قد يصبح إلحاق أضرار جانبية بمنشآت تصنيع أشباه الموصلات أمراً يصعب تجنبه. كما قد تلجأ الصين إلى شن هجمات سيبرانية واسعة النطاق على تايوان أو قطع الكابلات البحرية لتعطيل البنية التحتية الحيوية، بما يحرم المصانع من الخدمات الأساسية. وقد يُحجم المهندسون بدورهم عن العمل أثناء حصار الجزيرة.

الحصار والتدخل الأمريكي.. تصعيد مفتوح

ومن المرجح أيضاً أن تفرض الحكومة الصينية حصاراً على تايوان لمنع الفرار أو وصول التعزيزات، ما سيؤدي إلى توقف الصادرات من الجزيرة، وخنق وصولها إلى إمداداتها الأساسية، وشل حركة الشحن عبر مضيق تايوان.

ولا يُعدّ التدخل الأميركي أمراً مضموناً، لكن إذا حدث، فمن المرجح أن يُطيل أمد القتال ويُوسع نطاقه. فبدون دعم أميركي، قد تُستنزف دفاعات تايوان على الأرجح سريعاً. أما في حال التدخل، فقد تتمكن الجزيرة من الصمود لفترة أطول بكثير، محولةً ما كانت بكين تطمح لأن يكون حملة قصيرة وحاسمة إلى صراع طويل الأمد.

ومن المرجح أن تتصارع القوات الأميركية والصينية للسيطرة على الممرات البحرية الرئيسية في آسيا، ما يزيد من اضطراب حركة التجارة البحرية. كما أن اندلاع حرب بين القوتين سيُفضي على الأرجح إلى قطيعة اقتصادية، مع تعلييق الجانبين العلاقات التجارية والاستثمارية والضغط على الحلفاء لاتخاذ خطوات مماثلة.

وبالنظر إلى كثرة المتغيرات، يصعب التنبؤ بدقة بمدة النزاع. ومع أخذ شدة القتال، وضيق العمق الجغرافي لتايوان، ومحدودية المخزونات، خصوصاً لدى الجانب الأميركي، في الحسبان، يبدو أن استمرار الصراع لأشهر عدة سيناريو واقعي. ولأغراض التبسيط والمقارنة مع التقارير الجيوسياسية الأخرى، يُفترض في هذه التقديرات أن يمتد النزاع عاماً واحداً.

ويفترض هذا السيناريو بقاء الصراع محصوراً داخل منطقة آسيا والمحيط الهادئ، وألا يهاجم أي من الطرفين أراضي الآخر، واستبعاد استخدام الأسلحة النووية. إلا أن الواقع يشير إلى أن أي حرب بين واشنطن وبكين تحمل مخاطر تصعيد جسيمة على جميع هذه الجبهات، مع غياب ضمانات لتحقيق نصر حاسم لأي طرف.

تداعيات اقتصادية كارثية

بالنسبة للأطراف الرئيسية، والاقتصادات الكبرى الأخرى، والعالم ككل، ستكون التداعيات الاقتصادية في هذا السيناريو كارثية، إذ سيتعرض اقتصاد تايوان لدمار واسع، مع افتراض انكماش الناتج المحلي الإجمالي بنسبة 40%، استناداً إلى تجارب صراعات حديثة مماثلة.

كما ستتكبد الصين ضربة قوية. فمع انقطاع العلاقات التجارية مع الشركاء الرئيسيين، واضطراب قطاع التصنيع نتيجة تعطل الوصول إلى أشباه الموصلات التايوانية، يُقدّر تراجع الناتج المحلي الإجمالي بنسبة 11%. وستكون قطاعات الإلكترونيات والسيارات والآلات، الأكثر انكشافاً على نقص الرقائق، الأشد تضرراً. وفي المقابل، قد تلجأ الحكومة الصينية إلى زيادة الإنفاق الدفاعي لدعم المجهود الحربي، ما قد يخفف من حدة الصدمة.

بعيداً عن خطوط المواجهة، لن تكون الولايات المتحدة بمنأى عن التداعيات الاقتصادية، فانكشافات سلاسل التوريد، عبر شركات مثل “إنفيديا” و”أبل”، قد تؤدي إلى خفض الناتج المحلي الإجمالي بنسبة 6.6% بعد عام واحد. وقد تكون الضربة أشد وطأة لسببين: أولهما أن التقديرات لا تأخذ في الحسبان اضطرابات إمدادات المعادن الحيوية أو المغناطيسات ومنتجات مشتقة أخرى التي تعتمد بشدة على الإنتاج الصيني، وقد تخضع لحظر تصدير فوري. وثانيهما أن الأسواق المالية الأميركية والإنفاق الرأسمالي باتا مرتهنين بدرجة كبيرة بموجة التفاؤل المرتبطة بالذكاء الاصطناعي. ومع توقف مصانع تايوان، قد يؤدي انهيار الأسواق وتراجع الاستثمار إلى تفاقم الأثر الاقتصادي بما يتجاوز ما تعكسه نماذج التقدير الحالية.

اقتصاد تايوان ينمو بأسرع وتيرة في 15 عاماً بدعم الذكاء الاصطناعي

وعالمياً، يُقدّر أن ينخفض الناتج المحلي الإجمالي بنسبة 9.6% خلال عام واحد، وهو تراجع يتجاوز تداعيات الأزمة المالية العالمية أو جائحة كوفيد-19. وتُعدّ كوريا الجنوبية واليابان، إلى جانب اقتصادات شرق آسيا الأخرى المرتبطة بسلاسل توريد الإلكترونيات، من بين الأكثر تضرراً، في ظل اضطرابات شحن حادة.

الرقائق تختبر الشركات العالمية

بالنسبة للشركات العالمية، تُعد أشباه الموصلات مدخلاً أساسياً للإنتاج، فيما يُشكل مضيق تايوان شرياناً حيوياً للتجارة. وقد تكون عواقب أي أزمة واسعة النطاق. ولتوضيح ذلك، تستعرض “بلومبرغ إنتليجنس” تأثير الأزمة على مستوى القطاعات، بما يشمل الإلكترونيات والسيارات والشحن.

تواجه “أبل” أعلى مستوى من المخاطر النظامية بين شركات تصنيع الهواتف الذكية، إذ تُعدّ تايوان مركز الإنتاج الوحيد لتقنيات التصنيع المتقدمة اللازمة لهواتف “أيفون”. وقد يكبد فقدان الوصول إلى هذه التقنيات “أبل” خسارة تتجاوز 90% من مبيعات “أيفون”، مع تراجع مبيعات الهواتف الذكية عالمياً بنسبة 80% بعد نفاد المخزونات.

وتتمتع “هواوي” بقدر من الحماية بفضل سلسلة توريد أكثر اكتفاءً ذاتياً، فيما تستفيد “سامسونج” من إنتاج نحو ثلث معالجات الهواتف داخلياً. في المقابل، قد تتضرر شركات تتبنى أنظمة الأندرويد مثل “شاومي” (Xiaomi) و”فيفو” (Vivo) و”أوبو” (Oppo) و”أونر” (Honor)، نظراً لاعتمادها على رقائق تصنعها “تايوان سيميكوندوكتور مانوفاكتشورينغ” لصالح “كوالكوم” و”ميدياتك” (MediaTek).

يمكن أن تُظهر سوق الحواسيب الشخصية العالمية مرونة نسبية، لكنها ستواجه مع ذلك تراجعاً في الإيرادات يتراوح بين 30% و40%، مع فقدان “أبل” و”أدفانسد مايكرو ديفايسز” إمكانية الوصول إلى الرقائق المصنعة من قِبل “تايوان سيميكوندوكتور مانوفاكتشورينغ”. وقد تساعد “إنتل” (Intel)، التي تستحوذ على أكثر من 70% من سوق معالجات الحواسيب الشخصية، في تضييق الفجوة. كما قد يتدخل موردون من اليابان أو كوريا الجنوبية لسد أي نقص في توريد الركائز من تايوان، إلا أن اضطرابات الشحن والتوترات التجارية مع الصين قد تحدّ من قدرتهم على التوسع الكامل.

ولا تشمل هذه التقديرات حظر التجارة، الذي من شأنه مضاعفة التكاليف ومفاقمتها.

تلبي تايوان نحو 18% من احتياجات شركات صناعة السيارات العالمية من أشباه الموصلات. وبالاستناد إلى الشركات الألمانية كمثال، قد يتعرض إنتاج ما يصل إلى 1.9 مليون سيارة لدى “بي إم دبليو” (BMW) و”مرسيدس-بنز” (Mercedes-Benz) و”فولكس واجن” (Volkswagen) للخطر في عام 2026. غير أن هذا الرقم قد يتراجع إلى قرابة مليون سيارة بحلول 2030، مع توسع الطاقة الإنتاجية للرقائق المتقدمة في الولايات المتحدة وأوروبا.

وتعتمد السيارات الكهربائية العاملة بالبطاريات بدرجة كبيرة على العُقد الناضجة بحجم عند 28 نانومتراً أو أكثر، وهي تقنيات يسهل تعويضها نسبياً على المستوى العالمي، مقارنة بعُقد 5 نانومترات أو أقل، التي تتركز صناعتها بشكل أساسي لدى “تايوان سيميكوندوكتور مانوفاكتشورينغ” و”سامسونج” لاستخدامات القيادة الذاتية.

الشحن البحري في مرمى الصدمة

أما قطاع شحن الحاويات، فقد يتعرض لصدمة عنيفة. إذ قد تتوقف شركات الشحن التايوانية مثل “إيفرغرين” (Evergreen) و”وان هاي” (Wan Hai) و”يانغ مينغ” (Yang Ming) عن العمل.

كما قد تخسر “كوسكو شيبينغ” (Cosco Shipping)، أكبر مشغل حاويات في الصين، ما بين 63% و68% من إيراداتها، في ظل انكشافها على مسارات تجارية مختلفة. وقد تتكبد شركات الشحن الكورية الجنوبية الرائدة، مثل “إتش إم إم” (HMM)، خسائر تتراوح بين 38% و47%.

أما شركات الشحن اليابانية، بما فيها “إن واي كيه” (NYK) و”ميتسوي أو إس كيه” (Mitsui OSK) و”كيه-لاين” (K-Line)، فقد تشهد انخفاضات تتراوح بين 42% و47%، نظراً لانكشافها الكبير على التجارة داخل آسيا، التي ستتراجع بدورها إلى جانب المسارات البحرية الأخرى في المنطقة.

حصار جوي وبحري ضد تايوان

لا يُعدّ الغزو الخيار الوحيد أمام بكين، إذ يمكنها اللجوء إلى فرض حصار جوي وبحري يهدف إلى إخضاع تايوان دون تحمل التكاليف والمخاطر المرتفعة لحرب شاملة. وقد تسوغ بكين هذه الخطوة عبر إجراءات بيروقراطية ذات طابع شكلي، مثل الإعلان عن إنشاء هيئة جمركية جديدة تتولى تفتيش جميع الشحنات المتجهة إلى الجزيرة ومنها، أو استخدامها كورقة ضغط سياسية، مع التحذير من التصعيد إذا رفضت تايوان القبول بإعادة التوحيد وفق الشروط الصينية.

ومن شأن حصار كامل أن يعطل حركة التجارة، ويؤدي فعلياً إلى قطع وصول العالم إلى الطاقة الإنتاجية لتايوان. كما يُرجح أن يستدعي رداً قوياً من الولايات المتحدة وحلفائها، الذين قد يسعون إلى كسر الحصار أو تقويض فاعليته عبر إجراءات اقتصادية عقابية.

ولهذا السبب، تُعدّ احتمالات فرض حصار شامل منخفضة، إذ لا يضمن هذا الخيار سيطرة الصين على تايوان، وينطوي على مخاطر مرتفعة للتصعيد إلى صراع أوسع. ومع ذلك، يظل هذا السيناريو ضمن الخيارات التي تتدرب عليها القوات الصينية، وتشير العقيدة العسكرية إلى أنه احتمال مطروح.

آليات الحصار والرقابة الصينية

ربما تبدأ الصين فرض الحصار بأساليب أقل تهديداً، مثل إعلان إخضاع المجال الجوي والمياه المحيطة بمضيق تايوان والمناطق المحيطة بها للقانون الصيني وإجراءات التفتيش الجمركي.

وفي هذا الإطار، قد تنشر بكين خفر السواحل والميليشيات البحرية لتنفيذ عمليات أقرب إلى الجزيرة، حفاظاً على سيادتها القانونية، مع الإبقاء على سفن حربية في مواقع قريبة لتأمين الرقابة. كما يُرجح أن تقوم البحرية الصينية بدوريات في الممرات البحرية الحيوية المحيطة بتايوان، مثل قناة باشي جنوباً ومضيق مياكو شمالاً.

وعلى نحو مماثل، قد تقوم الصين بدوريات جوية حول تايوان، وتُلزم الطائرات المتجهة إلى الجزيرة بالإفصاح عن حمولتها أو التوقف في الصين أولاً للتفتيش. وفي سيناريو حصار عسكري تقليدي، ستسعى القوات الصينية إلى منع معظم، إن لم يكن كل، السفن والطائرات من دخول منطقة العزل، بينما قد تكتفي في سيناريو أقل تصعيداً، مثل نظام التفتيش الجمركي، باعتراض انتقائي لبعض السفن.

التداعيات الاقتصادية لحصار كامل ستكون جسيمة. ولأغراض المقارنة مع السيناريوهات الأخرى، يُفترض أن يستمر الحصار عاماً واحداً، رغم أن مخاطر التصعيد وحجم الأثر الاقتصادي قد يدفعان إلى كسره أو رفعه في فترة أقصر بكثير.

بالنسبة لتايوان، بوصفها اقتصاداً جزرياً صغيراً ومفتوحاً يعتمد على واردات الطاقة وصادرات الإلكترونيات، يُتوقع أن ينخفض الناتج المحلي الإجمالي بنسبة 12.5% في العام الأول. أما الصين والولايات المتحدة والاقتصاد العالمي ككل، فيُقدر أن تتراجع نواتجها المحلية بنسبة 8.9% و3.2% و5.3% على التوالي، مدفوعة أساساً باضطراب حاد في الإمدادات العالمية لأشباه الموصلات، وبدرجة أقل بالتوترات التجارية بين الصين والولايات المتحدة وحلفائها.

بافتراض أن الحصار يمنع خروج الرقائق من تايوان أو دخول المدخلات اللازمة لتصنيعها، ستُستنزف مخزونات أشباه الموصلات خلال أسابيع، ما يؤدي إلى تباطؤ خطوط الإنتاج المعتمدة عليها حول العالم.

وإذا بقيت منشآت تصنيع أشباه الموصلات في تايوان سليمة، فقد تبدأ عملية التعافي فور رفع الحصار، غير أن سرعة تصريف الطلب المتراكم ستعتمد على ما يحدث داخل الجزيرة خلال فترة الحصار. فإذا ظلت المنشآت متوقفة، نتيجة عدم القدرة على استيراد مدخلات أساسية، فقد يستغرق استئناف الصادرات عدة أشهر.

تصعيد تدريجي دون انفجار شامل

قد يشهد مضيق تايوان، وكذلك العلاقات بين الولايات المتحدة والصين، تصعيداً لا يصل إلى مستوى أزمة كبرى، يتمثل في احتكاكات منخفضة الحدة، من بينها احتمال وقوع تصادم غير مقصود بين قوات صينية وتايوانية داخل المضيق.

وفي سيناريو موازٍ، قد يتآكل الاستقرار بشكل تدريجي عبر اعتماد بكين ما يُعرف بأساليب المنطقة الرمادية وتوظيف الأدوات القانونية كوسيلة ضغط، بما يشمل توسيع نطاق السعي لفرض السيطرة على المياه أو المجال الجوي المحيطين بتايوان، وعلى حركة الملاحة والطيران العابرة لهما.

ومن شأن أي من هذين المسارين أن يعزز تصورات المخاطر الجيوسياسية في المضيق، وقد يستدعي رداً من الولايات المتحدة وحلفائها. وفي نماذج التقدير، يُترجم ذلك إلى صدمة محدودة تطال تجارة تايوان مع بقية العالم، إلى جانب تصاعد في الرسوم الجمركية المتبادلة بين الولايات المتحدة وحلفائها من جهة، والصين من جهة أخرى. ويُقدّر أثر ذلك في العام الأول بانخفاض قدره 0.6% في الناتج المحلي الإجمالي للصين، و0.2% لكل من الولايات المتحدة والاقتصاد العالمي.

ويُعدّ هذا السيناريو، وفق مسار التوترات الراهن عبر المضيق واتساع أدوات الضغط غير العسكرية المتاحة لبكين، الأكثر ترجيحاً بين السيناريوهات الخمسة التي جرى تحليلها.

ماذا لو بقي الوضع القائم؟

يواجه الوضع القائم في مضيق تايوان ضغوطاً متزايدة، دون أن يصل إلى نقطة الانهيار الكامل. فغالبية سكان الجزيرة يفضلون الإبقاء على هذا الواقع، بدلاً من المضي نحو إعلان رسمي للاستقلال (قد يشعل صراعاً دموياً مع الصين)، أو القبول بإعادة التوحيد (بما يترتب عليه من فقدان الحرية السياسية).

من جانبها، تدرك الصين أن أي محاولة للتوحيد القسري تنطوي على احتمالات فشل، وما قد يصاحب ذلك من اضطرابات داخلية، وأعباء اقتصادية جسيمة، واستنكار دولي، إلى جانب خطر خسارة تايوان نهائياً. أما الولايات المتحدة، فتلتزم بمعارضة أي تغيير أحادي للوضع القائم، سواء جاء عبر إعلان استقلال من تايبيه أو عبر تحرك قسري من بكين لفرض التوحيد.

مع ذلك، ورغم تعدد الدوافع التي تحض على الحفاظ على هذا التوازن، فإن استمراره في السنوات المقبلة يبدو محل شك، في ظل تصاعد التوترات عبر المضيق وتعمق المنافسة الاستراتيجية بين الولايات المتحدة والصين.

التقارب خيارٌ بعيد المنال

ضمن طيف السيناريوهات المحتملة، قمنا بنمذجة مسار إيجابي يفترض توصل الصين وتايوان إلى تسوية سلمية طويلة الأمد، بما ينعكس في توسع التجارة عبر المضيق وتراجع حدة التوترات بين الولايات المتحدة والصين. وقد يتجسد هذا السيناريو في توافق الطرفين على صيغة توحيد تستجيب للخطوط الحمراء لبكين، وفي الوقت نفسه تطمئن تايبيه بشأن صون نظامها الديمقراطي. وفي بديل آخر، قد يستلزم هذا المسار تقديم تنازلات جوهرية من أحد الجانبين، سواء بتخلي الصين عن هدف التوحيد، أو بقبول تايوان الاندماج ضمن هذا الإطار.

غير أن هذا السيناريو يبقى غير مرجح إلى حد كبير. فمنذ عهد ماو تسي تونغ، جعل كل زعيم صيني من إعادة التوحيد محوراً أساسياً في المشروع الوطني، وربط شرعية الحزب الشيوعي بتحقيقه. وبينما أبدى قادة سابقون، مثل دينغ شياو بينغ، قدراً من المرونة في توقيت وشروط هذا الهدف، فإن شي جين بينغ لم يُظهر استعداداً مماثلاً. وفي ضوء هذا الإرث السياسي، يبدو من الصعب حتى على أي قيادة صينية مستقبلية الانحراف عن هذا المسار الراسخ.

وعلى الجانب الآخر من المضيق، اشتد الرأي العام في تايوان ضد الصين، لا سيما عقب تشديد قبضة بكين على هونغ كونغ، ما يجعل أي تحول جوهري في المزاج الشعبي أمراً غير مرجح بالقدر ذاته. ووفق استطلاع أجرته “أكاديميا سينيكا” في تايوان عام 2024، لم يعتبر سوى 12.5% من المستطلعين الصين دولة جديرة بالثقة، فيما رأى 83.4% أن مستوى التهديد الصيني ارتفع خلال السنوات الأخيرة.

ورغم محدودية فرص تحققه، يوفر هذا السيناريو مرجعاً مفيداً، إذ يسلط الضوء على المكاسب المحتملة التي قد تنتج عن خفض التصعيد بدلاً من المواجهة. ويفترض النموذج زيادة في التجارة بين الصين وتايوان، إلى جانب خفض الرسوم الجمركية بين الولايات المتحدة والصين، بما يحقق دعماً محدوداً للناتج المحلي الإجمالي في الاقتصادات الثلاثة. أما سيناريو التوحيد الكامل، الذي لم يدخل ضمن نطاق النمذجة، فقد ينطوي على تعقيدات إضافية، من بينها احتمال أن يؤدي تولي الصين السيطرة على صناعة أشباه الموصلات في تايوان إلى دفع واشنطن لتوسيع نطاق ضوابط التصدير لتشمل الجزيرة.

تبقى آفاق مضيق تايوان محاطة بعدم اليقين، فيما تبقى الرهانات واضحة. فتايوان تحتل موقعاً محورياً في قلب سلسلة توريد أشباه الموصلات العالمية، وتقع على قمة أحد أخطر خطوط الصدع الجيوسياسية في العالم. ويبين هذا التحليل حجم الكلفة الباهظة التي قد تترتب على أي أزمة في المضيق، ليس فقط على الصين والولايات المتحدة، بل على الاقتصاد العالمي بأسره.